貯金3000万円の資産運用はどのようにポートフォリオを構成すれば良いのでしょうか?

今回は3000万円の資産運用のポートフォリオ事例と、ポートフォリオに加えるとおすすめの投資商品を数種類ほどお伝えします。ちなみに筆者の実際のポートフォリオと1年以上の運用実績はこちらの記事でも紹介しています。

3000万円の資産運用でおすすめのポートフォリオ

そもそも3,000万円を10年後に倍の6,000万円にしたいのか、少しでも増えていれば良いのかによっても資産運用の方法は全然異なります。

今回は3,000万円をまるまる投資できて、例えば10年後に4,000万円ぐらいにはしたいという前提で考えてみます。その場合、毎年3.3%程度のリターンがあり、そのリターンを再投資することで達成することができます。

筆者の場合でしたら、3000万円の8割程度は、インデックス投資に振り向けます。まずは守りの資産運用を固めることで、精神的に安定するからです。また、仮に8割の2,400万円を年利3.3%で運用できた場合、10年後は3,200万円程度にはなりますので、当初よりは増える形となります。

手数料の安い投資信託を使ってインデックス投資

具体的には手数料が安いeMAXIS Slimシリーズの投資信託をネット証券で購入しつつ、ひふみ投信かひふみワールドに積立投資します。

- eMAXIS Slim 米国株式(S&P500)

- eMAXIS Slim バランス(8資産均等型)

- ひふみ投信

- ひふみワールド

この辺の投資商品への投資が優れているのは、利益が出た後の税金が申告分離課税で一律20.315%で済む点です。投資商品の中には、給与所得と合算されて税金がかかる場合があります。

所得税は給与所得が高いほど税率が高くなる

| 課税所得 | 税率(%) | 控除額(円) |

| 195万円以下 | 5 | – |

| 195万円超~330万円以下 | 10 | 97,500円 |

| 330万円超~695万円以下 | 20 | 427,500円 |

| 695万円超~900万円以下 | 23 | 636,000円 |

| 900万円超~1,800万円以下 | 33 | 1,536,000円 |

| 1,800万円超~4,000万円以下 | 40 | 2,796,000円 |

| 4,000万円超 | 45 | 4,796,000円 |

所得税は上記のように給与所得が高いほど税率も高くなります。

例えば、給与所得が695万円以上の場合、申告分離課税が適応されない投資商品で得られた利益には23%もの税金がかかります。そのため、自分の給与所得に応じて投資先は検討する必要があるのです。

こうして税金的にも優遇されている投資商品でインデックス投資をした後に、残りの600万円ほどは攻めの投資に使います。

初心者におすすめの資産運用はクラウドファンディング

【公式サイト】https://funds.jp/

投資に時間をかけたくない初心者や、ほったらかしの資産運用が良い方には、債券などよりも高い利回りのクラウドファンディングに投資を行うのがおすすめです。

筆者は今でしたら予定運用利回りが1.5%〜6%程度を狙える、貸付ファンド投資の『ファンズ(funds)』に積極的に投資をします。何故ならば、ファンズ(funds)は主に上場企業への貸付をメインとした投資商品だからです。

ファンズの仕組みとしては、投資家である私たちはファンド組成企業に投資をします。その後、そのファンド組成企業がノンバンクなどの上場企業の借り手に投資をします。

こうして上場企業に貸し出したお金が無人返済されると、私たち投資家に分配される仕組みです。他の貸付型クラウドファンディングでは、未上場企業への貸付が一般的です。

そのためそれらのクラウドファンディングよりも、ファンズ(funds)ははるかにリスクが抑えられているとも考えられます。また、ファンズの場合は口座開設や口座維持手数料などもかかりません。

今のところ投資できる案件も限られているため、特に自分で案件を選ぶ必要もないので、利息でコツコツと長期的な資産形成をしていきたい方には特におすすめです。

投資の勉強をする気があるなら個別の株式投資もおすすめ

続いて、投資の勉強をする気があり、残りの600万円程度は攻めの投資を行うのであれば、個別の株式投資もおすすめではあります。

2019年からは、Tポイントから1株単位(数百円程度)で投資ができる『SBIネオモバイル証券』が誕生しました。SBIネオモバイル証券であれば、国内株式約定代金合計額50万円までは月額220円で取引し放題です。

通常のネット証券よりもさらに取引手数料が安くなっていますので、筆者も口座開設をして早速余ったTポイントを使って利用しています。実際のところSBIネオモバイル証券は利用しているだけで毎月200pt分のTポイントをもらえますので、実質毎月20円で利用することができます。

筆者は余ったTポイントを使って、東証マザーズ上場企業のメタップスという会社に長期投資をしています。当面放置の予定で、さらにTポイントが貯まったら追加で積立投資をしていくことも考えています。

例えば様々な日本株に少額から分散投資をしたい方や、株式投資をするならまずは少額から始めたい方、Tポイントを使って株式投資をしたい方にはオススメのサービスです。

いつ投資を始めても関係ない運用をするのがおすすめ

2017年というのは、日本の株式市場も好調で、仮想通貨市場も30倍近くに成長し、言ってしまえばとりあえず何かしらを買って放置していれば儲かる市場でした。

しかしながら、2018年に入ってリスクマネーが仮想通貨市場からも抜け、株式市場も今後の相場が読みにくい状況となっています。こんな時におすすめなのは、いつ投資を始めても、あまり関係のない金融商品に投資をすることです。

ソーシャルレンディングであれば開始時期は関係ない

そこでおすすめできるのはソーシャルレンディングです。

ソーシャルレンディングは、お金を借りたい人とお金を貸したい人のマッチングサービスです。そのため、投資家である私たちにとっては、貸したお金が返ってくるかが重要です。

ソーシャルレンディングはこのような仕組みとなっていますので、現在の世界経済情勢や株式市場の動向を気にする必要があまりなく、いつ投資を始めても良いのです。

また、ソーシャルレンディング業者が、お金を貸す企業をきちんと審査してくれますので、明らかに返済能力が低い企業に貸し出しされることはほぼないでしょう。

上場企業が運営する不動産特化型ソーシャルレンディングも誕生

【公式サイト】https://www.ownersbook.jp/

最近では、不動産投資会社に、不動産担保を取得した上でお金を貸し付ける、不動産特化型ソーシャルレンディングのOwnersBookも誕生しています。

OwnersBookは、上場企業のロードスターキャピタル株式会社が運営しています。主に不動産投資会社に不動産担保を取得した上で資金を貸し付け、無事返済されれば私たち投資家の利益になります。

OwnersBookの良い点は、上場企業が運営している信頼性がある点と、万が一資金が返済されなくても、最悪取得した不動産担保を売却することである程度の損失が補填できる点です。

OwnersBookのような仕組みであれば、万一お金が返ってこなかった場合でも、不動産担保を売却すればある程度のリスクをコントロールすることができるとは言えるでしょう。

新興国向けの社会貢献投資には年利10%の案件もあり

【公式サイト】https://crowdcredit.jp/![]()

また、ソーシャルレンディングの中でも、伊藤忠商事が出資するクラウドクレジットであれば、ペルーなどの新興国向け投資案件が多くなっています。

筆者もクラウドクレジットは長年利用していますが、新興国向け投資のためリスクも高くなるものの、今の所貸し倒れはありません。また、利回りが10%を超える案件も多く存在します。

そのため、まだソーシャルレンディングを資産運用に加えていない方などは、株や投資信託などとは異なる投資対象として、運用のポートフォリオに追加してみるのも一手かと思われます。

特にクラウドクレジットであれば海外新興国向けの投資になりますので、ポートフォリオが日本株や日本円に偏ってしまっている方にはおすすめです。

ベンチャー企業・未上場企業への社会貢献型投資も一手

【公式サイト】https://fundinno.com/

続いて、いつ投資を初めても関係ない投資に何があるかというと、未上場企業への投資です。

未上場企業は株式市場に上場していない訳ですから、株式市場の動向を気にする必要がありません。基本的に投資で利益が出るタイミングは、投資先企業がIPOするか、M&Aされた時です。

ですので、大切なのは、その企業が今後上場しそうかどうか?、成功しそうかどうか?などです。

それでは実際にどうやって未上場企業へ投資をするかというと、現在では株式投資型クラウドファンディングの『ファンディーノ』を利用して可能です。

株式投資型クラウドファンディングは、ベンチャー企業が非上場株式を発行し、インターネットで多くの個人投資家から、少額づつ資金を集める仕組みです。

規制の関係上、企業側の年間募集金額の上限は1億円未満、投資家側の1社に対する年間投資金額の上限は50万円となっています。欧米ではすでに普及しているサービスです。

ファンディーノも2019年までに60件以上の案件を成約させています。ただし、ファンディーノは金融資産300万円以上、投資経験1年以上の方のみが使えるサービスです。

エメラダ・エクイティはプロ投資家への相乗り投資が可能

一方、エメラダ・エクイティは2017年に始まった新しいサービスのため、まだ実績は数件ほどしかありません。

しかしながら、エメラダ・エクイティ場合は、すでにベンチャーキャピタルなどのプロ投資家に投資ができるため、ある程度信頼性が担保されている企業に投資をすることが可能です。

また、エメラダ・エクイティの場合は、実際に未上場企業の株を保有するのではなく、エメラダ型新株予約権を保有し、主にIPOやM&Aが実現した場合に、株式または金銭を受け取れます。

エメラダ・エクイティもファンディーノと同じく、案件の募集が始まるとあっという間に埋まってしまうほど、人気のサービスとなっています。

(追記)2019年にAngel Bankに事業譲渡されましたので、現在はファンディーノを利用されるのがおすすめです。

社会貢献型投資は投資側も諦めがつきやすい

最後に、ソーシャルレンディングはミドルリスク・ミドルリターンの金融商品ですが、未上場企業への投資は、ハイリスク・ハイリターンです。投資先の企業が事業に失敗してしまったら、当然私たち投資家が投資したお金も失われます。

しかしながら、ただのお金儲けを目的とした投資よりも、自分が興味のある企業を応援する方が、失敗したとしても、諦めもつきやすいです。ですので、基本的に未上場企業への投資は数百万円程度に抑えた方が良いでしょう。

株式投資型クラウドファンディングを通じた未上場企業への投資は、一社50万円までとなっていますので、そもそも大きく投資はできませんが、大事なのはリスクとリターンのバランスです。

資産運用における社会貢献型投資に興味が芽生えた方は、まずはそれぞれ無料の口座開設をされてみてはいかがでしょうか。

3000万円での不動産投資はおすすめできない

ちなみに3000万円もあるとなると、不動産投資などを考える方もいらっしゃるでしょう。

例えば、3000万円全てを不動産投資に使うとすると、東京都内のマンションの一室を、区分所有という形で、キャッシュで一括で購入できたりします。

もちろん東京都内であっても、立地などの様々な要素によって物件価格や利回りは変動しますが、だいたい良くても毎月の利回りは8万円前後でしょう。現在の資産が金融資産に偏っている場合、ポートフォリオに実物資産の不動産を組み入れるのはバランスとしては良いかもしれません。

しかしながら、もし不動産投資をするのならば、当然物件が高くなってしまっている時ではなく、安い時の方が良いとは言えるでしょう。そのため、もし不動産投資をするのであれば、上述した不動産特化型のクラウドファンディングがおすすめです。

セールスマンではなく実際の投資家の意見を参考にすべき

実際、不動産投資の営業マンの口八丁にのせられて、ついつい大金を投資してしまう人もいます。

キャッシュで買うからという理由で、きちんとした出口戦略がないまま購入してしまうと、最終的に物件を売却する際に中々売れず、損をしてしまう事もあります。

ここで大事なポイントは、不動産の営業マンは、不動産のセールスのプロなのであって、自身が不動産投資のプロな訳ではない点です。

これは、証券会社の営業マンが、株や投資信託のセールスのプロなのであって、自身が株や投資信託の運用のプロではないのと同じです。

そのため、もし3000万円で不動産投資を検討されているのであれば、まずは実際の不動産投資家と出会えるセミナーなどに参加された方が良いでしょう。

ここからは、不動産投資の初心者の方に向けて、会社員に不動産投資がおすすめできるのか?というところから、不動産投資の具体的な始め方をお伝えします。

会社員は自営業よりも銀行からローンを借りやすい

まず、会社員に不動産投資は適しています。特に外資系金融機関などに勤務している方は、不動産投資に取り組んでいる人も多いです。

ちなみになぜ不動産投資は会社員に良いのかというと、例えば上場企業に勤めている会社員の方や、勤続年数が長い会社員の方などは、自営業の人よりも銀行からローンを借りやすいからです。

ですが、上場企業などの大きな会社に勤めている場合、「不動産投資が会社にバレないのか?」と不安になられる方もいらっしゃるかと思います。

不動産投資は会社の副業規定に抵触しない場合が多い

しかしながら、不動産投資は、そもそも会社の副業規定に抵触しないことが大半です。

本当に不動産投資をやって大丈夫なの?と不安な方は、まず勤務先企業の「就業規則」を確認するのが一番手っ取り早いです。

多くの会社では、下記のような基準をクリアでてきていれば、副業として不動産投資に取り組んでいても問題ないことが多いです。

- 副業が会社の収益に悪影響を及ぼさないこと

- 副業が本業の労働に悪影響を及ぼさないこと

不動産投資は、一度不動産を購入してしまえば、基本的にほったらかしの不労所得(家賃収入)となりますので、そんなに本業への影響は大きくないと言えます。

止むを得ず不動産投資をすることになった会社員もいる

- 遺産相続で、不動産を取得するパターン

- 転勤に伴い、自宅を賃貸に出すパターン

また、上記のように止むをえず不動産投資を始める場合もありますので、このようなパターンをいちいち会社が取り締まっていては大変です。

従って、不動産投資自体は副業規定に抵触しない場合が多いようです。ですが、もちろん会社にいる間に不動産投資に関する作業をしていたりしたら、厳重注意をされる可能性はあります。

一方、会社にいる時間以外で不動産投資に取り組んだり、本業にも支障をきたさない程度で不動産投資に取り組むのであれば、特段問題にはならないでしょう。

不動産投資は他の副業よりも費やす時間が短くて良い

冒頭では、サラリーマンが不動産投資を始める場合は、銀行からローンを借りやすいというメリットをお伝えしました。

ですが、それ以外にもサラリーマンが不動産投資を始めるメリットとしては、他の副業と比べて、手間がかからない点が挙げられます。

まず、不動産投資の場合は、一度物件を購入して、その後の運用管理については不動産管理会社に任せてしまえば、ほぼほったらかしで副収入(家賃収入)という不労所得が入る仕組みを作れます。

一方、株式投資や投資信託を購入する際は、事前に企業分析も必要であり、かつその後も定期的に投資先の状況やニュースをウォッチする必要がありますので、何かと手間がかかることは確かです。

不動産投資は「税金対策」が可能な珍しい投資

また、他の投資には無い特徴の一つとして、不動産投資は使い方次第では節税対策も可能になります。

相続税対策としても使えますし、それ以外にも、例えば不動産物件の家賃収入よりも、維持管理費などの必要経費が高くついてしまい、収支がマイナスになってしまった場合などにも利用できます

サラリーマンの経費としては「給与所得控除」という控除項目がありますが、ここで不動産投資の経費は差し引くことができます(給与所得との損益通算ができます)。

そのため、実際の所得を少なくすることができ、結果として節税が可能となるのです。なお、この税金対策の投資としては、近年エンジェル投資などのベンチャー企業への投資も注目されています。

副業で不動産投資を始めるにあたって最初にすべきこと

ここまできて、最後に不動産投資の具体的な始め方をお伝えします。

① 不動産投資支援サービスの資料請求(無料)

まずおすすめできるのは、不動産投資の支援サービスであるRenosy(リノシー)を利用した情報蒐集です。

Renosy(リノシー)の場合、公式サイトから無料の資料請求ができますので、まずは資料請求をされてみるのが良いでしょう。また、資料請求後は、無料で面談も可能ですので、その場で疑問点をヒアリングすることもできます。

不動産投資の初心者が、いきなり全てを自分一人でやるよりも、きちんとノウハウを持っているプロに相談して不動産投資に取り組んだ方が、失敗する可能性を減らせます。

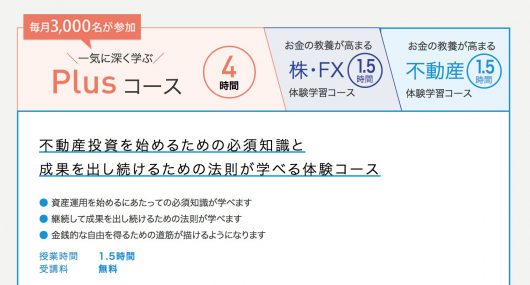

② 完全に中立な立場の不動産投資スクールの無料体験会

続いて、不動産投資について学ぶ意欲のある方は、大手総合マネースクール「ファイナンシャルアカデミー」の無料体験会を利用されるのが良いでしょう。

ファイナンシャルアカデミーの良い点は、完全に中立の立場で不動産投資にまつわる情報を提供してくれる点です。不動産投資会社が運営しているわけではありませんので、しつこい勧誘や不動産の販売などは一切ありません。

ただし、知識提供のみとなっていますので、基礎知識をつけて、そこから不動産投資に真剣に取り組みたい方向けのスクールとなっています。

筆者は実際に無料体験会の参加後に、30万円程度を払って不動産投資スクールの受講もしましたが、内容は非常に充実していたので受講して良かったと思っています。

ファイナンシャルアカデミーは不動産投資スクールやお金の教養講座など、様々な無料体験会を定期的に開催していますので、都合のつく方は一度参加されてみるのがおすすめです。

③ 上場企業が運営する不動産投資セミナーの利用(東京)

最後に、東京近郊にお住いの方であれば、上場企業が運営する、無料の不動産投資セミナーに参加するのも良いでしょう。

不動産投資セミナーにも色々ありますが、当サイトにおいては上場企業のグローバル・リンク・マネジメントが渋谷で開催する、無料セミナーを紹介しています。

筆者も申し込みをしたことがありますが、しつこい勧誘などもありませんでしたし、不動産投資セミナーの内容が不動産投資の初心者の方にもおすすめできる内容となっていたからです。

何も知らないままいきなり不動産物件を購入するのは危険ですので、基礎知識をつけるといった意味でも、一度このような無料の不動産投資セミナーを利用されるのはおすすめです。

ぜひ今のうちから会社で働きつつも不動産投資などの副業に取り組み、給料以外の別の収入源を作っておき、豊かな老後を迎えましょう。

不動産投資を会社にバレないようにする方法

最後に、具体的に不動産投資をやっていることを、会社にバレないようにする方法について解説します。

良く言われていることですが、不動産投資をやっているかどうかが会社にバレるかどうかは、「住民税」の金額でわかります。

どういうことかというと、会社で支払っている給料以上に住民税の金額が高いと、「他にも収入があるのではないか?」と、会社の経理担当者にわかってしまうということです。

ただ、実際はそれが判明したところで、冒頭でご紹介したような相続で不動産を受け継ぐパターンなどもありますので、特に何も言われないことが多いかとは思います。

住民税の「普通徴収」と「特別徴収」の違い

一応、会社にバレないようにする方法としては、この「住民税」の支払方法を「普通徴収」という方法に変更するという方法があります。

一般的な会社員の場合は、住民税は「特別徴収」という方法で、勝手に会社が源泉徴収をしてくれて、納付してくれます。

一方、住民税を「普通徴収」に変更した場合は、普段の給与からは源泉徴収がされず、市区町村から送られてくる納付書によって、一括または年4回に分けて支払いをすることになります。

ちなみに住民税の納付は、銀行口座からの自動引き落としが可能ですので、手間はそんなに増えません。

住民税の支払方法を「普通徴収」に変更する方法

住民税を「普通徴収」に変更するためには、確定申告時に、住民税の納付方法を「普通徴収」に選択する必要があります。

書面で確定申告する場合は用紙にチェックし、インターネット(e-Tax)で確定申告する場合は、住民税の納付方法選択画面で普通徴収にチェックをするだけで、変更手続きは完了します。

やってみれば意外と簡単ですので、副業規定が心配な方は対応されておくと良いでしょう。