年利3%以上のリターンを得るためにおすすめの投資商品や金融商品には、一体何があるのでしょうか。2024年に適した一定の利回りが得られる投資先をこの記事ではご紹介します。

筆者も毎日時間をとって自分の資産運用ポートフォリオについては検討していますが、不景気になったとしても一定のリターンが得られる投資先として今一番おすすめなのは、メルカリなどの上場企業に貸付を行うファンドに投資するファンズ(funds)です。

貸付ファンド投資のファンズ(funds)は年利1.5〜6%程度のリターンが見込める

【公式サイト】https://funds.jp/

さまざまな投資ファンドに投資できるオンラインマーケットの『Funds(ファンズ)』は、2019年1月にサービスを開始した上場企業向けの貸付ファンドです。期間は1年未満の案件がおおく、年利1.5%〜6%程度のリターンを狙える、コツコツ型の資産運用サービスです。

投資家→ファンド組成企業→借り手(上場企業など)→資金需要者

ファンズ(funds)の仕組みとしては、投資家である私たちは、ファンド組成企業に投資を行います。その後、そのファンド組成企業がお金を借りたい企業にお金を貸し付けます。

ファンズ(funds)の仕組みの特徴は、このお金を借りたい企業が東証一部上場企業や東証二部上場企業など、すでに一定程度の信頼が担保されている企業にのみお金を貸す点です。その後、そのお金を借りた上場企業などが、無事借りたお金の元本とその利息を返済してくれれば、投資家である私たちに収益が分配されます。

通常のソーシャルレンディングでは貸出先が未上場企業となっており、与信リスクがありました。一方でファンズは主に上場企業に貸付を行うファンドに投資をするため、この点が大きく違います。

このような仕組みなこともあって、ファンズ(funds)はサービスリリース当初から人気が出ています。案件募集が開始されるとすぐに埋まってしまい、筆者もこれまでファンズで投資ができないことがありました。

先着申込形式だけでなく抽選募集形式が開始

しかし最近ではファンズ(funds)にも「抽選募集」という形式が始まりましたので、案件への投資の抽選期間に投資の申し込みをすることで、抽選形式で投資ができるようになりました。また、同時に先着申し込みも可能です。

ですので、案件募集時のタイミングで申し込みができる方は、先着申し込み形式の投資に参加されるのも良いでしょう。2020年に募集されたメルカリファンドや餃子の王将ファンドなどは、開始数分で売り切れてしまうほどの人気が出ました。

ファンズ(funds)の運営会社である株式会社クラウドポートの信頼性について

| 社名 | 株式会社クラウドポート |

|---|---|

| 設立 | 2016年11月1日 |

| 役員 |

|

| 資本金 | 188,005千円 |

| 所在地 | 〒150-0002 東京都渋谷区渋谷2丁目6-11 花門ビル5階 |

| 事業内容 |

|

| 登録/加入協会 |

|

| 出資企業 |

|

| 公式HP | https://funds.jp/ |

ファンズの運営会社であるクラウドポート株式会社は、もともとはソーシャルレンディング業界ナンバーワン*のウェブメディア(*アスマーク社のインターネット認知度調査による(対象:20歳~65歳の個人投資家))を運営していました。

上記のように株式会社クラウドポートは、きちんと第二種金融商品取引業を取得しており、金融庁にも登録されている会社ですので、一定の信頼性が担保されています。ソーシャルレンディング領域にも一定の知見があり、定期的にサービスの機能をアップデートしていってくれる期待もあります。

通常の投資信託や株、債券以外の投資先で年利3%以上のリターンを期待されている方は、新しい資産運用ツールのFundsでの資産形成も検討されてみてはいかがでしょうか。

ロボアドバイザーウェルスナビのリターンが好調(運用6週目で+6.22%)

続いて、株式市場の先行き不透明という背景もありましたが、筆者の場合は2019年6月から再開したロボアドバイザーの『ウェルスナビ(WealthNavi)』の資産運用結果は好調に推移してます。

ウェルスナビはロボアドバイザーのNo.1サービス

ウェルスナビはロボアドバイザーのユーザー数No.1のサービスです。完全にお任せできる資産運用を提供しており、ユーザーである私たちは運用プランを選択して、資金をネットバンクで入金するだけで、あとは自動で国際分散投資をしてくれます。

年率1%程度の運用手数料がかかりますが、筆者の場合はすでに運用6週目で+6.22%のリターンとなっていますので、すでに手数料分は元が取れている状況です。また、ウェルスナビであれば、長期間運用することで手数料も割引になります。

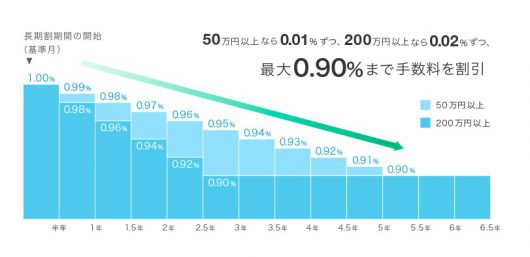

長期割を使うと最大0.90%まで手数料が割引になる

ウェルスナビは10万円から始めることができますが、50万円以上なら0.01%ずつ、200万円以上なら0.02%ずつ、長期の資産運用で割引になります。半年ごとに手数料が割引されていきますので、まとまったお金を資産運用したい方にはお得になっています。

通常の投資信託で年利3%以上のリターンを得ようと思った場合、アクティブ型の投資信託を選ぶことになる可能性が高いですが、購入時の手数料で3%程度は手数料をとられてしまうことがほとんどです。そのような投資信託と比較すると、ウェルスナビの手数料は安価といえるでしょう。

ウェルスナビの投資先のポートフォリオから考える危険性

しかしながら、ウェルスナビの投資先であるポートフォリオを確認するとわかりますが、投資先には米国株、日欧株、新興国株、米国債券、金、不動産が入っています。

このようにウェルスナビは分散投資がなされていますが、例えば株式市場の雲行きが怪しくなったりした場合は、パフォーマンスも悪くなる恐れはあります。もちろんそのような金融危機にも対応できるような運用を目指して国際分散投資がなされていますが、ロボアドバイザー一本で運用するのも危険が伴います。

そこでロボアドバイザー以外の分散投資先としてもっともこの先行き不透明な時期におすすめなのが、冒頭にご紹介したような貸付ファンド投資のファンズ(funds)です。それ以外にも、例えば不動産投資クラウドファンディングなどを利用するのも一つの方法です。

1万円からできる不動産投資クラウドファンディングは2~3割の下落まで元本保証

1口1万円から投資ができる不動産投資型クラウドファンディングの『FANTAS funding』であれば、3〜4%以上の利回りを狙うことができます。

不動産投資クラウドファンディングとは、複数の個人投資家から資金を集めて、不動産投資のプロが代わりに物件を選定して投資するスキームです。このスキームの良い点は、万が一投資した物件の売却時の評価額が2~3割程度下落していたとしても、不動産投資クラウドファンディング事業者側が先に負担してくれる点です。

もちろん不動産投資物件の価格下落リスクはゼロではありませんが、2〜3割も売却時に価格が下落してしまうというのはなかなかの不景気でない限り考えづらい部分がありますので、ある程度のリスクが制御されていると考えるのが無難でしょう。

現在投資のポートフォリオに不動産や不動産投資信託、リートなどが入っていない方は、不動産投資型クラウドファンディングの利用を検討されてみてはいかがでしょうか。

海外投資ならクラウドクレジット(CrowdCredit)

続いて海外投資に関心のある方におすすめなのが『クラウドクレジット』です。

クラウドクレジットは、主に新興国向けのソーシャルレンディングです。期待利回りは2.5%〜13.5%と、案件によっては利回りがかなり高くなっています。

具体的には、ペルーや東欧などの新興国で今後成長が見込まれるベンチャー企業などに投資をすることができます。日本だけでなくそのような新興国にポートフォリオを分散したい方であったり、社会貢献投資に関心の高い方におすすめのサービスです。

ちなみに、クラウドクレジットは、リスクが高い投資であるためその分利回りも高くなっていますが、今の所貸し倒れ案件は発生していません。そのため、クラウドクレジット株式会社は高い与信判断能力を有していると言えるでしょう。

大手企業がクラウドクレジットの将来性を感じて出資中

さらに、クラウドクレジットには、大手総合商社の伊藤忠商事や、大手生命保険会社の第一生命が出資をしていたりする企業です。ですので、企業の信頼性はある程度高いと言えるでしょう。

加えて、代表の杉山氏は東京大学を卒業後、金融業界でキャリアを積んだエリートで、さらに経営陣にも金融エリートの出身者が揃っており、今後の企業自体の成長性にも期待ができます。おそらく将来的には会社自体がIPOする可能性も高いでしょう。

クラウドクレジット(CrowdCredit)のメリットとデメリット

クラウドクレジットのメリットには以下があります。

- 平均利回りが高い

- これまでに貸し倒れがない

- 新興国に社会貢献投資ができる

- ポートフォリオの分散ができる

一方で、クラウドクレジットのデメリットには以下があります。

- 日本企業への投資はない

- 案件によっては為替リスクがある

- 貸し倒れリスクがある

クラウドクレジットは、例えば今資産運用のポートフォリオが日本円や日本株などに偏ってしまっている方に、海外の資産をポートフォリオに加えるという観点で、特に向いている資産運用です。

また、通常の新興国株を購入するよりも、かなりリスクを抑えて資産運用可能です。これまでに一度も貸し倒れがありませんので、それなりの運用実績があるサービスと言えるでしょう。

以上のメリットとデメリットを踏まえた上でクラウドクレジットなどのソーシャルレンディングでの投資に興味が出た方は、まずは無料口座開設をされて案件を吟味されてはいかがでしょうか。