貯金1000万円を投資するならどうしたら良いのでしょうか?

今回は長年こちらの資産運用サイトを運営している筆者が、東京オリンピックを迎える2020年から老後2000万円問題に向けて、資産運用の初心者である30代独身会社員向けに、長期的な資産運用戦略をご紹介します。

貯金1000万円の資産運用戦略は積立投資が初心者には王道

まず絶対にやってはいけないことは、1000万円を大した検討もなく、1回でいきなり1つの株や投資信託、仮想通貨などに投資することです。

実は筆者も過去にそのような無茶な投資をしたことがありましたが、結果的にかなりの損失となってしまいました。。このような経験から筆者がたどり着いた結論は以下のステップです。

- 収入と支出を把握して支出を抑える

- 収入の大部分を投資に回す体制を作る

- いつまでにいくらまで増やしたいのかの目標を決める

- 目標達成に必要な毎年の投資額や利回り(リターン)を算出する

- 目標達成に適した投資先のポートフォリオを検討する

- 積立投資をしながら資産運用を学び続ける

基本的に会社員の方は毎月の固定の給与収入がメインかと思いますので、一人暮らしの方はそこから家賃などの必要経費を差し引き、いくらを投資に回せるのかを算出するのがおすすめです。

収入の大部分を投資に回す体制を作るのに最適な給与受取口座

楽天証券×楽天銀行でぐっと広がる資産運用の幅 ネット銀行は楽天銀行-530x238.png)

ちなみに収入の大部分を投資に回すためには、少しでも多くの普通預金金利がついた方がお得です。筆者のおすすめの給与受取口座は楽天銀行です。

なぜなら楽天証券と楽天銀行を連携させるだけで、普通預金金利が0.1%にまで上がるからです。通常のメガバンクでは普通預金金利は0.001%しかつきませんので、100倍にも金利が上がります。

実際にどのぐらい差がつくのかを計算すると、単純に1000万円の普通預金があるとすると、税金等を考慮しなければ、楽天銀行では年間1万円の利息が入るのに対して、メガバンクでは100円しかはいりません。これではメガバンクで預金している意味がありません。

こうして最適な銀行を選択した上で、得られる給料から最初に投資に回せる分を検討します。筆者のおすすめとしては、少なくとも10〜20万円程度は毎月投資に回す余裕があると良いと思われます。

目標達成に必要な投資先と毎月の積立投資額を検討する

-1-1-530x268.png)

そして、今ではユーザー数No.1のロボアドバイザー「ウェルスナビ」に無料登録すれば、将来に向けた資産運用シミュレーションも可能です。

例えば、老後の2000万円を10年で貯めるには、最初に500万円を投資して、毎月10万円を積立投資する必要があることを、ウェルスナビのマイページでは簡単にシミュレーションできます。

ウェルスナビでは資産運用シミュレーションが可能

-1-530x258.png)

完全にお任せの国際分散投資ができるウェルスナビを使うことで、100%とは言わないまでも70%の確率で2000万円以上がたまるなどのシミュレーションが可能なのです。

筆者の場合も一旦はこのようなシミュレーションに基づいてウェルスナビなどのロボアドバイザーを、守りの資産運用として利用しています。

ウェルスナビは年率1%程度の手数料(長期的な手数料割引もあり)で、2016年のサービス開始から年間10数%〜20%程度のリターンを出しており、預かり資産残高も2019年時点で1800億円を超えていることから、一定の信頼が置けるサービスと言えるでしょう。

目標達成に適した資産運用のポートフォリオを検討する

上記のようなシミュレーションをして、どこに自分の大切な資産の一部を任せていくかを検討した後は、残りの現預金を使ってコツコツと長期にわたって積立投資をしていくのがおすすめです。

以前に貯金1000万円の分散投資方法の記事をご紹介しましたが、基本的には残りの現預金も分散投資をするのがおすすめです。

ロボアドバイザーに関しては、今では2020年4月末まで手数料が無料なLINEスマート投資などを使うのも一つの方法ですし、ウェルスナビと分割して利用する方法もありでしょう。そしてそんな中でも筆者が狙い目だと考えているのが、不動産投資クラウドファンディングです。

年利8%を狙える不動産投資クラウドファンディングがおすすめ

不動産投資クラウドファンディングの『FANTAS funding』は、1万円からできる不動産投資です。不動産投資のプロが、複数の個人投資家からお金を集めて、東京中心の不動産物件を吟味し、私たち個人投資家の代わりに実際に投資を行ってくれます。

その後、無事不動産投資物件から賃料収入が得られたり、物件を売却することができれば、そのキャピタルゲインの一部が私たち投資家に還元されます。このスキームの一番良いところは、万一物件の売却時に評価額が下落していたとしても、その20〜30%程度までは事業者が負担してくれる点です。

実際のところ売却価格が4割も5割も下落するというのはよっぽどですし、以前に発生したリーマンショック並みの景気後退がない限りはなかなかないでしょう。

さらに、東京オリンピックを迎えることで不動産価格が下がるとは考えられているものの、実際のところ不動産物件価格が落ちる明確な理由はありません。と言いますのも東京では23区を中心に再開発真っ只中ですので、よっぽどの大震災などが起きない限り、東京中心に投資するのであれば引き続き安泰だとも考えられるからです。

FANTAS fundingは1年未満の運用期間で、年利回り8%程度の案件を多く掲載しているため、景気後退が感じられたらそこで投資を終了することも可能です。

なお、不動産投資クラウドファンディングにはいくつか種類もありますので、他のサービスも合わせて利用を検討したい方はこちらの不動産投資クラウドファンディング比較記事をご参照ください。

景気の後退に備えた投資なら上場企業への貸付ファンド投資

【公式サイト】https://funds.jp/

もう一つ2019年のこの景気の先行き不透明感でも強くおすすめできるのが、主に上場企業のへの貸付ファンドに投資ができる、『Funds』です。

ファンズは年利回り1.5%〜6%程度のリターンを狙う金融商品になりますが、債券よりも利回りが高く、株式市場などの景気動向に左右されない金融商品になっている点が特徴です。

ファンズの仕組みは簡単で、投資家である私たちはファンド組成企業に投資を行います。そうしてファンド組成企業が主に上場企業などの借り手にお金を貸付、無事そのお金が返済されれば、私たち投資家のリターンとなります。

ファンズはこれまでにも案件募集と同時に投資家から人気が殺到しすぎて、ものの数秒で募集が埋まってしまうことがありました。そのような経験も踏まえて、現在では抽選募集形式と先着募集形式の2つの募集形式が採用されています。

-貸付ファンドのオンラインマーケット-530x278.png)

直近では大阪王将ファンドという、投資家への大阪王将の優待が付いている新しいファンドも組成しています。通常の債券への投資ではこのような優待はもらえませんし、株式投資のように日々の株価に一喜一憂する必要性もありません。

一度投資をしたら満期が来るまできにする必要はほとんどなく、景気後退局面では非常に頼もしい投資先になると言えるでしょう。ファンズは口座開設や口座維持手数料などは無料で、取引手数料もかかりませんので、まずは無料登録しておき投資検討されるのが一番おすすめです。

毎月積立投資をしながら資産運用を学び続けるのが鉄則

現在では色々な資産運用がありますが、一番おすすめの投資方法は、冒頭にお伝えしたように毎月積立投資をしながら、資産運用について学んでいく方法です。

筆者も資産運用を始めた当初は、ついつち儲かりそうなブームの投資案件にそれなりの金額を投資して、通算数千万円以上の損失を出してしまったこともありました。そのような苦い経験も踏まえて、今ではコツコツと積立投資をしていく大切さを痛感しています。

また、資産運用については学べば学ぶほど、勝率が上がっていきます。そんな資産運用についてどこで学べば良いかというと、一番おすすめなのは総合マネースクールの活用です。

初心者が資産運用を学ぶなら総合マネースクールがおすすめ

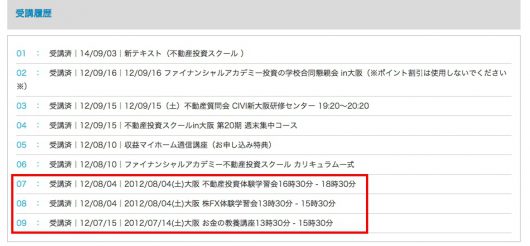

2002年の設立以来、述べ50万人以上が受講した総合マネースクールが、ファイナンシャルアカデミーです。『ファイナンシャルアカデミー』は、資産運用に限らず、株式投資、不動産投資、外貨投資、FX、投資信託、マイホーム、老後の資産形成など、様々なジャンルの講座を提供しています。

また、アドバイザリーボードには元官僚の竹中平蔵氏など、各業界の著名人が参画しています。

このような信頼性の高いスクールであったため、筆者もファイナンシャルアカデミーの無料体験会には過去に参加したことがあり、最終的には不動産投資スクールを受講することになりました。

ファイナンシャルアカデミーの良い点は完全中立な点

ファイナンシャルアカデミーを受講して良かった点は、完全に中立な情報提供をしてくれた点です。独立系の総合マネースクールであるため、特定の金融機関に属しているわけではありません。

そのため、偏った金融商品を販売されることもなければ、偏った知識を提供してくるわけではなく、一般的な資産運用について体系的に学ぶことができます。また、スクール側も受講生がきちんとした知識を身につけて経済的に成功してくれた方が、広告塔になって良いため、スクール側と受講生側の関係性がwin-winなのです。

このような本質的な仕組みがあるため、総合マネースクールはおすすめです。ファイナンシャルアカデミーは毎週全国の主要都市で、お金の教養講座の無料体験会を開催していますので、これから資産運用を学んでおこうと考えている方は、一度参加されてみるのが一番おすすめです。

資産運用にある程度慣れてきたら個別の株式へ投資するのがおすすめ

上記のような様々な資産運用にある程度慣れてきたり、ある程度の知識がついてから、株式投資には参戦されるのがおすすめです。

と言いますのも、株式市場には金融のプロが多数参戦しており、特段の知識がないまま参戦してしまっては市場のカモにされて資金を失ってしまうのがオチだからです。筆者もコツコツと株式投資で利益を出せるようになったのは、株式投資を始めてから3年以上かかっています。

元手ゼロからの株式投資ならSBIネオモバイル証券

【公式サイト】https://www.sbineomobile.co.jp/

ただし、株式投資も実践しないことには勉強もしない部分もありますので、初心者におすすめはTポイントを使って投資ができる『SBIネオモバイル証券』の利用です。冒頭でご紹介した楽天銀行と楽天証券の組み合わせは何かと便利なのですが、楽天証券からはポイントを使って個別株に投資をすることができません。

そこでおすすめなのが、Tポイントを使って投資ができるSBIネオモバイル証券です。SBIネオモバイル証券は2019年から始まった新しいサービスで、月額220円で国内株式約定代金合計額50万円までは取引し放題です。

月額200円で毎月200ptの固定Tポイントをもらえる

さらに毎月固定Tポイントを200ptほどもらえますので、実質は消費税分の20円しかかからずに株式投資が可能です。筆者もSBIネオモバイル証券では、余ったTポイントを使って定期的に株式を購入しています。

基本的に日本株への投資スタンスは、キャピタルゲイン狙いの中小小型株への長期投資です。日本の中小小型株は時価総額が欧米と比べてとても小さいため、海外の機関投資家が目をつけていないこともあって割安で放置されていることが多くあります。

また、高配当株であれば米国株に投資をした方が日本株よりも優位性がありますので、そのような株式市場の性質を鑑み、中小小型株への長期投資をメインとしています。

以上になりますが、これから株式投資を始めようという方は、まずは1株単位の数百円から購入できるSBIネオモバイル証券から始めてみるのが一番おすすめです。