貯金1000万円をどうやって運用していくか、誰しもが悩みますよね。

筆者も初めて貯金が1000万円貯まった時は非常に嬉しかったことを覚えています。ちなみに余談ですが以下のようにメガバンクで貯金が1000万円を越えると、投資信託や保険などの営業電話がかかってきたりします。

ですので、基本的に普通預金金利が高いネット銀行を使われることをおすすめします。それでは今回は貯金1000万円を分散投資して、10年間運用して2000万円にすることを目指したポートフォリオ事例をご紹介します。

資産運用の初心者でも1000万円を分散投資で2000万円に着実に増やしていく方法

まず大前提として、これから資産運用を本格的に始めようと考えている投資の初心者が、いきなり投資の世界で勝ち続けることは基本的にあり得ないでしょう。

冒頭から厳しい話ですが、投資の世界には多数のプロ投資家が存在します。そのため、いきなりやみくもに人気の投資信託に手を出してしまったり、個別の株式投資に挑戦しても、良いカモになってお金を失う確率の方が高いのが現実です。

基本的に資産運用の初心者は投資の世界で勝つことはできない

これはスポーツの世界を考えてみれば簡単にわかることですが、いきなりボクシングの素人がプロボクサーに試合を挑んでも勝てないのと全く同じなのです。

スポーツの世界ではいきなりプロとの対戦は現実的にはあり得ませんが、いきなりプロと対戦できてしまうのが投資の世界なのです。株式市場には多くの機関投資家などのプロが参戦しているにも関わらず、一般的な個人投資家もネット証券に口座開設すればすぐに参戦できてしまいます。

信頼できる投資のプロに任せて自分も勉強していくスタイルが良い

こうして十分な知識もないまま投資を始めてしまっては、せっかく苦労して貯めた1000万円があっという間に水の泡になってしまいます。

筆者もかれこれ8年以上、投資信託を始めとして、株式投資や外貨投資、ソーシャルレンディングやロボアドバイザー、FXなどのレバレッジ取引や仮想通貨投資など、様々な投資を実践していますが、これまでに累計数千万円の損失を出しています。

しかしながら、日々投資を実践しながら勉強し続けることで、ようやくコツコツと利益を積み上げられるようになってきています。そこで初心者にお勧めの1000万円の資産運用の方法は、最初から資産の半分以上は信頼できる投資のプロに運用を任せるということです。

まず半分の500万円は投資のプロに運用を任せて国際分散投資を行う

【公式サイト】https://www.wealthnavi.com/

まずおすすめなのは、1000万円のうち半分の500万円は投資のプロに運用をお任せするという方法です。

今ではコンピューターに完全にお任せできる資産運用である、ロボアドバイザーの『ウェルスナビ』があります。ウェルスナビはすでに預かり資産残高1800億円を突破しており、ユーザー数も23万人を突破しているロボアドバイザーです(2019年10月時点)。

また、ウェルスナビでは公式サイトから資産運用のシュミレーションを行うことが可能で、実際に500万円を投資した場合のシミュレーションが可能なのです。

500万円をウェルスナビで資産運用した場合のシミュレーション結果

-1-1-530x268.png)

目標金額を「2000万円」とし、最初の投資元本を「500万円」、毎月の積立額を「10万円」とし、運用期間を「10年」とし、リスク許容度を「5」と設定することで、70%の確率で2000万円に到達することができるという結果となっています

-1-530x258.png)

ここで大切なのは、時間を分散させて積立投資を行うことです。ウェルスナビは投資先がもともと以下のような米国株・日欧株・新興国株・米国債券・金・不動産・現金に分散投資をしています。

これに加えて時間を分散して毎月10万円ずつを積立投資していくことで、長期で考えるとより安定的なパフォーマンスが見込まれます。こちらは筆者の投資手法そのものですし、筆者自身も毎月10万円の積立投資を行って国際分散投資を実践しています。

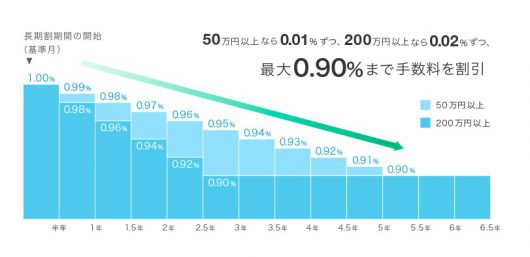

ウェルスナビは長期の運用ほど手数料が安い

また、ウェルスナビの場合は長期割という手数料割引の制度もあります。50万円以上なら0.01%ずつ、200万円以上なら002%ずつ半年ごとに手数料が割引になり、最大0.90%まで手数料が割引されます。

そのため最初から投資元本を500万円用意できる場合、確実に2.5年後には0.9%の運用手数料となります。もちろん確実に上記のような資産運用結果になると断言することはできませんが、世界経済が成長し続けていることを鑑みると、70%の確率というのは一定の信頼が置けるでしょう。

残りの500万円を使って投資の勉強をしつつ着実にリターンを積み上げていく

上記のような国際分散投資を行いつつ、なんだかんだ10年より早く2000万円を達成できた方が嬉しいには嬉しいです。そのため、日々気にしなくて良いコツコツとした資産運用を続けつつも、残った500万円を使ってもう少しミドルリターンを狙っていく投資を行います。

それでも筆者の場合はハイリスク・ハイリターン投資につかう資金はさらに半分以下の200万円までとし、残りの300万円でコツコツと年利5〜6%程度のリターンを目指して積み上げていきます。例えば年利5%で資産運用を行うと、以下のようなシミュレーションが可能です。

- ¥3,150,000(1年目)

- ¥3,307,500(2年目)

- ¥3,472,875(3年目)

- ¥3,646,519(4年目)

- ¥3,828,845(5年目)

- ¥4,020,287(6年目)

- ¥4,221,301(7年目)

- ¥4,432,366(8年目)

- ¥4,653,985(9年目)

- ¥4,886,684(10年目)

こちらは税金は考慮していませんが、5%の利回りを得た資金を使ってさらに再投資した場合のシミュレーションです。このような資産運用のシミュレーションを行うこと自体がおすすめですが、例えばこの利回りを達成しうる資産運用として3つほどご紹介します。

① 年利10%を狙えるソーシャルレンディングはほったらかしの投資が可能

ソーシャルレンディングは、お金を貸したい人と借りたい人を結びつける金融仲介サービスです。投資家はお金を投資し、そのお金が無事借りた人から返済されれば、その貸出金額の金利収入分が利益となります。

ソーシャルレンディングは株式市場の影響を殆どうけない

ソーシャルレンディングの良い点は、株式市場や世界経済の影響をあまりうけない点です。本質は貸したお金が返ってくるかどうかですので、株式投資や投資信託などの資産運用とは異なりリスクとなり、分散投資に適しています。

また、一度投資をしたらほったらかしで良いため、日々の株価に一喜一憂する必要もありません。ただし、上述したロボアドバイザーや株式投資の申告分離課税とは異なり、税金は一律20.315%ではなく総合課税となります。

総合課税というのは、給与所得などの他の所得と合算されて税金がかかるということです。そのため、給与所得が高ければ高いほどかかる税金も高くなる傾向があります。このようなデメリットはあるものの、基本的に所得が1800万円を超えない限りはあまり気にしなくても問題ありません。

年利5.5%〜12.5%を狙えるクラウドクレジット

そんなソーシャルレンディングでおすすめなのが、新興国投資向けの『クラウドクレジット』です。クラウドクレジットを提供するクラウドクレジット株式会社には、大手総合商社の伊藤忠商事などが出資をしています。

筆者も以前よりクラウドクレジットには無料登録していますが、本当に案件も豊富でペルーやメキシコなどの南米諸国や、東欧諸国、東南アジア諸国などの様々な案件が公式サイトに掲載されています。

サービス開始から今までに多数の案件を取り扱っていますが、今の所貸し倒れ案件もないため信頼性の高い事業者と言えます。

② 年利1.5〜6%を狙える上場企業向け貸付ファンド投資のファンズ(funds)

【公式サイト】https://funds.jp/

続いて、貸付ファンド投資の『ファンズ(funds)』は、主に上場企業を貸出先としたソーシャルレンディングの1種です。

クラウドクレジットなどのソーシャルレンディング業者の多くは、貸出先が未上場企業になっています。貸出先へのリスクが大きくなる分利回りも高くなりますが、一定のリスクはあります。

一方でファンズの仕組みは、私たち投資家はファンド組成企業に投資を行い、そのファンド組成企業が主に上場企業のノンバンクなどの借り手に貸出を行います。

その後、無事資金が返済されると私たち投資家に利益が分配される仕組みです。上場企業側には、株式発行や債券発行以外の新しい資金調達として徐々に受け入れられ出しており、案件数も増えてきています。

当初ファンズはあまりにも人気が出てしまったため、案件募集と同時に申し込みが殺到していました。そのため今では先着申し込みに加えて、抽選申し込み形式もありますので、コツコツとした資産形成を行いたい方は事前に口座開設されておくのがおすすめです。

③ 年利10%を狙える不動産投資クラウドファンディングのFANTAS funding

貯金1000万円で不動産投資を行うことはおすすめできませんが、1万円から始められる不動産投資クラウドファンディングの『FANTAS funding』はおすすめです。不動産投資クラウドファンディングでは、不動産投資のプロが代わりに物件を選定してくれます。

さらに良いことに、購入した不動産物件の評価額が、売却時に万が一2~3割下落してしまっても、私たち投資家の元本が毀損されない仕組みが導入されているのです。

このような出資元本の安全性が保たれている仕組みのため、筆者も分散投資の一つとして不動産投資クラウドファンディングは利用しています。運用期間も1年程度のものが多く、なおかつ高い利回りを享受できるのが特徴です。

FANTAS fundingはこれまでに60件以上の案件実績があり、定期的にプロジェクトが公式サイトに掲載されていますので、まずは無料登録をされて案件を検討されてみるのが一番おすすめです。

最後に余った200万円で自己投資と個別株に投資を行う

こうして諸々に分散投資をして、かなり高い確率で800万円を使って2000万円にする準備ができたら、残りのお金を使って投資の勉強と個別株への株式投資を行います。

総合マネースクールのファイナンシャルアカデミーで自己投資

投資や資産運用の勉強はどこでできるかというと、筆者のおすすめは総合マネースクールの『ファイナンシャルアカデミー』です。

ファイナンシャルアカデミーは2002年に設立された総合マネースクールで、東京校・大阪校・ニューヨーク校・通信制・WEB受講を通じて、延べ50万人以上が通っており、筆者も受講生の一人です。ファイナンシャルアカデミーのアドバイザリーボードには元官僚の竹中平蔵氏なども参画しており、非常に信頼性の高い学校となっています。

ファイナンシャルアカデミーがおすすめなのは、完全に中立の立場で投資や資産運用の知識を教えてくれるからです。特定の金融機関に所属していないため、特定の金融商品を販売されることもありません。

そもそもスクール側からしたら、生徒がしっかりと投資の知識を身につけて金銭的・経済的に成功することがプラスなので、そもそもの生徒と講師の関係性がwin-winなのです。ここが金融商品を販売したい金融機関のセミナーとは異なる点と言えるでしょう。

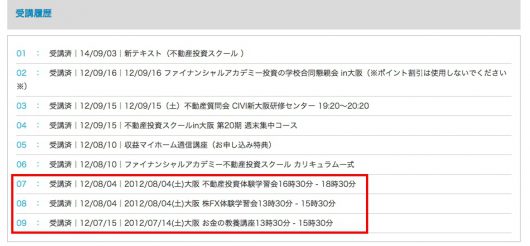

筆者のファイナンシャルアカデミーの受講履歴一覧

筆者もこれまでにファイナンシャルアカデミーのお金の教養講座などの初歩的な無料体験会から、実際に30万円ほどを払って不動産投資スクールに通ったりもしました。

不動産投資の知識はマイホーム購入にも役立つと思ったため受講したのですが、何れにせよ投資の初心者の方やこれから資産運用の勉強を始めたい方にはおすすめです。お金の教養講座の無料体験会は日本全国の主要都市で開催されていますので、公式サイトから都合の良い時間で申し込みされるのがおすすめです。

日本の個別株に投資するならSBIネオモバイル証券の手数料が安いのでおすすめ

【公式サイト】https://www.sbineomobile.co.jp/

いざ株式投資を始めようと考えた場合、ネット証券の利用が鉄板です。

そして今ならTポイントで株が購入できる『SBIネオモバイル証券』を使って、1株から個別株への投資が可能です。通常の株式投資では100株単位などでしか購入できませんが、SBIネオモバイル証券であれば1株から購入ができるため、500円などの少額から投資を始めることができます。

さらに、月間の国内株式約定代金合計額50万円まではサービス利用料が220円です。毎月固定Tポイントが200ptほど自動で、そもそも余ったTポイントを使って投資ができるため、実質元手不要で投資をすることができます。

ちなみに筆者の場合は、最近はSBIネオモバイル証券を使って、不祥事で株価が暴落していた株式会社TATERUの株を購入しました。

初心者の方にとってもとても使いやすいUIになっていますので、株式投資を始めてみたいけどまずは少額からチャレンジしたい…という方は、手数料も圧倒的に安いSBIネオモバイル証券を利用されてみてはいかがでしょうか。