2023年に入り、コロナウィルスなどによって大きく上昇していた株式市場が再び下落し、世界的に2〜3年の景気後退局面が意識されだしています。

日本においてもオリンピックが終わったら不景気が到来するというのは以前から言われていることでもありますので、いくら長期的に株式市場が成長していくといえど、ここ1〜2年は投資先は慎重に検討する必要があります。そこで今回は、景気後退時におすすめの資産運用をご紹介します。

米国株投資でポートフォリオを組むのも一つの方法だがリスクあり

一般的に株式投資においては、景気後退時に強い銘柄(ディフェンシブ銘柄)への投資が推奨されます。

筆者も投資をしている米国株投資の場合、例えばディフェンシブ銘柄のセクターとしては、小売り(ウォルマート、コストコなど)、生活必需品(P&Gなど)、社会インフラ(エネルギー、鉄道、ガス、電力など)、通信(AT&T、ベライゾンなど)、食品(ユニリーバ、ペプシコなど)、ヘルスケア(J&Jなど)などが挙げられます。

しかしながら、毎月一定の日本円のキャッシュフロー(給与所得や事業所得)がない方の場合、もう少し守りの資産運用を行った方が、資産のポートフォリオのリスク低減できて良いというのが筆者の考えです。

毎月かなりの金額の日本円が手元に入ってきて、投資余力が十分ある方であれば、引き続き景気後退局面で積立投資で買いましをするのも良いでしょう。

ですが、そうでない方の場合、このような景気後退局面においては積極的に株式投資を行うよりも、もう少しリスクの低い投資先に投資を行って、今後のチャンスを迎えるために現金を増やしておいた方が無難です。

景気後退時におすすめの投資先(リセッション対策に有効な資産運用)

基本的に景気後退局面は債券などに人気が集中しますが、債券ですとあまりにもリターンが低いです。

筆者の場合は外貨建MMF(ブラックロック・スーパー・マネー・マーケット・ファンド)なども保有していますが、それでも年率換算利回りは3〜4%程度ですので、大きなリターンを狙えるものではありません。

そこで今回は筆者が実際に口座を開設していて利用しており、資金余力があまりない方にもおすすめできる景気後退時の投資先を厳選してご紹介します。どれも1万円などの少額から投資を始めることができます。

おすすめ投資先①:上場企業向け貸付ファンド投資(年率1.5〜6%)

-貸付ファンドのオンラインマーケット-530x279.png)

【公式サイト】https://funds.jp/

そこでそのような債券よりも利回りが高く、株式投資よりもリスクが抑えられた投資先としておすすめなのが、主に上場企業向けに貸付を行う投資ファンドの「ファンズ(Funds)」です。ファンズは年利1.5%〜6%程度の利回りで、あらかじめ運用期間が6ヶ月や1年などと決まっている投資商品です。

ファンズの仕組みは簡単で、主に投資家である私たちはファンド組成企業に投資を行います。そうしてそのファンド組成企業が、主に上場企業などの借り手にお金を貸付ます。

そうして貸し付けたお金が無事返済されると、貸し付けた際の利子が収益となり、投資家である私たちに分配されます。もともとこのようなインターネット上でお金を借りたい人と貸したい人を結びつける金融仲介サービスは、ソーシャルレンディングと呼ばれて2014年頃から日本でもサービスが増えてきていました。

しかしながら、貸出先が中小企業であったり、貸出先の詳細が不透明であったことから、デフォルトリスクが懸念されていました。しかしながら、ファンズの仕組みであれば、貸出先は主に上場企業であるため、インターネット上にIR情報も公開されています。

このような透明性の高い仕組みであることに加えて、一度投資をしたらほったらかしの投資が可能です。株式市場への投資のように、日々の株価に一喜一憂する必要もなく、世界経済の動向もほとんどきにする必要がありませんので、景気後退局面にはおすすめの投資先です。

おすすめ投資先②:上場企業運営の不動産担保付きクラウドファンディング(年率2〜6%程度)

【公式サイト】https://www.ownersbook.jp/

続いておすすめなのが、年利回り2〜6%程度を狙える、上場企業が運営する不動産担保付きのソーシャルレンディングです。

具体的には、上場企業のロードスターキャピタル株式会社が提供する、OwnersBookという不動産投資クラウドファンディングです。OwnersBookの案件には貸付型案件とエクイティ型案件の2種類がありますが、貸付型案件の場合は、主に不動産投資会社に貸付を行うスキームになります。

不動産担保を取得した上で、不動産投資会社にお金を貸付、そのお金が無事に返済されると私たち投資家の利益となります。そのため、万が一お金を貸し出した先が倒産してしまっても、最悪不動産担保を売却することである程度の損失が補填できる仕組みです。

なお、OwnersBookは、2014年のサービス開始から一度も貸し倒れがありません。また、運営企業のロードスターキャピタル株式会社は上場企業ですので、運営会社の信頼性も高いと言えます。

おすすめ投資先③:30%まで価格下落保証の不動産投資クラウドファンディング

-530x240.png)

続いておすすめできるのが1万円からできる不動産投資の不動産投資クラウドファンディングです。

例えば、利回りくん(旧:SYLA FUNDING)などは、個人投資家である私たちからお金を集めて、代わりに不動産物件を吟味し、不動産物件に投資を行ってくれます。

特徴としては、投資した物件を売却する際に、万が一物件価格が下落していたとしても、下落率の30%程度まではSYLA FUNDING側が損失を被ってくれる点です。

-530x218.png)

そのため、あらかじめ価格下落リスクが30%程度までは許容されるスキームとなっているのです。このようなスキームで、3ヶ月で4%以上の利回りを得ることができる案件が多く掲載されています。

もちろん不動産業界の市況が悪い時にはそこまでおすすめできる投資先ではありませんが、現段階では運用期間も短く利回りも高いため、有望な投資先と言えます。

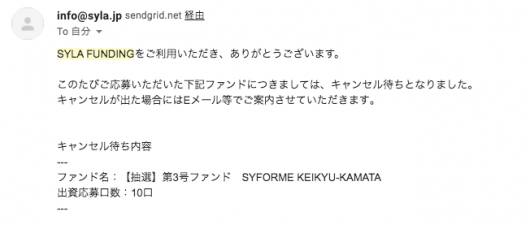

筆者も早速第3号ファンドに投資の応募を行ったものの、やはりこのような案件は人気が出ていることもあり、今回は抽選に外れてしまいました。SYLA FUNDINGは抽選形式ですので、あらかじめ口座開設をしておけば、案件募集がでたタイミングでメールの連絡がきます。

そこから余裕を持って案件に応募をすることができますので、今後投資検討をされたい方はあらかじめ口座開設をされておくのがおすすめです。

>>おすすめの不動産投資クラウドファンディング比較ランキングへ

おすすめ投資先④:様々な案件に分散投資するならSAMURAI証券(現:オルタナファンド)

続いて、様々な案件に分散投資をしたいなら、証券会社が運営する投資型クラウドファンドファンディングがおすすめです。

そもそも株式投資と異なり、クラウドファンディングの場合は、貸したお金が返ってくるかどうかが大切です。そのため、投資先のことだけを考えておけばよく、株式市場のように世界経済の動向などを気にする必要もあまりなく、日々の株価変動を意識しすぎることもありません。

投資行なっていてもほったらかしできるため、ほとんど手間がかからないのも良い点です。SAMURAI証券が提供する投資型クラウドファンディングSAMURAI(現:オルタナファンド)は、リニューアル後、短い期間で高い利回りの案件を提供しています。

具体的に案件を見ると、5〜7%程度の高い案件が掲載されており、期間も6〜12ヶ月と割と短いスパンでの案件募集がなされています。筆者は今回は投資が間に合わなかったのですが、今後の景気後退局面を見据えて次回の募集時には投資を検討したいと考えています。

同じように今後の案件の投資を検討したい方は、あらかじめSAMURAI証券に口座開設をしておかれると良いでしょう。口座開設や口座維持に手数料はかかりませんので、案件吟味のためにあらかじめ準備をされておくのがおすすめです。

おすすめ投資先⑤:自動でお任せの資産運用ができるSUSTEN(年率6%程度)

-自動でおまかせ資産運用-530x280.jpg)

【公式サイト】https://susten.jp/

最後におすすめするのが、ロボアドバイザーの「SUSTEN」です。

SUSTENは、運用プランに合わせて世界中の金融商品への投資を「おまかせ」で行うことができるサービスです。SUSTENでは、以下の3つの投資信託(ファンド)を経由して、世界中の金融資産へ幅広く投資することができます。

SUSTENの投資対象先は3つのファンド

| ファンド名 | 主な投資先 |

|---|---|

| Redファンド(グローバル資産分散ポートフォリオ) | 先進国株・新興国株 |

| Greenファンド(グローバル複合戦略ポートフォリオ) | ARP(オルタナティブ・リスク・プレミアム) |

| Blueファンド(グローバル債券ポートフォリオ) | 国債・社債 |

先進国株と新興国株、ARP、国債・社債とバランスよく資産を組み合わせたファンドとなっています。ちなみにSUSTENの投資先は、ロボアドバイザーで有名なウェルスナビとも投資先は少し異なります。

ウェルスナビの場合は、VTI(米国株)、日欧株(VEA)、新興国株(VWO)、米国債券(AGG)、金(GLD)、不動産(IYR)に投資をしています。ウェルスナビは比重が米国に寄っており、金や不動産のETFにも投資を行っている点が異なります。

アルゴリズムでの完全自動の資産運用

SUSTENでは、資産配分比率やタイミングなど、全ての投資判断はSUSTEN独自のアルゴリズムが行ってくれますので、完全にお任せの資産運用が可能です。

私たちは最初の無料診断でいくつかの簡単な質問に答えるだけで、リスク許容度やニーズに合わせて全36種類から最適な資産配分比率が決定され、全自動でファンドの買付が行われます。

さらに、手数料も利益が出ない限りは徴収されない仕組みですので、ウェルスナビよりも手数料体系がユーザーにとって良心的な点が特徴です。