利回りが高い投資や金融商品には何があるのでしょうか?

以前は分配金がある投資信託が人気でしたが、最近では結局のところそのような投資信託ではあまり儲からないという声も聞こえてきます。

そこで今回は、筆者が実際に登録している新しい金融サービスで、利回りの高い金融商品をまとめてご紹介します。

利回りが高い投資としてのソーシャルレンディング

画像:クラウドクレジット

まず、利回りの高さから言うと、ソーシャルレンディングは外せないでしょう。

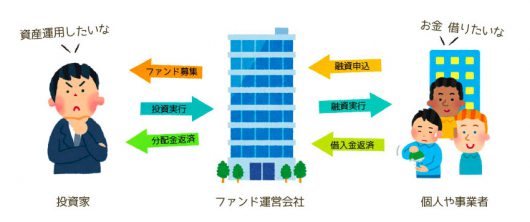

ソーシャルレンディングは、お金を借りたい人(借り手)とお金を貸したい人(投資家)を、インターネット上でつなげる金融仲介サービスです。

1万円などの少額から投資が可能で、債券や預金よりも利率が高く、様々な案件に分散投資ができる点がメリットです。また、本質的には、お金を借した企業からきちんとお金が返ってくるかが重要なため、景気動向にもあまり影響されません。

実際のところ、ソーシャルレンディングは一度投資を実行したらしばらくほったからしで良いため、筆者も投資実行後に状況を気にすることは殆どないです。

ただし、ソーシャルレンディング事業者が貸付先を審査するとは言えど、貸付先の倒産リスクがある点や、中途解約ができないことが多い点などはデメリットと言えます。

新興国投資ならクラウドクレジット(CrowdCredit)

ソーシャルレンディング事業者は、日本だけでも十数業者があります。そしてその中でも利回りの高い案件を取り扱っているのが、クラウドクレジットです。

クラウドクレジットが取り扱う案件の投資期間は1年以上と長いものが多いですが、平均利回りも約10%程度と高いものが多いです。

クラウドクレジットは伊藤忠商事が出資していたり、電通と業務提携していたりする会社ですので、企業としての信頼性は高いです。

また、すでに償還実績のある案件も多数掲載されていますので、償還実績のある案件のみを選んで投資をすることも可能です。

なお、クラウドクレジットの口座開設手数料や口座維持手数料は無料ですので、利回りの高い投資案件を吟味されたい方は、まずは公式サイトから無料登録されるのがおすすめです。

全案件不動産担保付きならオーナーズブック(OwnersBook)

続いて、利回りはクラウドクレジットよりは低くなりますが、全案件に不動産担保が付いているため、リスクがかなり抑えられているのがOwnersBookです。

OwnersBookは不動産に特化したソーシャルレンディングで、実績利回りは4.5%〜14.6%となっています。ただし、14.6%などの利回りが高くなっているのは、早期償還があったためです。

そのため、実際のところの平均利回りは5%程度が多いかとは思われます。また、運用期間はクラウドクレジットよりは少し短く、1~2年程度の運用が多いようです。

OwnersBookは、具体的には私たち個人投資家から集めたお金を用いて、不動産への投資又は不動産投資会社への貸付を行います。

OwnersBookには不動産投資のプロが集っているため、私たちの代わりに有望な不動産に投資をしてくれるようなイメージです。J-REITとの違いは、OwnersBookの方が投資対象の概要が明確で、購入時の手数料などの手数料が無料な点です。

OwnersBookの運営会社のロードスターキャピタル株式会社は上場企業ですので、企業としての信頼性も高いです。新興国投資よりも不動産投資に関心のある方は、OwnersBookの利用を検討されてみてはいかがでしょうか。

運用期間の短さ重視ならタテルファンディング(TATERU FUNDING)

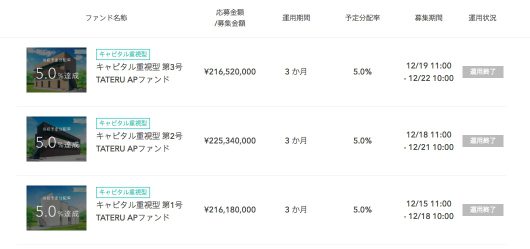

最後に、東証一部上場企業の株式会社TATERUが提供する、TATERU FUNDINGです。

TATERU FUNDINGは1口1万円から投資できる不動産投資型クラウドファンディングです。私たち個人投資家とTATERUが共同で、高い配当実績をもつデザインアパート1棟に投資をすることができます。

最終的に1棟アパートは、数ヶ月後にTATERU APARTMENTの会員に売却したり、他の企業に売却することで、短期でキャピタルゲインを得ることもできたりします。

TATERU FUNDINGの特徴は、私たち個人投資家が優先出資者となれる点、いつでも解約が可能な点です。

例えば、実際に投資を実行した不動産評価額が、運用開始時評価額の30%超下落しなければ、私たち個人投資家の元本に変動がありません。

また、TATERU FUNDINGの投資期間は現状3ヶ月などの短いものが多いですが、急遽資金が必要になった時には、いつでも解約をすることができます。そのため、株式などと同じく、流動性が高い金融商品とも言えます。

このようなメリットもあってか、TATERU FUNDINGは2017年の12月に1号ファンドの募集を開始した新しいサービスですが、2018年7月時点にて登録者数は約7万人、累計応募金額は約60億円となっています。

筆者もすでにTATERU FUNDINGには投資を実行しておりますが、2018年後半には投資手続きの電子化も予定されているようですので、関心のある方は事前に無料登録をされておくのがおすすめです。

国際分散投資ならロボアドバイザーのWealthNavi

続いて、最初から利回りが決まっている訳ではありませんが、今の所順調な運用結果となっているのが、ロボアドバイザーのウェルスナビです。

ウェルスナビは、手数料1%で、完全にお任せの資産運用を実現することができます。具体的には、最初に金融資産や年収、リスク性向などに関する6つの簡単な質問に答えることで、自動的に運用方針が決まる資産運用です。

なお、ウェルスナビのリターンは人によって異なります。と言いますのも、ウェルスナビのリスク許容度は5段階で設定されており、リスクを許容できる人ほど、運用が上手くいった際はリターンも高くなる設計となっているからです。

ウェルスナビ(WealthNavi)のリターン(ドル建て)

そこで実際にウェルスナビのリターンをリスク許容度別に確認してみると、2016年1月から2018年6月までの約2.5年で、リターン(ドル建て)は+9%〜+23%の間となっています。

ウェルスナビ(WealthNavi)のリターン(円建て)

円建てにおいてもリターンは+5%〜+20%となっていますので、定期預金や債券と比べると、はるかに高いリターンを出していると言えるでしょう。

なお、WealthNaviの場合は公式サイトで資産運用の無料シミュレーションが可能となっています。

具体的にウェルスナビに投資した場合、一体どれぐらいの期間でどの程度のリターンが得られるのか?、まずそちらのシュミレーションを確認したい場合は、ウェルスナビの公式サイトでまずは無料診断を利用されるのがおすすめです。

独立系資産運用会社の投資信託ならひふみ投信

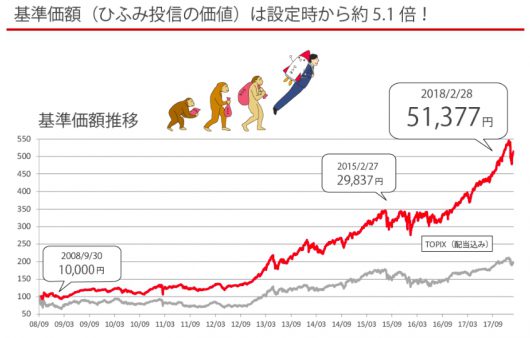

最後に、独立系投資信託のひふみ投信です。

ひふみ投信には筆者も無料の口座開設をしておりますが、ひふみ投信の基準価格は過去10年で5倍にも上昇しています。実際のところ自分で株式投資を行って、10年で元手を5倍にするのはかなり大変かと思われます。

ですので、自分でひふみ投信以上のパフォーマンスをあげる自信のない方は、株式投資を控えてひふみ投信に預けてしまった方が、実際リターンが高くなる可能性は高いと言えるでしょう。

ひふみ投信は通常のアクティブ型投資信託とは異なり、購入時も解約時も手数料は無料です。信託報酬の1.0584%/年しか手数料もかかりませんので、その点を許容できる方は利用を検討されてみてはいかがでしょうか。

超ハイリスク・ハイリターンの未上場株への投資も一手

【公式サイト】https://fundinno.com/

最後になりますが、ここまででご紹介した投資は、基本的に一年で元本が2倍や3倍になるような投資ではありません。

もっとハイリスク・ハイリターンの投資を検討されたい方は、株式投資型クラウドファンディングのファンディーノなどを通じて、未上場株やベンチャー企業へのエンジェル投資を検討された方が良いでしょう。ぜひ自分にあった投資スタイルで、資産運用を継続していきましょう。