1000万円〜3000万円程度のまとまった退職金が手に入った時、誰しもが悩むのが運用先です。筆者も実際に1000万円〜3000万円の資産運用を行う際の投資先については、十分吟味を行って投資しています。

また、企業に勤めて定年退職をした場合、正直もうそこまでリスクを取って投資をする必要もないでしょう。そのため、基本的にはポートフォリオのほとんどは守りのインデックス投資で資産運用を行うのがおすすめです。

今回はインデックス投資も含めておすすめの投資先を5つほどご紹介します。

退職金の資産運用はネット銀行とネット証券の組み合わせがおすすめ

退職金の資産運用の王道は、ネット証券でemaxis slimシリーズのS&P500連動型の投資信託などを購入して、米国経済や世界経済にインデックス投資する方法です。そして、まだ投資しないお金は、普通預金金利が高いネット銀行に移しておくのがおすすめです。

また、例えば退職金が2,000万円〜3,000万円程度あったとして、丸々一つの投資信託に入れるのではなく、資産の分散と時間的分散を組み合わせるのがおすすめです。

王道のネット証券はSBI証券と楽天証券

王道のネット証券は口座数が460万口座を突破しているNo.1ネット証券のSBI証券と、楽天スーパーポイントをお得に貯めることができるNo.2の楽天証券です。

基本的にはこの2つがあれば良いですが、状況や購入したい金融商品に応じていくつか他のネット証券を併用されるのもおすすめです。例えば外国株式をポートフォリオに入れたい場合は、銘柄数が豊富で手数料が安いサクソバンク証券がおすすめです。

SBI証券とSBIネット銀行・楽天証券と楽天銀行の組み合わせ

ただし、SBI証券を使うのであれば住信SBIネット銀行、楽天証券を使うのであれば楽天銀行を併用されるのがおすすめです。と言いますのも連携が便利ですし、ポイントも貯まりやすくお得なサービスを受けやすいからです。

筆者もSBI証券と住信SBIネット銀行の組み合わせ、楽天証券と楽天銀行の組み合わせで利用しています。ちなみにSBI証券に関しては、今ではTポイントから投資ができるSBIネオモバイル証券が誕生しました。

Tポイントから少額の投資ができるSBIネオモバイル証券もおすすめ(追記:SBI証券に統合されました)

そのため、筆者はSBIネオモバイル証券を頻繁に利用しています。SBIネオモバイル証券であれば、月額220円で国内株式約定代金合計額50万円まで取引し放題です。

今のところはSBIネオモバイル証券は投資信託を購入することはできませんが、個別株に1株から投資をすることができ、取引手数料も圧倒的に安いです。また、余ったTポイントを使って投資をすることができるため、投資の元手がなくても気軽に株式投資を始めることができるのです。

1万円からのロボアドバイザーWealthNavi for ネオモバも利用することができますので、初めてのネット証券にもおすすめです。

普通預金金利が高いネット銀行の利用もおすすめ

なお、普通預金金利が高いネット銀行には、上記でご紹介した楽天銀行や住信SBIネット銀行以外には、例えばGMOあおぞらネット銀行やイオン銀行があります。それぞれの詳細をご紹介します。

GMOあおぞらネット銀行を使うならGMOクリック証券と連携

GMOあおぞらネット銀行は、GMOクリック証券に口座を開設して連携することで、通常の普通預金金利0.01%が、年率0.11%(税引後0.0876%)になります。

GMOインターネットグループは今後も金融サービスに力を入れていくことが予想されますので、筆者もGMOあおぞらネット銀行は、GMOクリック証券とのセットで口座を保有しています。

イオン銀行はイオンカードセレクトとセットで口座開設が必要

イオン銀行はステージごとに普通預金の適用金利が異なりますが、最大年0.15%にもなります。ただし、イオン銀行はそもそもイオンカードセレクトを発行しないと保有できません。

イオンカードセレクトはキャッシュカードとクレジットカード、電子マネーのWAONが1枚になったカードです。

イオンカードセレクト自体の年会費は無料ですので費用はかかりませんし、イオン系列のスーパーなどをよく使う方にはポイントがお得にたまって便利です。

ただし、イオンカードセレクトを発行し、資金の引き落とし口座をイオン銀行に設定する必要があります。また、イオン銀行の普通預金金利は高いものの、実際ゴールドステージ以上に到達するには色々とハードルがありますので、いますぐ簡単に普通預金金利をあげるのであればGMOあおぞらネット銀行の方がおすすめです。

初心者が手数料の安い投資信託でインデックス投資をする際の注意点

続いて、初心者がネット証券で手数料の安い投資信託を選んでインデックス投資をする際の注意点としては、以下の点が挙げられます。

1. 投資先の分散

1つ目は投資先の分散です。いくらインデックス投資が良いと言っても、例えば退職金まるまるを一つの投資信託に投入するのはかなり危険ですのでやめた方が良いでしょう。

リスクの性質が異なる投資先に資金を振り分けるのが王道です。筆者のおすすめとしては、世界一の投資家ウォーレンバフェットも推奨しているS&P500連動の投資信託です。

2. 時間の分散

2つ目は時間の分散です。簡単にお伝えすると積立投資がおすすめです。世の中にはドルコスト平均法という投資手法があります。こちらは毎月同じ投資先に一定の金額を投資する方法です。

コツコツと積立投資をしていくことで、価格が安い時には多くの量を購入することができ、価格が高い時には高値づかみを避けられるメリットがあります。筆者の場合は毎月定期的に購入するのが大変ということもあり、定期的に購入する投資信託は自動引き落とし設定をしています。

そうすることで自分の銀行口座から毎月自動的に引き落とされ、勝手に資産運用を行なってくれます。

3. ストレスを感じないようにする

最後に、投資をしていてストレスを感じないようにすることも大切です。こちらは2番の積立投資の手法にも繋がる話ですが、積立投資の良い点は日々投資先の変動を気にしないで良い点です。

どうしても自分で購入するとなると日々の価格変動が気になりだしてしまいますし、元本よりも上がれば嬉しいですし、下がれば辛いなどの感情の起伏が起きてしまいます。

資産運用ばかりに気を取られていては大切な人生が楽しくなくなってしまうこともありますので、特段投資がとても好きという方でない限りは、ほったらかしの投資ができる資産運用先が良いでしょう。

投資信託以外の投資先には異なるリスクの金融商品がおすすめ

投信信託は資産運用に便利な投資先ではあるものの、基本的には株式市場や世界経済の動向に左右されてしまう金融商品です。資金の一部を違うリスクの金融商品に振り分けるのが無難です。

ただしこれらは高利回りがゆえにリスクも伴いますので、退職金の1〜2割の金額で運用されるのがおすすめです。具体的には、貸したお金が返ってくるかどうかが重要な、ソーシャルレンディングなどの資産運用サービスがあります。

ソーシャルレンディングは、株式市場などに影響されることはほぼなく、企業に貸したお金が返ってくるかどうかが重要ですので、株式投資や投資信託の分散投資先としては良いでしょう。

① 貸付型クラウドファンディングのファンズ(funds)

【公式サイト】https://funds.jp/

ソーシャルレンディングの中でもおすすめできるのは、主に上場企業向けの貸付ファンドに投資ができるFundsです。ファンズは年間利回り1.5%〜6%程度のミドルリターンを狙える金融商品です。

投資家である私たちはファンド組成企業に投資を行い、そのファンド組成企業が主に上場企業などの信用力の高い企業にお金を貸付ます。そうして、無事そのお金が返済されると私たち投資家にも収益が分配される仕組みです。

これまでこのようなインターネット上での金融仲介サービスは、ソーシャルレンディングと呼ばれて近年人気になっていましたが、主に貸出先が中小企業であったため、それなりの貸し倒れリスクがありました。

ですが、ファンズの場合は主に上場企業などの信用力の高い企業に貸し出しを行うスキームがほとんどのため、透明性の高い金融商品になっています。取引手数料なども無料ですので筆者も口座開設をしていますが、かなり人気のため案件の募集が開始するとすぐに埋まってしまいます。

今は案件募集と同時に申し込む先着順と、あらかじめ申し込む抽選方式が採用されておりIPOのような形となっていますが、ポートフォリオの一つに加えることでリスクを分散させた資産運用ができるようになります。

② 不動産担保付き投資型クラウドファンディングのOwnersBook

【公式サイト】https://www.ownersbook.jp/

続いて、不動産担保付きの投資型クラウドファンディングのOwnersBookです。主に不動産投資会社に貸付を行い、無事資金が返済されたら利息分が投資家の収益になるスキームです。

OwnersBookは、上場企業のロードスターキャピタル株式会社運営しています。一口1万円から投資をすることができ、年間利回りは4〜6%程度が中心です。

2014年のサービス開始以来一度も元本が毀損されたことがないのが特徴です。貸出先から不動産担保を取得するスキームになっていますので、万が一返済が滞ったとしても、取得した不動産担保を売却することである程度の損失を補填できる点が大きなメリットです。

③ 元本保証に近い不動産投資クラウドファンディング

最後に、不動産投資のクラウドファンディングのFANTAS fundingです。不動産投資クラウドファンディングは、1万円から不動産物件に投資をすることができます。

さまざまな投資家から資金を集め、不動産投資クラウドファンディング事業者のFANTAS fundingが物件に投資をします。FANTAS fundingの良い点は、万一投資物件の売却時に評価額が下がっていた場合、2~3割はFANTASが負担するスキームである点です。

そのため、投資家にとっては物件で売却損が発生しても2〜3割を超える減額がない限り、元本の安全性は保たれます。それでいて利回りは8〜10%程度の高い利回りを狙うことができますので、筆者も不動産投資クラウドファンディングは積極的に活用しています。

投資信託や株式投資とは異なるリスクの金融商品になりますので、ポートフォリオの分散投資先としてはおすすめです。

退職金の半分程度の500万円分を株式投資するのにおすすめの始め方

ちなみに、退職金の一部を使って株式投資を行うならば、あらかじめ目標金額と運用期間を決めるのが良いでしょう。500万円を1年などの短期間で1000万円にしたいのか、500万円を10年間かけて2000万円にしたいのかなどによって、取るべき投資戦略は異なるからです。

また、元手500万円を株式投資する前に、他の金融商品と比較した方が良いでしょう。例えば、ロボアドバイザーの資産運用シミュレーションと比較してみるのもおすすめです。

-530x289.png)

自動で国際分散投資をしてくれるロボアドバイザーのウェルスナビでは、資産運用のシミュレーションが可能です。こちらは元手400万円をウェルスナビに投資し、毎月10万円の積立投資を10年間続けた場合、2000万円以上になる確率が63%という結果が出ています。

個人的には、株式投資で個別銘柄を選んだり、四半期ごとのIRを確認する暇がない方には、ロボアドバイザーでの資産運用の方がおすすめです。正直なところ株式投資にそこまで情熱がない方の場合、投資のプロに運用を任せた方が、より確実に資産が増える可能性は高いからです。

④ 日本株に投資するなら中小小型株への投資がおすすめ

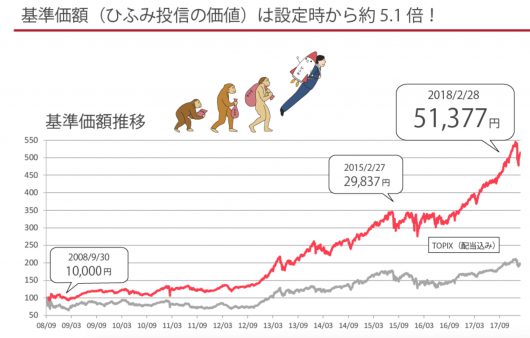

そして、日本株に投資をするのであれば、基本的には日本の中小小型株への投資がおすすめです。

と言いますのも、日本の大企業は軒並み米国の大企業と比べると低成長かつ、ROEの平均値も低いのですが、日本の中小小型株の中にはずっと成長を続けているものが存在するからです。例えば、日本の成長株へフォーカス投資をしていた投資信託の「ひふみ投信」は、10年で5倍ものリターンをあげています。

米国株よりも日本の中小小型株をおすすめする理由は、日本人であれば日本語を読むことができ、海外の機関投資家よりも優位性があるからです。日本の東証マザーズ市場は、その実態が海外の機関投資家から見え辛く、割安に放置されている株が存在します。

筆者の場合も、毎年中小小型株への集中投資を行なっています。もちろん安定した業績で推移する高配当の大企業の株よりもリスクは高くなりますが、日本の大企業の株に投資をするのであれば、正直米国の大企業に投資をした方が圧倒的にパフォーマンスは高くなる可能性が高いでしょう。

⑤ 大企業に投資するなら好業績で成長し続けている米国株への投資がおすすめ

ここ10年のパフォーマンスを見比べても、米国の代表的な株価指数であるS&P500のパフォーマンスに、東証株価指数は全く歯が立っていません。

さらに、正直なところ今後の経済成長に期待できる国が米国と日本のどちらかというと、米国と答える方が大半なのではないでしょうか。筆者自身も日本に住んでおきながら、あらゆる米国企業のサービスを使っています。

日々接しているSNSであるInstagram、Facebook、Twitter、買い物に使うAmazon、カフェでお茶をするStarbucks、映画をみるNetflixなどなど、様々な米国企業に囲まれています。

多くの人がこの事実をわかっておきながら、日本の大企業に自分の大切な将来の資産を委ねるのは、あまり懸命な投資判断とは言えないでしょう。

⑥ 株式投資に慣れてきたら米国高配当株投資がおすすめ

こうして株式投資に慣れてきたら、米国高配当株への投資がおすすめです。ジョンソンエンドジョンソンやP&Gなどが有名です。他にもSPYDなどの米国高配当株のETFに投資するのも良いでしょう。

米国株への投資は、今では大手ネット証券ではどこも行うことができますが、初心者におすすめは住信SBIネット銀行とSBI証券の組み合わせです。住信SBIネット銀行で普通預金から米ドルの外貨預金を購入し、その米ドルを使ってSBI証券で米国株を購入する方法が、もっとも手数料を節約できるからです。

大手ネット証券の楽天証券やマネックス証券でも米国株を日本円から購入することはできるのですが、そうするとスプレッドという手数料が発生し、手数料分だけでいきなり損失です。一方で住信SBIネット銀行の外貨預金であれば、為替スプレッドはわずか4銭です。

この組み合わせが一番手数料を安く抑えることができますので、筆者の場合は毎日住信SBIネット銀行の普通預金から、外貨自動積立を行なっており、米ドルを貯めています。そうして欲しい米国株が割安のタイミングで、指値注文で購入しています。

米ドルを日々購入し続ける理由は、時間的分散のためです。もちろん住信SBIネット銀行の米ドルスプレッドキャンペーンなどを活用して、一時点で大きく米ドルを購入してもよいのですが、いつ為替が動くかなどわかりませんので、それであれば毎日積立をして購入した方が良いだろうという結論になりました。そんなSBI証券の特徴としては、以下になります。

投信積立では楽天ポイントを貯められる楽天カードと楽天証券の組み合わせがおすすめ

ちなみに米国株投資をするのであればSBI証券が一番おすすめできるのですが、楽天証券・楽天カード・楽天銀行の組み合わせもとてもお得ですので、もうひとつネット証券を作るとしたら楽天証券がおすすめです。

筆者の場合は楽天証券では、楽天カードを使った投資信託の積立投資を行なっています。こちらの投資信託も米国S&P500連動型の投資信託を、毎月カード決済上限の5万円ずつ行なっています。

そうすることで、カード決済時に楽天ポイントもたまり、還元率1%のため年間で6000円ほどの楽天ポイントが何もしなくても貯まるのです。さらに年末のふるさと納税でも楽天カード、楽天証券、楽天銀行を保有していると、それだけでポイントが3倍つきますのでとてもお得です。

退職金のおすすめの資産運用先は以上になりますが、通常の投資信託や株式投資のみならず、ロボアドバイザーやソーシャルレンディング、不動産投資クラウドファンディングなど、退職金を運用する際には、さまざまな投資先を検討されてみるのがおすすめです。