銀行での資産運用が全くおすすめできない理由と、その代わりのおすすめの投資先をお伝えします。

1. 銀行員にとっては、あなたの資産がどうなろうと関係がない

まず、銀行で資産運用をしてしまう一番の問題点は、銀行員にとっては「あなたの資産がどうなろうと、どうでも良い」という事実です。

銀行員に対する社内の評価基準は、「お客さんにどれだけ投資信託や保険を売り上げ、手数料を稼げたか?」です。そのため、投資信託や保険の販売後にあなたの大事な資産がどうなろうと、多くの銀行員にとっては関係のない話です。

それよりも、対面の窓口で金融商品を売れるかどうか?、手数料を稼げるかどうか?の方が、大事なのです。したがって、多くの銀行員の頭の中は、「この人にはどの投資信託が売れるか?」「どうやって販売手数料が高い投資信託を売ろうか?」という考えでいっぱいです。

つまり、あなたは「資産を増やしたい」と思っている一方で、銀行員は「商品を販売したい」と思っているということです。ですので、簡単に言うと、銀行員の利益とあなたの利益は、全く一致しないのです。

2. 銀行には、資産運用の選択肢が少ない

続いて、銀行は資産運用の選択肢が「投資信託」や「保険」ぐらいしかありません。代表的な金融商品である「株式」も、証券会社でないと購入ができません。

銀行には「投資信託」があると言っても、その種類は証券会社よりも少ないです。そして、基本的には銀行に販売手数料が多く入る投資信託を、銀行員はお客さんにおすすめします。

何故なら、その方が銀行の収益になり、銀行員の社内での評価にも繋がるからです。また、銀行では基本的に新しい金融商品も購入することができません。

一部のネット銀行などでは、完全に資産運用スタイルをAIにお任せできる「ロボアドバイザー」の購入も可能になっています。

ですが、年利10%程度の利回りを得れる「ソーシャルレンディング」など、新しい金融商品の購入ができません。

3. 銀行の金融商品は、販売手数料が高い

最後に、銀行の金融商品は、販売手数料が高いです。

なぜかというと、銀行が「代理店窓口」となって保険などの金融商品を売っているため、その分銀行に手数料を払う必要があるからです。

例えば、銀行でも購入できる投資信託に「ひふみ投信」があります。ですが、こちらの「ひふみ投信」も、実際はインターネットで直接購入した方がお得なのです。

どちらも同じ商品なのですが、銀行で買う場合は「ひふみ投信」は「ひふみプラス」という名称になっており、銀行の手数料分が購入者にかかってしまう仕組みとなっています。

投資信託も銀行が仲介に入ることで手数料が発生する

こちらも、銀行が代理店となって販売しているために生じる手数料です。

一方、ひふみ投信を提供する「レオスキャピタルワークス」の公式サイトから直接購入した場合は、その手数料がかかりませんので、安くなっています。そのため、筆者自身も「ひふみ投信はレオスキャピタルワークスの公式サイトから直接口座を開設しています。

なお、筆者の場合はひふみ投信は1年ほど運用して利回り10数%の結果が出ていますので、引き続き毎月10万円程度の積立投資を行う予定です。

ひふみ投信は自動で引き落としが銀行口座から可能ですので、本当にほったらかしの投資が可能です。NISA口座も利用することができますので、税金面を抑えて利益を出すこともできます。

銀行を利用する唯一のメリットは、預金の保証があること

銀行を利用する唯一のメリットは、法律によって「預金が1000万円まで保証」されていることです。

銀行預金の金利はとても低いですが、銀行の預金は預金保険法という法律によって、万が一お金を預けていた銀行が破綻した場合でも、預金額1,000万円と約定日までの利息は保証されています。

株式投資や投資信託などの金融商品に関しては元本は保証されていませんので、この点は、銀行のメリットと言えます。また、生活費のために、ある程度の預金を銀行口座に保有しておくことも必要でしょう。

ただし、本当に「日本円」だけを保有していることが良いのでしょうか?

日本円だけで資産運用すること自体が、リスクな時代へ

まず、結論からお伝えすると、今後ますます「日本円」だけで資産を保有しておくこと自体がリスクとなる時代へと突入する可能性は高いです。

例えば、日本と米国の将来を考えた際に、単純に将来へ期待が持てる国はどちらでしょうか? 今後の経済成長という点を考えてみても、日本よりも米国の方に期待が持てるのではないでしょうか?

少子高齢化が進行する日本において、かつてのように日本が世界でNo.1だった時代が戻ってくることは、恐らく今後もありません。そのため、長期的にみると日本円の価値は、対ドルベースで下がっていくことが予想されます。

そこで筆者の場合は基本的に米国株での資産運用を行っています。更に、今後は日本円やドルなどの法定通貨に対して、より利便性の高い仮想通貨の価値が、世界的に上昇していく可能性も非常に高いです。

銀行での資産運用よりもおすすめの投資先は?

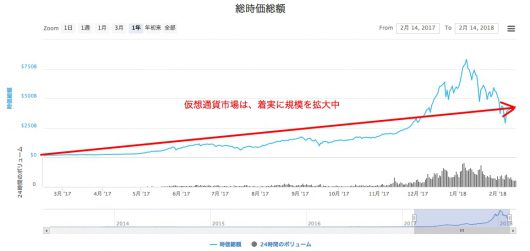

すでに2017年時点にて仮想通貨の市場規模は遂に30兆円以上に到達しており、今後も拡大が見込まれています。

このような時代の移り変わりを捉えると、日本円だけを保有していく生きていくことそれ自体がリスクになってしまう時代も、段々と近づいてきていることが分かります。

日本の将来にあまり期待ができない方などは、今のうちから仮想通貨などにも、自分の大事な資産を分散して保有しておくことが、将来に対するリスクヘッジに繋がると言えるでしょう。

そしてもう一つ大切なのが、自分への投資です。投資や資産運用は学べば学ぶほど、自分にとって有利なものとなります。

そこで最後に、投資や資産運用を学びたい初心者にもおすすめできる、代表的な2つの資産運用の学び方と、そのメリットとデメリットなどをお伝えします。

1. 投資や資産運用の本・雑誌から独学で学ぶ

まず手っ取り早いのは、本や雑誌などから独学で資産運用を学ぶ方法です。ただし、こちらは以下のメリットとデメリットがあります。

- 簡単に始められる

- 費用があまりかからない

- 資産運用に関する知識が断片的になりがち

- 投資に関する疑問が湧いても、誰にも聞くことができない

投資関連の本や雑誌を読む方法であれば、今日からでも簡単に始められます。

ただし、本屋やAmazonには多数の投資や資産運用に関する書籍があり、これから資産運用を始めようという方の場合は、一体どれを読んだら良いのか分からないことも多いかと思います。

初心者向けの本もありますが、なかなか資産運用の全てを網羅していることは多く無いでしょう。

資産運用の知識が断片的になってしまうリスク

こちらは資産運用のブログを読む際もそうですが、本やブログを読むだけでは、資産運用の知識が断片的になってしまう危険性があるのです。

また、ここで注意しなければならないのは、資産運用の良書も世の中にはある一方で、あまり参考にならない本も多いということです。

特に資産運用のジャンルでおすすめできない種類の本は、実際に投資やビジネスで稼いでいない人が書いた本です。

実際に投資やビジネスで成功している著者の本を読むことが重要

例えば、自分の資産運用で大きな成果をあげていないファイナンシャルプランナーの方の本などを読んでも、あまりお金持ちの考え方や資産運用で役立つ方法は身につかないでしょう。

もちろん、書き手が金銭的にそこまで成功していなかったとしても、富裕層を分析した本などを読むのは意味があります。また、金融商品の仕組みや関連する法律の知識を得るために特定の本を読むことも意味はあります。

さらに別の観点で、書いた著者は経営者や個人投資家なのか?、それとも企業に勤務して投資業務で成果をあげたファンドマネージャーなどなのか?によっても、投資や資産運用に対する考え方は異なります。

ですので、資産運用や投資のを選ぶ際には、そのような点も考慮に入れた上で選ぶべきでしょう。

2. マネースクールに通って、成功者から体系的に学ぶ

続いて、マネースクールに参加し、すでに資産運用で成功している人から直接学ぶという方法があります。こちらには以下のようなメリットとデメリットがあります。

- 資産運用を成功者から体系的に学べる

- 資産運用に関する疑問を質問できる

- 資産運用に関心のある知人を作ることができる

- 多少は費用がかかる

マネースクールに参加してみるメリットは、資産運用を成功者から体系的に学べて、かつ自分の疑問点も講師に質問できる点です。

大手のマネースクールであれば10年以上実績がありますので、そのスクールには十分にノウハウがたまっているはずです。

一方マネースクールのデメリットは、当然そのような優良な資産運用の情報はただではもらえませんので、多少はお金がかかります。ですが、何も知らずに資産運用を初めて失敗してしまうよりは良いです。

自分への投資はいずれ資産運用で回収することが可能

また、こちらの費用は自分への投資として捉え、今後の資産運用で回収すると考えても良いでしょう。

さらに、お金がかかると言っても、大体高くても20〜30万円程度にはなりますので、数年単位で考えれば十分元を取れる金額なのでは無いでしょうか?

資産運用や投資の知識を一度身につければ、その知識が消えることは一生ありませんので、その後の人生にレバレッジをかけることもできます。

投資セミナーよりもマネースクールがおすすめな理由

また、世の中には株式投資や不動産投資、FXなどの投資セミナーも数多く存在しますが、実はそのような投資セミナーよりも、マネースクールの方が参加するリスクが低いのです。

何故ならば、投資セミナーは参加者に何かしらの口座開設をしてもらったり、何かしらの金融商品を購入してもらうことが、そのセミナーの真の目的となっている場合があるからです。

一方、マネースクールの目的は受講生に資産運用の知識をつけてもらい、金銭的に成功してもらうことです。

そうして受講生に金銭的に成功してもらえればそのスクールを宣伝してもらえますので、マネースクールにとっても一石二鳥なのです。ですので、手っ取り早く体系的に資産運用を学ぶには、10年以上の実績がある、ファイナンシャルアカデミーなどの大手マネースクールの無料体験会に参加してみるのが最適です。

ファイナンシャルアカデミーは、毎月3000人が参加する「お金の教養講座」という無料体験会を毎週開催しています。関心のある方は一度オフラインの体験会に参加されて色々と質問されてみるのがおすすめです。