オルタナティブ投資とは、簡単にお伝えすると伝統的な株や投資信託など以外の投資先のことです。

例えば有名なハーバード大学の基金の資産運用では、ヘッジファンドやPE(プライベートエクイティ)などを利用して、毎年安定したリターンを得ています。

ただし、一般人はそのような投資先を利用することができませんので、今回は日本で可能なオルタナティブ投資の代表例を5種類ほどお伝えします。

1. 注目のオルタナティブ投資はソーシャルレンディング

ソーシャルレンディングは、お金を借りたい人と貸したい人の金融仲介サービスです。

ソーシャルレンディングがオルタナティブ投資として注目されている主な理由は、債券や預金などよりも利率がずっと良く、1万円などの少額から投資ができるためです。

利回りが低いものでも4~5%の年利を得ることができ、高いものでは10数%の利回りを超えます。

上場企業向けのソーシャルレンディングならファンズがおすすめ

【公式サイト】https://funds.jp/

「ファンズ(funds)」は主に上場企業向けの貸付ファンドに投資を行うため、一般的な中小企業に貸し出すソーシャルレンディングよりもリスクが抑えられている点が特徴です。

ミドルリスク・ミドルリターンの資産運用で、予定利回りは1.5%〜6%、掲載される案件も1年未満のものが多くなっています。ファンズ(funds)はもともとソーシャルレンディングの比較サイト(現在は上場企業に譲渡済)を運営していた、クラウドポート株式会社が提供しているサービスです。

2019年のリリースから人気を集め、当初は案件募集と同時に申し込みが殺到していたため、現在は先着順ではなく抽選募集形式も導入されました。

オンラインマーケットのファンズ(funds)の仕組み

fundsの仕組みをもう少しご紹介すると、fundsは簡単に言うと、投資家である私たちからお金を集めてファンドを組成し、東証一部上場企業などにお金を貸付ます。

そうして、上場企業に貸付をしたお金が無事に返済されれば、投資家である私たちの収益になる仕組みです。fundsの良い点は、貸付先が上場企業などの信頼性が高い企業や、将来が期待されるスタートアップなどに限定されている点です。

上場企業がお金を返せないと大問題ですので、もちろん貸倒れリスクはあるものの、かなりリスクが抑えられた資産運用の一つと言えるでしょう。fundsはまだまだ新しいサービスですが、あまりにも人気なため、案件募集が始まるとすぐ埋まってしまうのが特徴です。

筆者もあらかじめfundsには無料の口座開設をしていますが、コツコツ型の資産運用をされたい方は、まずは無料の口座開設をして案件を待つのが良いかと思われます。

ソーシャルレンディングの本質は貸したお金が返ってくるか

ソーシャルレンディングの本質は、企業に貸したお金が返ってくるかどうかです。無事返済がなされれば、金利分が私たち投資家の収益となります。

ソーシャルレンディングの中には不動産担保を取得して貸付するものもありますが、それでも貸付先の倒産リスクはありますので、ミドルリスク・ミドルリターンの資産運用です。

また、企業にお金を貸し出すかどうかの審査をするのはソーシャルレンディング業者になりますので、ソーシャルレンディング業者の信頼性が非常に大切になってきます。

ただし、このような仕組みのため、株や投資信託などと異なり、株式市場や世界的な経済情勢などの影響を受けづらい特徴を持つ新しい金融商品です。

したがって、資産運用のポートフォリオにソーシャルレンディングを加えることで、リスク分散をはかることができるのです。

ソーシャルレンディングの中にも種類があるので注意

そんなソーシャルレンディングには、いくつか種類があります。

通常のソーシャルレンディングは、国内の中小企業などに資金を貸し出し、その返済が投資家である私たちのリターンとなります。ただし、中には不動産担保を取得することでリスクを抑えたものや、海外の新興国に投資をすることで利回りを高めたものもあります。

そんな中から、おすすめできるソーシャルレンディングの種類は以下です。

- ファンド貸付型ソーシャルレンディング

- 海外新興国向けソーシャルレンディング

- 不動産担保付きソーシャルレンディング

ソーシャルレンディングを利用していて一番怖いのは貸倒れリスクです。そのため、基本的にはこれまでに貸倒れの実績がない業者を利用するのが安心です。

また、企業にお金を貸し出す時に不動産担保を取得しておけば、万一企業からお金が返済されなくても、取得した不動産担保を売却することで、ある程度の損失を補填することができます。

海外新興国向けソーシャルレンディングならクラウドクレジット

【公式サイト】https://crowdcredit.jp/

海外新興国向けのソーシャルレンディングには、クラウドクレジットがあります。

クラウドクレジットの期待利回りは最大約13.5%と、他のソーシャルレンディング業者よりもはるかに高くなっています。しかしながら不動産担保は取得していないため、今のところは貸し倒れはありませんが、リスクが高くなることは確かです。

ただし、クラウドクレジット株式会社には、総合商社の伊藤忠商事やマネックスベンチャーズなどが出資しており、TVCMも行なっているため、会社としての信頼性は高いです。また、ユーザー数も総額募集金額も毎年増えており、クラウドクレジット株式会社自体が今後上場する可能性もあるでしょう。

投資先にはペルーなどの南米や、東欧などもあり、新興国への社会貢献投資に関心のある方にはおすすめのサービスです。

上場企業が提供する不動産担保付きのOwnersBook(年利回り4〜6%)

【公式サイト】https://www.ownersbook.jp/

このような不動産担保付きソーシャルレンディングを提供しているのが、上場企業のロードスターキャピタル株式会社です。ロードスターキャピタル株式会社が提供するOwnersBookは、2014年からサービスを開始していますが、これまで元本毀損実績がゼロとなっています。

平均利回りは2~6%と、後述する海外向けソーシャルレンディングなどよりは低くなっていますが、定期預金や個人向け国債などと比較すると、十分高くなっています。

筆者も無料登録をしておりますが、案件募集が始まるとすぐ埋まってしまうことが多いため、関心のある方はまずは無料登録されておくのがおすすめです。

2. オルタナティブ投資としてのクラウドファンディング

続いてのオルタナティブ投資は、クラウドファンディングです。

クラウドファンディングにも種類があり、上述したソーシャルレンディングもクラウドファンディングの1種類とする場合もありますが、大きく下記に別れます。

- 融資型クラウドファンディング

- 株式投資型クラウドファンディング

- 不動産投資クラウドファンディング

- 購入型・寄付型クラウドファンディング

最後の購入型や寄付型のクラウドファンディングは、特に資産運用や儲かるものではなく、その名前の通り寄付の側面が強いです。そのため、融資型クラウドファンディング、株式投資型クラウドファンディング、不動産投資クラウドファンディングについて詳しくご紹介します。

融資型クラウドファンディングのSAMURAI証券とは

【公式サイト】https://www.samurai-fund.jp/

SAMURAI証券のSAMURAI FUNDは、証券会社が運営する投資型クラウドファンディングです。

投資型クラドファンディングはいわゆるソーシャルレンディングのことをさしていますので、基本的にはお金を借りたい企業と貸したい個人を結びつけるサービスです。私たち個人投資家は1万円から投資でき、案件の予想利回りは3%〜10%程度で、運用期間は6か月となっています。

上場企業のSAMURAI&J PARTNERS 株式会社の100%子会社が運営しています。証券会社(第一種金融商品取引業者)による運営のため、一般的なクラウドファンディング会社が登録している第二種金融商品取引業に比べて、第一種金融商品取引業者はより高い財務要件が求められています。

そのため、より厳格な法令順守体制・内部管理体制のもと、サービス運営が行われています。取り扱いの案件の種類も豊富なため、まずは無料会員登録をして案件を見比べてみるのもおすすめです。

株式投資型クラウドファンディングのファンディーノとは

【公式サイト】https://fundinno.com/

株式投資型クラウドファンディングは、簡単に言うと未上場や非公開企業であるベンチャー企業へのエンジェル投資です。未上場企業側は1社1億円まで資金調達をすることができ、投資家である私たちは最大1社50万円まで投資することができます。

株式投資型クラウドファンディングは当たればハイリターンの投資ですが、外れると元本が0になります。ハイリスク・ハイリターンの投資のため、利用できる方も限られています。

具体的には、株式投資型クラウドファンディングNo.1のFUNDINNO(ファンディーノ)の場合、満20歳以上、投資経験1年以上、金融資産300万円以上でないと利用ができません。

未上場企業への投資のメリットとデメリット

そもそも未上場株へ投資をするメリットとしては、下記が挙げられます。

- ハイリターンを得られる可能性がある

- 日々の株価を気にしなくて良い

- ベンチャー企業の支援ができる

- エンジェル税制を適用できる場合がある

- ポートフォリオを分散できる

また、株式投資型がクラウドファンディングを利用すれば、面倒な契約手続きなども無料で業者が代行してくれますので、インターネット上のみの手続きで簡単に投資が可能です。

一方でデメリットとしては、やはり元本保証ではない点が挙げられます。

- 元本保証ではない

- 投資できる人が限られる

- 上場株のように売りたい時に売れない(長期投資)

また、株の売却がIPOやM&Aされた時ぐらいになりますので、基本的には数年単位での投資になることは致し方ありません。

長期でベンチャー企業の支援をしたい方や、エンジェル税制による節税対策をしたい方などは利用を検討されてみるのが良いでしょう。

筆者も実際にファンディーノを利用して未上場企業に投資をしていますが、まだまだIPOやM&Aまでには時間がかかりそうな予感はしています。

ただし、日々の株価に一喜一憂することもありませんし、普段投資をしていることを気にすることもありませんので、精神的に楽な投資と言えるでしょう。

不動産投資クラウドファンディングとは

続いて、不動産投資クラウドファンディングとは、1万円からできる不動産投資です。

主に不動産投資会社が、複数の投資家から資金を調達して、自己資金と合わせて不動産に投資をします。

そして、その不動産を売却したり、賃料収入を得たりすることで、収益の一部を投資家である私たちに還元してくれます。

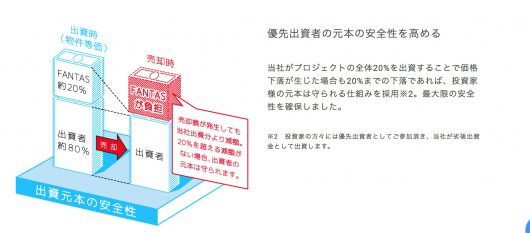

万一不動産の売却時に評価額が下がっても20%程度までならOK

不動産投資クラウドファンディングの良いところは、万一物件の売却時に評価額が下がってしまっても、その損失はまずは不動産投資会社が被ってくれる点です。

もちろん利用するサービスによるのですが、今のところは20%程度の下落までは、投資家の元本は保証されますので、かなりリスクが抑えられた不動産投資と言えるでしょう。

東証一部上場企業が運営するTATERU FUNDINGが休止中

不動産投資クラウドファンディングでのおすすめは、以前は東証一部上場企業の株式会社TATERUが運営するTATERU FUNDINGでした。

筆者も実際に利用してきちんと返済もリターンも得ていたのですが、2018年に株式会社TATERUで顧客の預金改ざん問題が発覚し、現在はサービスが一時停止中です。

期待していたサービスなだけに大変残念ですが、このような事件があった今おすすめできる事業者は、こちらの不動産投資クラウドファンディング比較でご紹介しています。

3. 実物資産への投資(不動産など)もオルタナティブ投資の一つ

不動産投資クラウドファンディングのご紹介をしましたが、当然実物資産である不動産への投資も、オルタナティブ投資の1つとして挙げられます。

ただし、実物への不動産投資はリスクも高いため、基本的にはまずは何個か無料の不動産投資セミナーなどを活用して、基礎知識の情報収集されるのがおすすめです。おすすめは上場企業が運営する不動産投資セミナーへの参加です。

例えば、グローバルリンクマネジメントが東京で開催する、無料の不動産投資セミナーがおすすめです。グローバルリンクマネジメントのセミナーの対象者は、基本的に20代後半以上の会社員で、年収400万円以上ぐらいの方となっています。

こちらの無料の不動産投資セミナーには筆者も申し込んだことがありますが、特に迷惑電話などはありませんでした。グローバルリンクマネジメントは不動産事業を営む会社ですので、お願いすれば一気通貫で物件の購入から管理までをトータルコーディネートしてくれます。

グローバルリンクマネジメントのセミナーは、基本的には都心の新築物件を購入したい人むけですが、都心へのアクセスが良い方は、一度無料セミナーへの参加を検討されても良いでしょう。

4. 仮想通貨への分散投資もリスク分散の観点では一考に値する

また、不動産と対極にあるものとして、仮想通貨への投資が挙げられますが、かなりハイリスク・ハイリターンの資産運用となります。

ただし、資産の1%程度を振り向けるのであれば、ハイリターンを得られる可能性のある投資として、分散投資するのはありでしょう。

仮想通貨は金融庁登録済の仮想通貨交換業者から、数百円などの少額から購入することができます。新しい金融アセットを探している方は、利用を検討されてみても良いでしょう。

5. プライベート・エクイティへの投資は一部の限られた人のみ

最後に、プライベート・エクイティ(PE)やベンチャーキャピタル、ヘッジファンドへの投資については、基本的に一般人が投資をするのは難しい話となります。

特にプライベート・エクイティに投資をすることができる人というのは、個人でも機関投資家として認定されているような人ぐらいでしょう。

さらに、ヘッジファンドについても、日本にはまともなヘッジファンドがほとんど存在せず、強いてあげるとすると、レオスキャピタルワークスぐらいでしょう。

独立系の資産運用会社レオスキャピタルワークスとは

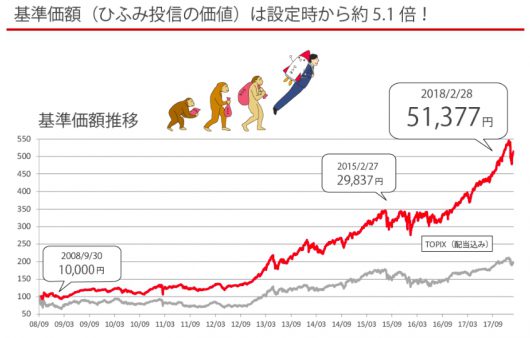

レオスキャピタルワークスは主に日本の成長株に投資をする独立系の資産運用会社で、4年連続でR&Iファンド大賞を受賞した「ひふみ投信」を提供しています。

レオスキャピタルワークスはきちんと金融庁にも登録された会社で、今後東証マザーズ市場に上場が予定されている企業ですので、信頼性は高いです。

事業者の信頼性が高いヘッジファンドに日本で投資をしたい方は、これまでにも実績のあるひふみ投資を利用されるのが良いでしょう。

独立系投資信託のひふみ投信の価値は10年で約5倍以上へ上昇

実際にひふみ投信のこれまでの実績を確認してみると、10年で基準価格は約10倍にまで伸びています。自分で株式投資をしてここまでの実績を残せる自信のない方は、ひふみ投信を利用された方が良いでしょう。

ひふみ投信は信託報酬が約1%で、長期間の資産形成をするほど手数料はお得になっています。また、1万円という少額から始めることができますので、敷居の低い資産運用となっています。

ただし、証券会社などの金融機関を経由して購入(ひふみプラスを購入)すると、手数料が余分に取られてしまいますので、実際に購入する際には公式サイトから直接申し込んだ方が良いでしょう。