2019年に入り株式市場は警戒感が強まっていると言われています。日本では2020年には東京オリンピックが開催されるため、日本株には強気なアナリストも存在しますが、今後リーマンショックのような不景気や不況が来る可能性も十分あります。

(追記)2020年に入りコロナショックが起き、現在は2年程度はリセッションが続くと言われています。

そんな不景気や不況の時に、有効な投資先や金融商品はあるのでしょうか? 今回の記事では不景気や不況時の対策としての投資について検討したいと思います。

不景気や不況時にはおすすめできない2つの投資先

まず、今後不景気や不況が来る時と言われている時には、株式投資は積極的にはおすすめできません。

株式投資

株式市場が一度崩壊すると、リーマン・ショックの時のように基本的にどの銘柄も下落します。そのため、市場が下落トレンドだけれども、この銘柄であれば大丈夫と、株をホールドし続けるのもリスクがあります。

もちろん下落トレンドでも一時的に上昇することはあるかもしれませんが、しばらく下落トレンドが続く場合は、早めに手放す方が無難な可能性が高いでしょう。そのため、2020年時点で初心者が積極的に株式に投資すべきかというと、そうとは言い切れない状況です。

不動産投資

また、国内の不動産投資に関しても、景気が悪くなるとなかなか買い手が見つからなくなる場合もあります。

出口戦略の部分で高い値段で売却できなくなってしまうと大きな損失を抱えてしまったりもしますので、今から不動産の現物をポートフォリオに組み入れるのも、若干リスクがあるようにも思われます。

そんな中、景気にあまり左右されない投資で、逆にいつ始めてもあまり変わらない投資としておすすめなのは、以下のような投資です。

不景気や不況時におすすめできる投資先のリアルな口コミと公式サイト一覧

| ジャンル | 特徴 | 金融商品名(口コミへ) | 公式サイトへ |

| ソーシャルレンディング | 株式市場の動向に左右され辛い | CrowdCreditの評判 | https://crowdcredit.jp/ |

| 貸付ファンド投資 | 株式市場の動向に左右され辛い | Fundsの評判 | https://funds.jp/ |

| ベンチャー企業投資 | 景気動向に左右され辛い | FUNDINNOの評判 | https://fundinno.com/ |

| ロボアドバイザー | いつ始めてもあまり変わらない | WealthNaviの評判 | https://www.wealthnavi.com/ |

| いつ始めてもあまり変わらない | LINEワンコイン投資の評判 | https://invest.line.me/ |

それではここからはそれぞれの金融商品の詳細を確認していきます。

ソーシャルレンディングは景気に左右されづらい投資先で高い利回りが特徴

【公式サイト】https://crowdcredit.jp/

まず、ソーシャルレンディングはお金を貸したい人と借りたい人の、金融仲介サービスで、不景気や不況時に活用できる投資先として王道と言えるでしょう。

ソーシャルレンディング事業者は私たち個人投資家からお金を集めて、お金の貸出先である企業を与信判断し、そこで問題がなければお金を貸し出します。そうして無事企業からお金が返済されれば、私たち投資家の収益となります。

ソーシャルレンディングの場合は、お金が返ってくるかどうかが重要ですので、そこまで株式市場の影響を受けません。ソーシャルレンディングのメリットとデメリットを改めて整理すると、以下のようになります。

ソーシャルレンディングのメリットとデメリット

- 債券や定期預金よりも利率が良い

- 投資信託などよりも手数料が安い

- 1万円などの少額から投資が可能

- 株式市場の動向や景気動向などに影響されづらい

- 商品によっては毎月配当金(金利)を得ることができる

- 元本保証ではない

- 途中解約ができない

- 期待利回りを下回る可能性がある

ソーシャルレンディングは、いわばミドルリスクミドルリターンの金融商品です。一度投資をしたらほったらかしで良い反面、途中解約はできません。また、お金を貸し付けた先の倒産リスクはあります。

1. 1万円から始めるなら新興国向け投資のクラウドクレジットがおすすめ

【公式サイト】https://crowdcredit.jp/

そんな中、今のところ貸し倒れ実績がないのが、大手総合商社の伊藤忠商事が出資する『クラウドクレジット(CrowdCredit)』です。

クラウドクレジットは海外新興国向けの社会貢献投資がメインのサービスで、期待利回りも2.5%〜13.5%程度と高いリターンを維持しています。筆者も実際に利用していますが、今のところ貸し倒れは一つもありません。

運営会社には金融のプロフェッショナルが集まっており、与信判断能力が高い点が特徴的です。ポートフォリオが日本円ばかりになっている方にも、クラウドクレジットはおすすめの投資先の一つです。

2. 貸付ファンド投資のファンズ(Funds)は1.5%〜6%程度のミドルリターン

【公式サイト】https://funds.jp/

続いて、2019年にサービスをスタートして、一躍人気のサービスとなったのが『Funds(ファンズ)』です。

fundsの運営会社であるクラウドポート株式会社は、元々はソーシャルレンディングの比較サイトを運営していました。そのクラウドポート株式会社が始めたサービスが、貸付ファンドのオンラインマーケットfunds(ファンズ)です。

fundsの場合は、私たち投資家はファンド組成企業に投資をします。そして、そのファンド組成企業が、上場企業のノンバンクなどにお金を貸付、そのお金が無事返済されれば、私たち投資家に収益が分配されます。

これまでソーシャルレンディング事業者の貸出先は、財務的に優良な未上場の中小企業などが多かったのです。ですが、fundsは貸出先を上場企業や将来有望なスタートアップなどに限定することで、より安定的なリターンを目指した商品となっています。

予定利回りは1.5%〜6%程度となっており、1円から投資を行うことができます。当初は先着申し込み形式でしたが、人気が集中しすぎて案件募集と同時に案件が埋まってしまうことから、抽選申し込み形式も開始されました。

3. ベンチャー企業投資(未上場企業投資)は不景気にこそチャンスあり

【公式サイト】https://fundinno.com/

続いて、インターネットから簡単にベンチャー企業へ投資ができる『ファンディーノ』です。

ベンチャー企業投資においてリターンが得られる時は、そのベンチャー企業がIPOした時か、M&Aされた時です。ですので、不景気にベンチャー企業に投資をしようが、好景気にベンチャー企業に投資をしようが、そのベンチャー企業が成功するかどうかが問題です。

当たれば何倍や何十倍といったハイリターンが得られる反面、失敗すると投資元本がゼロになってしまうリスクもある投資です。ただし、株式投資型クラウドファンディングのファンディーノを利用する場合、1社に投資できる金額の上限が50万円までと決まっていますので、ある程度損失は限定されています。

また、ファンディーノは満20才以上、金融資産300万円以上、投資経験1年以上の方のみが利用できるなど、利用するためには一定の投資経験や金融リテラシーが求められています。逆に、その基準さえクリアしていれば、ベンチャー企業投資は不景気には有効な投資先となりうるでしょう。

さらに、ベンチャー企業投資は、利益が出た時に申告分離課税が適応されます。他の所得と合算されずに一律20.315%の税金ですみますので、所得の高い人にとっては有利です。

また、ベンチャー投資の案件によってはエンジェル税制を利用できる投資先もありますので、節税対策にもつながります。

4. ロボアドバイザーで長期間の積立投資なら開始時期はそこまで関係ない

【公式サイト】https://www.wealthnavi.com/

最後に、近年人気が出ているロボアドバイザー投資のNo.1サービス『ウェルスナビ(WealthNavi)』などの場合、投資の開始時期はそこまで関係ないと言えます。

もちろん一時的に大きく投資先のETF価格が下落した時にスタートをすることができれば、その分最初は含み益が出るかもしれません。ですが、非常に長い期間積立を行う意欲があるのであれば、積立投資は続けていくことが一番大切です。

そのため、コツコツと積立投資を行っていく意欲のある方にとっては、正直長い目で見れば、いつ運用を始めてもそこまで大きな差が将来的には出ないのが一般的です。

積立投資を長期で行う場合開始タイミングは関係ない

と言いますのも、実際にいつ不況になるのかは誰にもわからないからです。

もちろん不況になって大きく値が下がったピーク時に投資できれば一番良いですが、いつが不況の「底」なのかを判断するのも、実際のところは難しいです。

そのため、完全にお任せの資産運用であるロボアドバイザーを利用するのであれば、あまり難しいことを考えずに、自分の好きなタイミングで始めるのが良いでしょう。筆者が今年運用を再開したロボアドバイザーは、ウェルスナビとFOLIOのおまかせ投資です。

ウェルスナビは開始2ヶ月でリターンは大きくプラスへ(+6.22%)

ウェルスナビの場合は2019年6月の米国株式市場が崩れたタイミングで資産運用を開始したところ、2ヶ月で+6.2%以上の含み益となりました。年間の運用手数料が1%程度ですので、十分元は取れています。

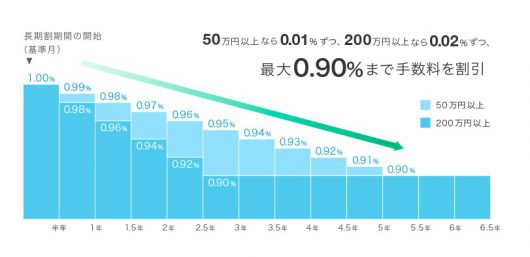

また、ウェルスナビの場合は長期割のサービスがあり、50万円以上なら0.01%ずつ、200万円以上なら0.02%ずつ、最大0.90%まで手数料が割引されます。

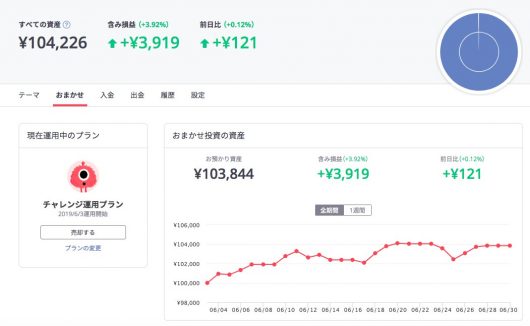

5. FOLIOのおまかせ投資は開始1ヶ月でリターンは大きくプラスへ(+3.92%)

ロボアドバイザーで長期的な資産形成をしていきたい方は、ウェルスナビに加えて、大手IT企業のLINEと提携した新しいオンライン証券『FOLIO』のおまかせ投資を活用されるのもおすすめです。

FOLIOも基本的にはウェルスナビと変わりませんが、LINEから直接ログインできるのが便利です。運用プランは5つから選択することができ、筆者の場合は「チャレンジ運用プラン」という一番積極的な運用プランで資産運用をしています。

FOLIOも国際分散投資を基本としており、株式、債券、不動産、コモディティ、現金にポートフォリオが分散されています。このように世界中の金融アセットに分散して投資をしておくことは、不景気や不況対策の一つの有効な手法となるとは言えるでしょう。

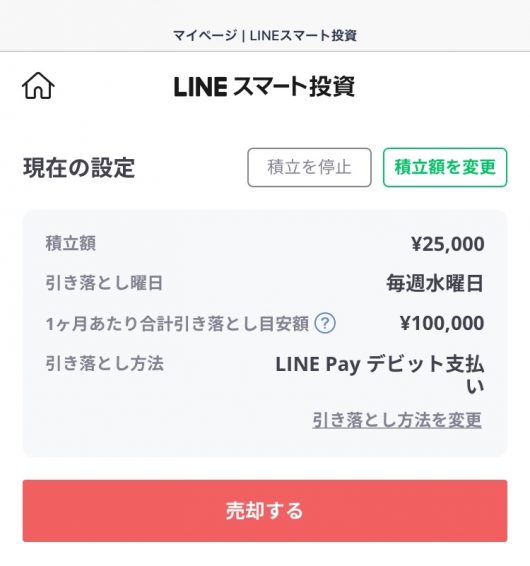

ちなみに現在ではLINEスマート投資(LINEワンコイン投資)で、2020年4月30日までは手数料無料で同じサービスを使うことができます。そのため筆者は現在はLINEスマート投資を月額10万円で積立投資中です。

上記のように月10万円以上にすることでLINE PAYを毎月10万円利用していることになります。そうするとLINE PAYのマイカラー(ステージのようなもの)が一番上になり、LINE PAYでのお支払い額の2%がLINE PAYボーナスとして残高に付与されます。

そのためLINE PAYで引き落として自動で積立投資をし、さらに勝手にLINE PAYボーナスが残高には2000円程度付与されます。このように資産運用とポイント還元の2重でメリットを得ることができますので、かなりお得なのです。