50代から資産運用を始めて老後資金を作ろうと考えたところ、まず思いつくのは投資信託です。S&P500連動型の投資信託などに積立投資などが非常に人気になっており、筆者も楽天証券ではS&P500連動型の投資信託に積立投資を行っています。

一方で、近年ではテクノロジーの発達によって、ソーシャルレンディングやクラウドファンディングなどの新しい金融商品も増えてきています。そこで今回は、資産運用をする際の投資信託のメリットとデメリットを踏まえた上で、近年人気が出てきているリターンが高い金融商品、それを踏まえた40〜50代の資産運用ポートフォリオ事例などをご紹介します。

誰も教えてくれない投資信託の真のメリットとデメリット

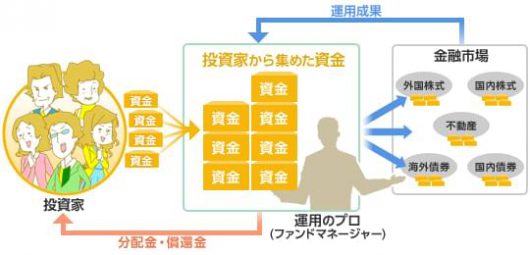

出典:楽天証券

まず、投資信託の一番のメリットは何か言うと、税金が優遇されている点です。投資信託で得た利益は、株式投資と同じように「申告分離課税」に該当するため、一律20.315%の税金ですむのです。

一方、例えば2017年に流行り出した仮想通貨の場合は、得られた利益が雑所得に該当し「総合課税」となってしまいます。そのため、利益が他の給与所得と合算されて、所得税と住民税がかかってきてしまいます。

所得税は累進課税のため、もともと給与所得が高ければ高い人ほど、得られた利益が大きくても、利益の半分程度は税金で持っていかれてしまいます。

儲かる投資信託もあれば、損する投資信託もある

また、一般的に投資信託を利用するメリットとして、運用のプロ(ファンドマネージャー)に運用を任せることができる点が挙げられます。

ですが、実際のところは、運用に成功するプロもいれば失敗するプロもいるのです。そのため一番大切なのは、運用に成功するプロがいる投資信託を選ぶことです。

従って、実は投資信託のメリットとして説明されている点はメリットではなく、投資信託には「自分で最適な投資信託を選ばないといけない」というデメリットがあるのです。

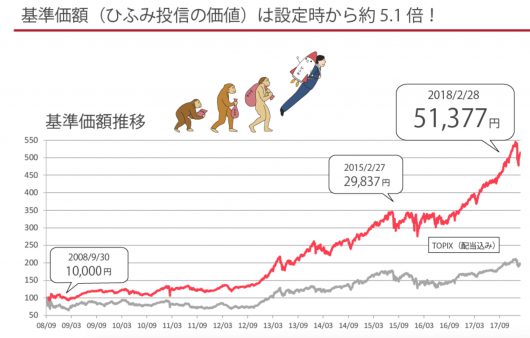

ちなみに筆者の場合は、日本のアクティブ型投資信託の中で圧倒的なリターンを誇るひふみ投信とひふみワールドに、毎月10万円ずつ積立投資しています。

星の数ほどある投資信託から利回りの良い商品を選ぶのは難しい

星の数ほどある投資信託から、利回りの良い投資信託を選ぶのは、はっきり言って至難の技です。

また、最近では投資信託について無料で学べる投資信託のスクールもありますが、「これから色々と学ぶのもちょっと大変…」と考える方もいらっしゃるかもしれません。そこで、投資を学ぶのは苦手という方に向いているのが、投資のプロに資産運用をお任せするスタイルです。

例えば、コンピューターが最適なポートフォリオを提案してくれる、ロボアドバイザーなどであれば、そもそも自分で投資先を選ぶ必要がありません。

他にも、このようなお任せの資産運用スタイルで、リターンが固いことから人気となっているのは、不動産投資型クラウドファンディングです。

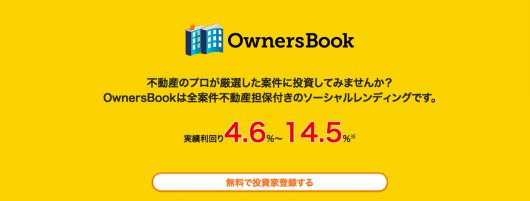

不動産特化型ソーシャルレンディングOwnersBookとは?

【公式サイト】https://www.ownersbook.jp/

まず、ソーシャルレンディングとは、ネット上でお金を借りたい人と貸したい人を結びつける仕組みです。

投資家である私たちは、まずOwnersBookが取り扱っている案件にお金を投資します。こうしてOwnersBookはお金を集めて、不動産投資会社にお金を貸しつけます。

そして、その貸したお金が無事にOwnersBookに返済されれば、利子の分の利益が入ります。こうしてその利益の一部を投資家である私たちに還元してくれるのです。

OwnersBookには不動産投資業界のプロが集っていますので、OwnersBook自社でも物件を保有していますが、基本的な不動産特化型ソーシャルレンディングの仕組みはこのようになります。

ソーシャルレンディングのメリット・デメリット

そんなソーシャルレンディングのメリットは、一般的な金融商品よりも高い利回りが得られることです。OwnersBookであれば、大体平均して年利6〜7%程度のリターンが得られます。

一度投資すれば、しばらくはほったらかしで問題ありませんので、資産運用としては楽チンです。

また、株式投資と異なり、世界経済や日本経済の影響も受けにくく、日々の株価の上げ下げに一喜一憂することもありません。

ポイントは貸したお金がきちんと返ってくるかどうかだけですので、OwnersBookの審査能力が大切になってきます。

しかしながら、OwnersBookの公式サイトを確認すると、2014年9月にサービス提供を開始してから、いまだに貸し倒れ件数は0件であることが分かります。

OwnersBookは40代以上に特にリピートされる金融商品

このような背景もあって、実際にOwnersBookを利用している40代以上の方のリピート率が非常に高くなっています。

また、OwnersBookの運営会社であるロードスターキャピタル株式会社は、2017年に東証マザーズ市場に見事上場を果たしました。

そして現在も業績は堅調に推移していますので、非常に事業者の信頼性も高いと言えるでしょう。

OwnersBook(オーナーズブック)の利用に向いている人

以上になりますが、OwnersBookはすでに他の資産運用をやられている方のみならず、もう少し利回りが良い金融商品を探している方や、様々な金融商品に分散投資をしたい方にも向いています。

ある程度リターンが固い金融商品で資産運用を検討されている方は、分散投資対象の一つとして、不動産投資クラウドファンディングをポートフォリオに加えてみてはいかがでしょうか。

完全にお任せの資産運用をしたい場合はWealthNavi

-ロボアドバイザーで全自動の資産運用-530x211.png)

なお、先ほども少しお伝えしましたが、完全にお任せの資産運用をしたい場合は、国際分散投資をしてくれるロボアドバイザーも適しています。

預かり資産・ユーザー数共にNo.1のロボアドバイザーであるWealthNavi(ウェルスナビ)であれば、簡単な6つの質問に答えるだけで、自分にあった資産運用プランを提案してもらえます。

実際の投資の始め方といえば、ウェルスナビに無料の口座開設をして、運用プランを決めて、日本円を入金するだけで簡単に始められます。

ウェルスナビはいつでも好きなタイミングで始めたりやめたりできる

-1-530x283.png)

筆者も実際にウェルスナビでは資産運用を行なっていますが、いつでもやめたいときにやめることもできますし、積立での資産運用も可能です。

また、ウェルスナビであれば証券会社と同じ体制が整っていますので、口座開設時に源泉徴収ありの口座を選択することもできるため、煩わしい確定申告も原則不要となります。公式サイトでは資産運用のシミュレーションも可能です。

得られた利益に対する税金も申告分離課税となりますので、一律20.315%で済むため、ソーシャルレンディンと異なり、税金面のメリットも享受できます。これから何かしら資産運用を始めようと考えている方は、WealthNaviなどのロボアドバイザーの利用も併せて検討されてみてはいかがでしょうか。

有名なインフルエンサーのブログは参考情報にとどめておくのが無難

ちなみに近年では資産運用のブログで有名なインフルエンサーなどが出てきていますが、それらの情報は、あくまで「参考情報」に留めておくことがおすすめです。

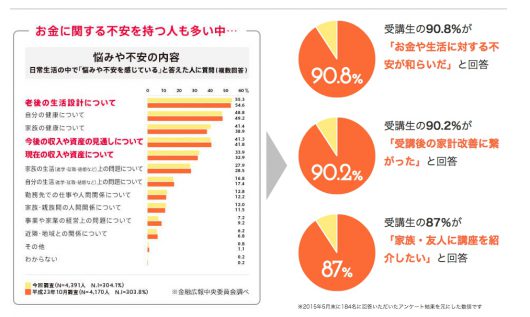

そして、きちんとした資産運用の知識を体系的に学ぶためには、ファイナンシャルアカデミーなど、大手総合マネースクールの無料体験会を活用した方が効果的です。

資産運用を学ぶ選択肢として、誰かが書いたブログを読むという方法があります。こちらの方法の最大のメリットは、費用をかけずに学ぶことができる点です。ですが、一方でデメリットとしては下記3つが挙げられます。

資産運用をブログで学ぶメリット

- 書いてある情報が事実かどうか分からない

- 資産運用の知識が断片的になってしまう

- あなたにとって最適な方法かどうか分からない

まず、書いてある情報が事実かどうか分からないという点は、ブログだけではなく他の情報ソースにも言えることです。ですので、この点はそもそもの前提として、情報を元に自分で考えて検討することが大切です。

続いて、企業が運営していうウェブサイトなどと異なり、個人ブログは情報が体系的に整理されて掲載されている訳ではありませんので、知識が断片的になってしまうというデメリットがあります。

特定の情報をピンポイントで調べる際には有効なのですが、知識0から体系的に資産運用について学びたい場合には、あまり適しているとは言えないでしょう。

人それぞれ最適な資産運用は異なる

最後に、こちらの記事を読まれている方は、これから資産運用について学びたい方や、すでにある程度の金融資産をお持ちで、資産運用の選択肢を探されている方かと思います。

当然ながら50代にもなってきますと、人それぞれ保有している金融資産の金額や家族構成もライフスタイルもだいぶ異なります。

そのため、当たり前ですが資産運用スタイル(短期・長期、リスクの許容度など)も、資産運用の選択肢も人それぞれ異なります。

従って、仮にブログの執筆者があなたと同じような境遇にいたとしたら、参考になる点も出てくるかもしれません。ですが、その情報が、そっくりそのままあなたに当てはまる可能性は低いでしょう。

50代の資産運用を学ぶのにマネースクールがおすすめな理由

一方、50代からマネースクールで資産運用を学ぶメリットは下記になります。

- 資産運用に関する正しい知識を、体系的に学ぶことができる

- 自分で正しい情報を収集する手間が省ける

- 中立的な意見を聞くことができる

ブログでのデメリットに対して、マネースクールでは、資産運用に関する知識を体系的に効率よく学ぶことができます。

また、マネースクールは金融商品を持ちませんので、特定の金融商品を売りつけられることがなく、第三者視点で中立的な意見を聞くことができるのです。

金融機関の資産運用セミナーの目的

例えば、証券会社などで開催される投資信託セミナーの最終的な目的は、その会社の金融商品を買ってもらうことです。

もちろん、金融機関のセミナーに参加することで投資信託に纏わる知識が増えることはありますので、決して無駄ではありません。

ですが、証券会社側の最終的な目的は、参加者に正しい金融知識をつけてもらうことよりも、消費者である参加者に、自社の金融商品を購入してもらうことです。

総合マネースクールの最終的な目的

一方、マネースクールの最終的な目的は、受講生に金融商品を購入してもらうことではなく、正しい資産運用の知識をつけてもらい、受講後に活躍してもらうことです。

マネースクールでは、受講生にお金の面でも成功してもらった方が、例えばスクール自体の宣伝やスクール自体のブランド価値の向上に繋がります。

ですので、マネースクール側は受講生に「資産運用の知識を身につけてもらいたい」と考えており、受講生側も「資産運用の知識を身につけたい」ということで、目的が一致しているのです。

50代の資産運用についてマネースクールで学べること

大手のマネースクールには、2002年に創立され、述べ46万人以上が受講したファイナンシャルアカデミーがあります。ファイナンシャルアカデミーの50代のための定年後設計スクールでは、例えば下記の内容を学ぶことができます。

- vol.1 老後の家計設計とマネープラン

- vol.2 家計管理のコツ

- vol.3 保険の再設計

- vol.4 公的年金制度の仕組み

- vol.5 年金受給額を増やすには

- vol.6 自分年金の作り方

- vol.7 「定年」との向き合い方

- vol.8 定年後の仕事の選択肢

- vol.9 老後の生きがいを考える

- vol.10 「終の棲家」を考える

- vol.11 老後の住まいの種類

- vol.12 住居費・リフォーム費用

- vol.13 資産運用の基本

- vol.14 証券投資

- vol.15 不動産投資

- vol.16 医療と長生きリスク

- vol.17 介護の現実を知る

- vol.18 親の介護を考える

- vol.19 賢い生前贈与の方法

- vol.20 相続の基本と相続税対策

- vol.21 理想のエンディングを考える

- vol.22 現状整理と定年後までの設計

- vol.23 定年後設計のポイント

- vol.24 エンディング設計のポイント

このように体系的に自分が不安に思う内容が、網羅的にカリキュラムに組み込まれています。そのため、一度受講すれば、生涯にわたって自分のバイブルとして活用することができるのです。

一方で、やみくもに自己流で資産運用を始めてしまったり、とりあえず銀行や証券会社に相談に行ってしまうと、せっかく貯金してきた資産を失ってしまう可能性があります。

ですので、先にこのようなマネースクールで体系的にお金に関する知識を身に付けてから資産運用を始めることで、資産運用における失敗の確率を減らすことができるとも言えるでしょう。

50代向けの資産運用スクール・マネースクールに向いている人

以上になりますが、50代のための定年後設計スクールは、下記のような方に向いています。

- 定年後の不安をなくし、豊かに暮らしたい方

- 定年後も生きがいを持って、仕事や趣味に取り組みたい方

- 定年後に必要なお金の知識を体系的に効率よく学びたい方

- 資産運用に限らず、年金・保険・税金などの正しい知識を得たい方

- 自分だけでなく、親の医療や介護にかかるお金が心配な方

ファイナンシャルアカデミーの50代のための定年後設計スクールであれば、東京の新宿で毎週無料体験会も開催しています。

地方にお住いの方でもインターネットでの受講が可能ですので、これから資産運用を始めようという方などは、一度ファイナンシャルアカデミーの「無料体験会」への参加を検討してみてはいかがでしょうか。