筆者が実際に投資をしており、これまでにも一定のパフォーマンスが出ているおすすめの米国ETFを厳選してご紹介します。

ちなみに、安定的に資産を増やしたい方には、景気に左右されずに安定的な利回りが得られるソーシャルレンディングや、完全に自動で国際分散投資を行ってくれるロボアドバイザーもおすすめです。

それではまず結論ですが、以下の米国ETFに分散投資を行うのがお勧めです。

【厳選】長期の資産形成にもおすすめの米国ETF13選

- IVV(iシェアーズ・コアS&P500ETF)

- VOO(バンガードS&P500ETF)

- SPY(SPDR S&P500 ETF)

- VHT(ヘルスケアセクター)

- VDC(生活必需品セクター)

- VCR(一般消費財セクター)

- VGT(ITセクター)

- QQQ(ITセクター)

- VIG(バンガード・米国増配株式ETF)

- VTI(バンガード・トータル・ストック・マーケットETF)

- HDV(iシェアーズ・コア 米国高配当株 ETF)

- VYM(バンガード・米国高配当株式ETF)

- SPYD(SPDRポートフォリオS&P500高配当株式ETF)

それではそれぞれの詳細をご紹介する前に、おすすめの購入方法もご紹介します。

米国ETFを購入する時におすすめのネット証券はSBI証券と楽天証券

筆者の場合は、米国ETFを購入するネット証券はSBI証券と楽天証券がメインです。

具体的には、為替レートを気にしたくないので、毎日住信SBIネット銀行から自動で外貨預金積立を行いドルを貯蓄しているため、SBI証券に米ドルを振り替えて、米ドルから直接米国株や米国株ETFを購入しています。ちなみに、SBI証券はSBI FXを使って現引きした方がドルの購入手数料は安いですが、最低交換金額が1万ドルからと、それなりに大きい金額を一度に交換しなければなりません。

その点、住信SBIネット銀行であれば、毎日外貨預金積立で徐々に円からドルに変えることができますので、時間的な分散が効きますし、あまりレートを気にする必要もありません。特に住信SBIネット銀行は時々外貨預金のキャンペーンをやっていますので、手数料無料で外貨を手に入れることもできます。

また、楽天証券では、楽天カードという年会費無料のクレジットカードで、米国S&P500に連動する投資信託の積立も行っています。楽天カードのクレジットカード決済で積立投資を行うことができ、さらにこれによって楽天ポイントが貯まるからです。

楽天証券では、貯まった楽天ポイントで投資信託に投資することができますので、実質元手ゼロで投資ができるようなものです。このように両方とも持っておいて損はないネット証券ですので、まだ口座開設されていない方は両者に口座開設されることを強くお勧めします。

小額から米国株を購入するならPayPay証券もおすすめ

また、最近ではスマホで1000円から株を購入できるPayPay証券(旧OneTapBuy)もあります。スマホ決済でお馴染みのPayPayの証券版です。

ですので、スマホでまずは小額から米国株やETFを簡単に購入したい方には、PayPay証券がおすすめです。PayPay証券も口座開設は無料ですので、証券会社の口座も複数保有して資産を分散させておいた方がリスクヘッジになります。

但し、PayPay証券の銘柄数はまだ他のネット証券ほど多くなく、本当に初心者向けのサービスです。ですので、これまで米国株などを買ったことがない方や、まずは1000円ぐらいの小額から始めたい方におすすめのサービスと言えます。

中長期的な資産運用におすすめのETFはS&P500連動型ETF

- IVV iシェアーズ・コアS&P500ETF

- VOO バンガードS&P500ETF

- SPY SPDR S&P500 ETF

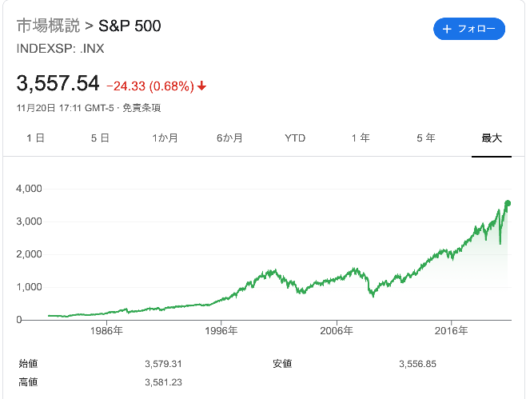

続いて、まずは上記の3つは王道の米国S&P500連動型のETFです。S&P500の成長は以下の通りで、定期的に成長銘柄が組み入れられています。

日本のTOPIXとは異なり、良い銘柄が循環していくのです。2020年には電気自動車を製造する「TESLA」などがS&P500銘柄に入り、今後の成長もまだまだ期待できると言えるでしょう。

そこまで大きなリターンを求めず、年率6〜7%程度資産を増やしていきたいという方であれば、何も考えずにこの辺りのETFに積立投資をしておくのが、基本的には良いでしょう。

また、日本円から直接購入したい場合は、emaxis slimシリーズの投資信託が手数料(信託報酬)が圧倒的に安いのでお勧めです。楽天証券でクレジットカード決済して積立投資をすれば、楽天ポイントを利用して投資することができますので、さらにお得です。

筆者も楽天証券ではその方法でS&P500連動型のemaxis slimシリーズの投資信託に積立投資を行っています。以下のように順調に評価益が出てています。

また、楽天証券でこの積立を設定すると、楽天スーパーポイントも1倍還元が増えますので、良いことしかありません。但し、日本円から直接購入する投資信託よりも、海外ETFの方が長期では信託報酬の分手数料は安くなりますので、本当に長期的な資産形成を目指している方は、米ドルから直接海外ETFを買われるのがお勧めです。

配当収入を増やしていく戦略なら米国株高配当型のETFがおすすめ

- VIG バンガード・米国増配株式ETF

- VTI バンガード・トータル・ストック・マーケットETF

- HDV iシェアーズ・コア 米国高配当株 ETF

- VYM バンガード・米国高配当株式ETF

- SPYD SPDRポートフォリオS&P500高配当株式ETF

続いて、配当収入を増やしていくのであれば、上記のような高配当のETFがお勧めです。

筆者も上記の高配当ETFには毎月積立投資を行っています。ちなみに配当収入を増やしていく戦略であるならば、REITなどに投資を行うのも一つの方法です。

米国REITでしたら、【IYR】iシェアーズ 米国不動産 ETFや【RWR】SPDR® ダウ・ジョーンズ REIT ETF (RWR US)あたりが候補になると思います。実際のところ資産運用金額が大きくなっていくにつれて、REITなどを組み入れて配当収入を得て、その範囲内で生活をする人も多いことでしょう。

続いて、個別株はよくわからないものの、将来IT産業はもっと伸びるだろう、生活必需品なら安心だろうと、業界についての見通しというのを持っている方におすすめのETFが、セクター別のETFです。

業界や市場の成長性に投資するならセクター別のETFがおすすめ

- VHT:ヘルスケアセクター

- VDC:生活必需品セクター

- VCR:一般消費財セクター

- VGT:情報技術セクター(ITセクター)

- QQQ:情報技術セクター(ITセクター)

ちなみに、筆者はVGTには積立投資を行っていますが、それ以外の上記のようなセクター別のETFにはあまり投資をしていません。

投資を行っていない理由は、成長率の高い個別株の方がキャピタルゲインも増え、個別の高配当銘柄に投資をした方が毎月のキャッシュフローパフォーマンスも高くなると考えているからです。

例えば、ヘルスケアでしたらJNJ(ジョンソエンドジョンソン)、生活必需品でしたらPG(プロクターアンドギャンブル)などの個別銘柄に投資をすれば良いからです。他にも、一般消費財セクターでしたら、VCRよりもAMZN(アマゾン・ドットコム)に投資をした方が年間のパフォーマンスが高くなる可能性も十分あるでしょう。

また、すでにS&P連動型のETFや投資信託に投資をしているので、さらにあえてセクター別に分散投資をする必要がないように感じてもおり、セクター別のETFには投資をしていません。

ハイパフォーマンスを狙うならナスダック上位100指数に連動する値動きを目指すETFがおすすめ

そうは言っても、ITセクターには投資をしたいという人におすすめなのが、米国の新興市場であるナスダックの上位100指数に連動することを目指すETFである「QQQ」です。

QQQは上記の通りこれまでのパフォーマンスが非常に高く、今後もITセクターが盛り上がっていくと考える方にはおすすめです。しかしながら、QQQなどに投資をすると大分ITセクターに偏ります。

ですので、それが嫌な方には、業種をもっと分散させ、かつアセットクラスもエリア的にも国際分散投資ができるロボアドバイザーやソーシャルレンディングを利用される方がおすすめです。まず、ロボアドバイザーであれば、米国株、日欧株、新興国株のETFに加えて、不動産、金、米国債券などのETFに自動で分散投資が可能です。

但し、リターンについては、VGTの年間リターンは平均約12.7%、QQQの年間リターンは平均約13%程度(2005年1月~2020年6月)で、ロボアドバイザーのウェルスナビは平均約6〜7%程度のリターン(2016年1月〜2020年10月)のため、少し劣ります。

しかしながら、その分ウェルスナビなどのロボアドバイザーであれば国際分散投資ができており、日欧株・米国株・不動産・金などに分散投資ができ、金融危機が起きた時にそこまで資産が減少しなかったり、リスクに強いといった性質があるのです。

ロボアドバイザーならほったからしで国際分散投資が可能

-ロボアドバイザーで全自動の資産運用-530x260.png)

筆者の場合もいくつかロボアドバイザーには口座開設を行い、実際に国際分散投資の資産運用を行なっています。例えば、「ウェルスナビ(WealthNavi)」です。

ウェルスナビは、米国株にまるっと投資できるETFであるVTIや日欧株のVEA、新興国株、米国債券、金、不動産などの優良ETFに自動で分散投資してくれるサービスです。下記は筆者の実際の運用実績ですが、開始2ヶ月で+6.6%程度のリターンを得ることができています。

ウェルスナビの良いところは、日本円の銀行口座から毎年引き落としで自動で積立投資ができるところです。海外ETFはパフォーマンスの高いものもあるものの、自分で外貨預金を積み立てしたり、定期的に購入する必要や手間が生じてしまいます。

一方でウェルスナビであれば、最初に口座開設を行い、一度毎月の積み立て金額を決めてしまえば、あとは完全に放置で資産運用が可能です。それでいて国際分散投資されており、パフォーマンスも良いので、初心者には本当に簡単です。

ロボアドバイザーの無料口座開設は初心者にもとても簡単

-530x255.png)

ウェルスナビなどのロボアドバイザーの口座開設はとても簡単ですし、無料です。

住所や氏名、銀行口座情報などの個人情報をネット上で入力し、マイナンバーや本人確認書類をアップロードして提出すれば、3分程度で完了します。後日登録した住所にハガキや書類が届きますので、そちらを受け取れば口座開設は完了です。

これから長期の資産運用を考えている方は、米国ETFへの積立投資に加えてロボアドバイザーへの積立投資も検討されてみてはいかがでしょうか。