一番儲かる投資信託をお探しでしょうか?

当サイトでも、独立系資産運用会社の投資信託ランキングをご紹介していますが、今回はそもそも資産運用に投資信託が最適なのか?を検討します。

そこで、まずは他の投資と比べた時の投資信託のデメリットをお伝えし、合わせて投資信託よりもパフォーマンスが高い金融商品をご紹介します。

初心者が資産運用に投資信託を利用する3つのデメリット

- そもそも日本の投資信託のパフォーマンスは世界的に低い

- 星の数ほどある投資信託から、儲かるものを選ぶ必要がある

- 近年新しく誕生している金融商品よりも、手数料が高い

まず、そもそも日本の投資信託のパフォーマンスが世界的に見て低いというのは、有名な話です。

この主な原因は、運用担当者には、サラリーマン担当者が多いからです。というのも、サラリーマンの場合、運用に失敗しても首を切られることもなけらば、運用に成功しても大きく給与が上がることもないのです。

そのため、多くの運用担当者にとっては、パフォーマンスを上げることよりも、下手なことはせずに1年をやり過ごした方が、自分にとっては得になります。

また、日本の投資信託の場合は、基本的に運用担当者の経歴や名前を確認することができません。ですので、私たち投資家は、この担当者なら信頼できるという投資判断をすることもできません。

独立系資産運用会社の投資信託は顔の見える運営をしている

ただし、数は少ないですが、日本の投資信託でも、独立系資産運用会社の提供する投資信託であれば、運用担当者の顔が見える形となっています。

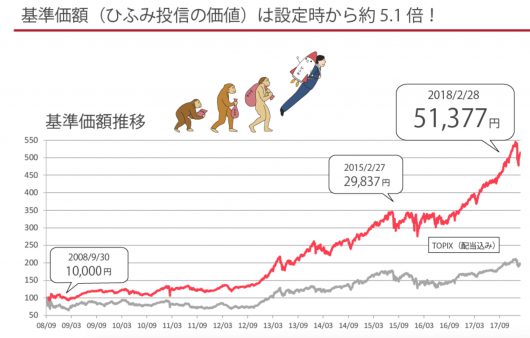

例えば、筆者も口座を保有しているひふみ投信などであれば、運用担当者の顔がはっきりと見える形となっています。ひふみ投信は2008年のサービス開始以来、日本の成長株にフォーカス投資することで、一貫して高いパフォーマンスを発揮しています。

ひふみ投信は年間利回り20%以上を達成している稀有な投資信託

ひふみ投信の2008年当初の基準価格は1万円でしたが、2018年には5万円を突破しました。

日本には珍しく高いパフォーマンスをあげている資産運用会社ということもあり、多くの人がお金を預け、その結果として純資産総額も順調に増え続けています。

ひふみ投信は購入時も解約時も手数料は無料で、信託報酬も1%程度しかとらないため、通常のアクティブ型投資信託よりも手数料が安くなっています。

1万円からの少額投資が可能なため気軽に利用できる

また、1万円から投資をすることができますので、その敷居は低いです。しかし、1万円から投資できるからといって、自分の大切な資産をどんな人に預けるのかぐらいは、分かっていた方が安心でしょう。

そのような点で、ひふみ投信を提供するレオスキャピタルワークスは、まさに顔の見える経営、顔の見える運用を体現している珍しい会社です。

投資信託で儲けるには儲かる投資信託を選ぶ目利き力が必要

続いて、投資信託を利用する場合、儲かる投資信託を選ぶ目利き力が必要になります。これまでも100発100中で、儲かる投資信託を選んできた方は問題がありませんが、そんな方はなかなかいらっしゃらないでしょう。

また、そもそも日本の投資信託は運用担当者の名前や経歴、実績などの情報開示がなされていないため、実は儲かる投資信託を選ぶことは、極めて難しいのです。

さらに、すでにパフォーマンスが高い投資信託が、今後も高いリターンを維持し続けられるかはわかりませんし、人気な投資信託だからといって、必ず儲かるとは限りません。

自分で投資商品を選ばない方が儲かる場合もある

そこで、どの投資信託を選んだら良いのか分からないという方に適しているのが、コンピューターに資産運用を完全にお任せするロボアドバイザーのウェルスナビです。

ロボアドバイザーは、最初に自分の年収や金融資産などの簡単な質問に答えることで、コンピューターに最適な資産運用プランを提案してもらうサービスです。

もちろん運用プランは途中で変更することができますが、一旦決めたらあとはコンピューターが自動で世界中のETFなどに国際分散投資をしてくれます。

ウェルスナビの運用実績も高いパフォーマンスを発揮

現在日本でロボアドバイザーの預かり資産No.1のサービスはウェルスナビですが、公式サイトでサービス開始当初からの運用実績を確認してみると、人によっては年間利回りが20%を超えていることが分かります。

上記は筆者の資産運用結果ですが、2ヶ月で+6%以上のリターンが出ています。ここで「人によっては」とお伝えしたのは、資産運用のリスク許容度に応じて、リターンが変わるためです。

ウェルスナビでは、運用開始前に「自分がどれぐらいリスクを許容できるのか?」を決めることができます。当然リスクを許容できる範囲が広ければ、その分リターンも高くなる可能性があります。

筆者の場合はリスク許容度5で運用しているためリターンもその分高くなっていますが、リスクをあまり許容しない運用を好んだ場合、損する可能性が低くなる代わりにリターンも低くなる形となっています。

米国では30代〜40代の投資経験者にロボアドバイザーが広く普及

また、米国ではロボアドバイザーによる資産運用は、すでに30代〜40代の投資経験者を中心に、大きく普及しています。

米国においてロボアドは、一般に、小口投資家や人口の多いミレニアル世代を主な顧客ターゲットとして、操作の容易さや手数料の低さなどを差別化要素にサービスを提供している。

アンケート調査でも、ロボアドで投資一任運用を行った人の年齢は、30代と40代が約6割を占めており、比較的若い人を中心に利用されている傾向が伺えた。

また、ロボアドで投資をした決め手は、「オンラインで手軽に利用できる(20%)」、「手数料が安い(15%)」、「シンプルで使いやすい(10%)」であった。

出典:野村綜合研究所

ロボアドバイザーは、自分自身のリスク許容度に応じてリターンは変わってきます。ですが、かかる手数料自体は、投資信託などの金融商品よりも安くなっています。

実際に日本で一番人気のウェルスナビの手数料を公式サイトで確認してみると、3000万円までは1%、3000万円を超える部分は0.5%で、それ以外の手数料は無料です。

例えば、高い利回りを追求してアクティブ型の投資信託を購入したりする場合は、信託報酬が高くなってしまったり、購入時の手数料だけで3%以上かかってしまうものもあります。それに対して、ロボアドバイザーであれば、購入時の手数料はかからず、一律1%の信託報酬しかかかりません。

なぜこのような安い手数料を実現できているのかというと、一つはITの活用、もう一つは銀行などの仲介者がいないことが挙げられます。

ウェルスナビでは資産運用の長期的なシュミレーションも可能

また、ウェルスナビなどのロボアドバイザーでは、公式サイトで資産運用のシュミレーションが可能です。下記の6つの簡単な質問に答えるだけで、資産運用のシュミレーション例を提示してもらえます。

- 現在、何歳ですか?

- 年収はおおよそいくらですか?

- 金融資産はおおよそいくらですか?

- 毎月の積立額は?

- 資産運用の目的は?

- 株価が1ヶ月で20%下落したら?

一旦提示してもらった資産運用のプランから、資産運用開始前に調整することも可能です。また、ウェルスナビの場合は、口座開設も資産運用のシミュレーションも無料です。

一度ロボアドバイザーがどんなサービスなのかを確認してみたい方や、実際に預けた際の資産運用のシミュレーションを確認したい方などは、まずはウェルスナビの無料診断を試されてみてはいかがでしょうか?