人気の投資信託であるセゾン投信の口コミです。

今回は筆者も積立投資を行っている4年連続R&Iファンド大賞受賞の「ひふみ投信」や、完全にAIに資産運用をお任できる「ロボアドバイザー」などと実績や手数料を比較して、セゾン投信の特徴をご紹介します。

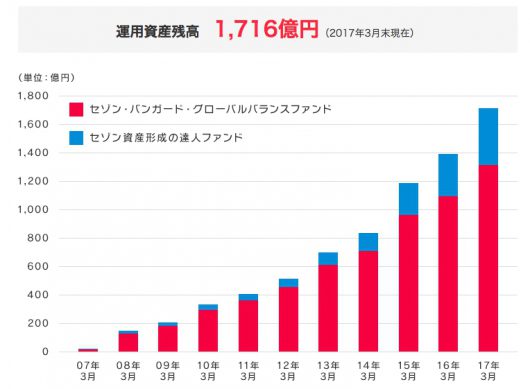

なお、セゾン投信には、①セゾン・バンガード・グローバルバランスファンドと、②セゾン資産形成の達人ファンドの2種類があります。手数料が安い方の投資信託は、セゾン・バンガード・グローバルバランスファンドです。

セゾン投信の2種類のファンドの概要や手数料を比較

| セゾン・バンガード・ グローバルバランスファンド |

セゾン資産形成の達人ファンド | |

| 概要 | 世界30か国以上の株式と10か国以上の債券に国際分散投資 | 30か国以上の国の厳選された企業の株式へ国際分散投資 |

| 購入手数料 | 無料 | 無料 |

| 信託報酬 | 年0.68%±0.03%(税込/概算) | 年1.35%±0.2%(税込/概算) |

| 信託財産留保額 | 0.10% | 0.10% |

| 公式サイト | https://www.saison-am.co.jp/fund/vanguard/ | https://www.saison-am.co.jp/fund/master/ |

まず、セゾン投信の2種類のファンドの違いは上記になります。

「セゾン資産形成の達人ファンド」が株式のみに国際分散投資するのに対して、「セゾン・バンガード・グローバルバランスファンド」は株式だけでなく債券にも国際分散投資をしており、その割合も1:1としている点が大きな違いです。

また、上記の表からもわかるように、信託報酬(投資信託を管理・運用してもらうために支払う費用)も、セゾン・バンガード・グローバルバランスファンドの方が安くなっています。

続いて、同じく独立系の投資運用会社が提供する「ひふみ投信」や「ロボアドバイザー」と、手数料が安い方の「セゾン・バンガード・グローバルバランスファンド」を比較してみます。

セゾン投信の手数料をひふみ投信やロボアドバイザーと比較

| セゾン投信 | ひふみ投信 | LINEワンコイン投資 | ウェルスナビ | |

| 最低投資額 | 5千円 | 1万円 | 500円 | 10万円 |

| 投資対象 | バンガードの投信 | 日本の成長株 | 海外ETF | 海外ETF |

| 購入手数料 | 無料 | 無料 | 無料 | 無料 |

| 信託報酬 | 年0.68%±0.03% | 年1.0584% | 2020年4月末まで無料 | 年1%(3千万円未満) 年0.5%(3千万円以上) |

| 信託財産 留保額 |

0.1% | 無料 | 無料 | 無料 |

まず、それぞれの手数料の比較表は上記の通りとなります。

セゾン投信(セゾン・バンガード・グローバルバランスファンド)は、ひふみ投信や、ウェルスナビよりも更に手数料が安いことが分かります。

ただし、ロボアドバイザー「ウェルスナビ」と比較した場合、ウェルスナビに仮に3千万円以上を預けるのであれば、信託報酬は年0.5%となりますので、それよりは高いといった水準です。

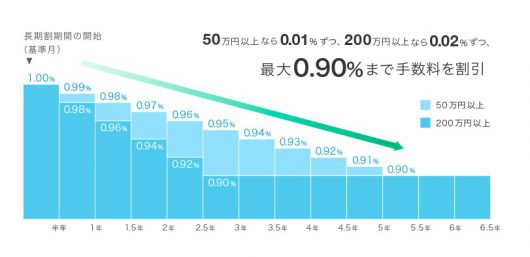

また、ウェルスナビの場合は長期割がありますので、長期的に資産形成をしていきたい場合にもロボアドバイザーはおすすめではあります。

セゾン投信の手数料は安いが運用パフォーマンスは良いのか

これまでの比較から、手数料に関してはセゾン投信は確かに安いことは分かりました。

ですが、実際投資する際に一番大切なのは、運用パフォーマンスです。どんなに手数料が安くても、リターンが大して無ければ運用を任せる意味がありません。

例えば、ロボアドバイザーの預かり資産・ユーザー数No.1サービスであるウェルスナビは、実際に年利10%を超えるリターン実績が出ています。

しかしながら、2016年1月から始まった新しい金融商品ですので、同じ基準で比較することは困難です。

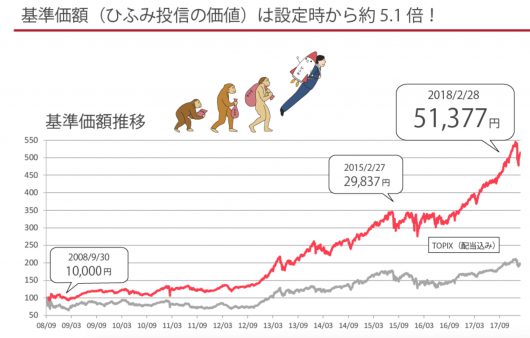

一方で「ひふみ投信」であれば、2008年9月から運用を開始しています。ですので、2007年3月から運用を開始している「セゾン投信」と比較するには良いでしょう。

セゾン投信とひふみ投信のパフォーマンスを比較

まず、上記の「セゾン投信」の基準価格の推移を見ると、リーマンショックが起きた2008年前後でパフォーマンスを落としてしまっていることがわかります。

ただし、そこからきちんと回復して、ここ5~6年は順調に運用パフォーマンスも純資産総額も伸ばしています。一方、「ひふみ投信」はどうでしょうか。

上記2つのチャートの形を確認した限りでも、パフォーマンスを比較すると「ひふみ投信」の方が良いことは分かります。筆者もひふみブランドで定期積立で運用していますが、以下のように大きく含み益を得ています。

また、実際に1年、3年、初回からのパフォーマンスを、両者の公式サイトから引用して比較してみますと、大凡下記のリターンとなります。

サービス開始当初からのリターンはセゾン投信が51%、ひふみ投信が322%

| 期間 | セゾン投信 | ひふみ投信 |

| 1年 | 6.81% | 31.9% |

| 3年 | 10.01% | 67.7% |

| 初回 | 51.66% | 322.7% |

実際に期間1年、3年、初回からの全てにおいて、ひふみ投信の方がリターンは高くなっています。

ただし、セゾン投信の場合はリーマンショック前から運用しているため、金融危機から立ち直った経験を有します。

セゾン投信はこのような稀有な経験を有しているため、セゾン投信には、今後定期的に訪れる金融危機への耐性がある程度付いていると、考えることもできます。

また、セゾン投信はポートフォリオに「債券」も組み込んでいますので、日本の成長株にフォーカスした「ひふみ投信」よりもパフォーマンスが低くなるのは、当然といえば当然です。

セゾン投信とひふみ投信のどちらで運用すべきか?

従って「セゾン投信とひふみ投信のどちらを選択すべきか?」という検討に関しては、日本の成長株にフォーカスしたリスクを許容できるどうか?という話になります。

また、ひふみ投信に関しては、今後日本株が暴落した際にもパフォーマンスをあげることができるかどうか?が、一つの見極めとなるでしょう。

ただし、ひふみ投信も投資信託ですので、当然そのような日本株が暴落した際には、すぐに解約して現金化も可能です。したがって、今から気にしすぎても仕方ない部分ではあります。

従って、これまでの高いリターン実績を鑑み、今後も日本の成長株に期待ができると考える方は、ひふみ投信を利用された方が良いでしょう。

セゾン投信の評判や口コミ

セゾン投信さん

リフィニティブ・リッパー・ファンド・アワード・ジャパン 2023

最優秀ファンド賞 9年連続受賞

おめでとうございます🎉— なおやん@養生第一 (@GMnaoto4) March 13, 2023

セゾン投信グローバルバランスファンドに30000円を69ヶ月積立。今日現在で432741円のプラス。

一部の人は暴落とか言ってますが、まだまだ大したことないですよねぇ😇— ロビー (@roby10_diamond) March 16, 2023

セゾン投信で積立投資始めて、もう少しで16年。15年続けて30年余り。

つみたてNISA始めて5年。15年後に20年。

行く末を見届けるまで、生き抜くしかないんぢゃ。— バカヲヤヂのバカヂカラ (@wu1022) March 14, 2023

セゾン投信の利用が向いている人やおすすめな人

以上のようなリターンとリスクを踏まえて、当然セゾン投信とひふみ投信の両方のファンドで運用するという資産運用のスタイルもあります。

一方、日本の株式への投資は「ひふみ投信」にお任せして、他の資産運用には一切日本株を撰択しないという方法も一手です。

この辺りの資産運用スタイルは極論すると「好み」になりますが、セゾン投信での運用が向いている人は、大きな金融危機があった時でも、大き損失がでないように運用したい人でしょう。

セゾン投資は順調に成長している独立系の資産運用会社

出典:セゾン投信

セゾン投信の会社自体は、順調に運用資産総額を増やしている独立系の資産運用会社です。

お客様口座数も2007年7月は1万口座でしたが、2017年3月には12万口座を達成し、毎年1万以上のペースで増えています。

このように世間から期待されている投資信託ではありますので、セゾン投信の利用を検討されている方は、一度公式サイトから資料請求をされてみても良いのではないでしょうか。

失敗しない投資信託の選び方と大切な3つのポイント

投資信託選びで大切なポイントは下記3つです。

- これまでどうだったのか?(=過去の運用実績の確認)

- 自分に合っているのか?(=商品の特長の確認)

- 手数料はいくらかかるのか?(=コストの確認)

それでは、これらのポイントを一つ一つ詳しく説明していきます。

投資信託の選び方①:過去の運用実績を確認

まず、これまでの運用実績が良くない投資信託が、購入したらいきなり成績が良くなるということは中々考え辛いです。

仮にそういうことがあったとしても、それは運が良かったとしか言いようがありません。ですので、基本的には3年以上の実績がない投資信託は選ばない方が無難です。

また、検討中の投資信託と同じような分野の投資信託と比べて、運用成績が良いかどうかもチェックしておくと良いでしょう。この過去の実績に関しては、純資産額(投資信託の規模)の推移にも着目をした方が良いです。

例えば、セゾン・バンガード・グローバルバランスファンドの場合は、順調に純資産額を伸ばしている投資信託になります。

一方、基準価額(投資信託の値段)」が大きく下がっていないにもかかわらず、「純資産額」が著しく低下している投資信託の場合は、何かしらの問題が起こっている可能性があります。

そのような際は、投資信託を購入する前に、まずは運用会社のホームページでネガティブな情報がないか、しっかりと確認しておくと良いでしょう。

投資信託の選び方②:商品の特徴を理解し、自分に合っているかを検証

次に確認すべきは、その投資信託の「特徴」です。

特徴というのは、より具体的にいうと、何に投資しているのか?、どこ(国内?海外?)に投資しているのか?、運用スタイル(アクティブ/パッシブなど)はどうなのか?などです。

最後の運用スタイルは、大きく分けると「パッシブ運用」と「アクティブ運用」に分かれます。

パッシブ運用型の投資信託は、ベンチマーク(例えば、TOPIX(東証株価指数)や日経平均株価)などの動きに連動することを目標としています。

一方、アクティブ運用型の投資信託は、ベンチマークを上回ることを目標として運用するため、高いパフォーマンスを発揮できればリターンも大きくなります。

ただし、リターンが大きくなる可能性がある分当然リスクも高まり、手数料も高めに設定されている傾向があります。

例えば、セゾン・バンガード・グローバルバランスファンドの場合は、場合は、国際分散投資、株式と債券への分散投資を実行しています。また、投資対象ファンドはバンガードの8本のインデックスファンドですので、リスクを取ってハイリターンを狙うアクティブ運用型の投資信託ではありません。

ですが、パッシブ運用型の投資信託というほど控えめな運用方法でもありませんので、「バランス型」の投資信託と言えたところでしょう。そして大切なことは、このような運用方針が自分に適しているのか?を検討することです。

アクティブ運用型でリスクをとってハイリターンを狙いたいのか、パッシブ運用型でなるべくリスクを抑えたいのか?それともバランス型でその中庸を取りたいのか?

このように自分のリスク耐性や経済情勢などを鑑みて、投資を実行すべきでしょう。

投資信託の選び方③:手数料とリターンが見合っているかを確認

ここまでで「過去の運用実績」と「今後の運用方針」を確認したところで、最後にその投資信託にかかる「手数料」を確認するべきです。

投資信託の手数料は、①販売手数料、②信託報酬、③信託財産留保額の3つからなります。例えば、見込みリターンは大きいものの、手数料が非常に高い投資信託を選んでしまっては、せっかく利益が出ても手数料でほとんど持っていかれてしまうことなどもあります。

例えば、セゾン・バンガード・グローバルバランスファンドの場合は、手数料は一般的な投資信託と比べて安いですが、中には販売手数料が3%や4%もする商品もあります。ですので、投資信託の購入前にはしっかりと「手数料」も確認しておくべきでしょう。

投資信託を選ぶのがめんどくさい方におすすめの方法は…

その他の細かい点として、「いくらから購入できるのか?」「解約はいつでもできるのか?」「運用期間(償還)は決まっているのか?」なども、自分の資産運用計画と合わせて検討するべきです。

また、海外に投資する際には「為替ヘッジがされているのか?」なども確認しておくと良いでしょう。以上になりますが、ここまで確認してきてこれは大変だ…と思った方は、完全にお任せの資産運用であるロボアドバイザーなどを利用された方が良いでしょう。