コンピューター(AI)が最適な資産運用プランを提案してくれる「ロボアドバイザー」のユーザー数No.1サービス、WealthNavi(ウェルスナビ)の口コミです。

筆者もウェルスナビには口座開設(無料)をして以下のように200万円程度の資産運用をしていますが、今のところ横ばいで推移しています。米国株への配分が高いため、基本的には米国株式市場が好調になればウェルスナビの含み益も増えるだろうと考えています。

ウェルスナビの場合、口座に資金を入金したあとは、完全にほったらかしの資産運用です。自動で国際分散投資をしてくれて、ポートフォリオのリバランスも完全にお任せできます。こちらの記事ではそんなウェルスナビの口コミをお伝えしつつ、実績を他のロボアドバイザーとも比較してみましたので、良ければ参考にしてみてください。

WealthNavi(ウェルスナビ)の運用実績や利回りは?

ウェルスナビは、公式サイトで6つの簡単な質問に答えるだけで、AIが自分にあった資産運用のシュミレーションを提案してくれます。そのシュミレーションで問題なければ、資金を入金して資産運用を開始します。

運用開始後は、ウェルスナビが自動でETFを売買してくれて、税金も最適化してくれますので、投資家である私たちは特に何もする必要がありません。

また、ウェルスナビを解約したい時にはすぐに解約して換金できますので、ウェルスナビは流動性も高いです。

(2018年追記)2017年12月末時点のウェルスナビの運用実績

ウェルスナビ実績が公式サイトに出ていましたので引用しておきますが、リターンはプラスで推移しています。

リターンが異なるのは、人によってリスク許容度が異なるからです。当然リスクを大きく許容できる方が、リターンも大きくなる可能性があります。

ただし、2017年の過去1年でも4.5%〜19.9%のリターンが出ていましたので、2017年に関しては銀行口座に単に預けておくよりも、はるかに高いリターンが出ていたと言えるでしょう。

(2019年追記)2019年3月末時点のウェルスナビの運用実績

2018年以降も確認してみますが、2018年の後半は株式相場が若干崩れたものの、2019年もウェルスナビは引き続きリターンがプラスです。長い目で考えると、このように若干相場が崩れた時に投資をしておいた方が、長期的にはリターンが高くなる可能性は高いでしょう。

筆者も2019年の6月に大きく米国株式市場が崩れたタイミングで資産運用を再開しましたが、リターンはプラスで推移しています。

2ヶ月で+6%以上のリターンを得ていますので、ほったらかしの資産運用にしては上出来です。もちろん未来永劫高いリターンが続くかどうかはわかりませんが、今の所ウェルスナビの運用は引き続き順調なようです。

WealthNavi(ウェルスナビ)の手数料は高い?

ウェルスナビの手数料については、シンプルに年率1.0%となっています。

アクティブ型投資信託の場合、購入手数料だけで3〜4%程度はかかり、それに加えて信託報酬が1%程度はかかりますので、それらと比べたらウェルスナビの手数料は安い水準と言えます。

但し、米国ではすでにWealthfrontやBettermentというロボアドバイザーが数年前からサービスを提供しており、手数料水準は現在では1%未満です。

従って、そのような欧米のロボアドバイザーと比較したら手数料は高いとも言えます。

米国ロボアドバイザーよりは手数料は高いが今後上がるとも考え辛い

しかしながら、日本の新しい資産運用サービスは、最初は手数料を高めでとり、徐々に下げていく傾向があります。

なぜ手数料が下がっていくのかというと、今後数年でロボアドバイザーの競合が日本にも増えてくる可能性が高いからです。実際に、すでに大手のマネックス証券も参戦しています。

そこで、手数料の面で競合に顧客を奪われてはたまりませんので、ウェルスナビは競合と戦うために、手数料を下げることはあっても、さらに上げることは考え辛いと想定できるのです。

また、ウェルスナビには50万円以上なら0.01%ずつ、200万円以上なら0.02%ずつ、最大0.90%まで手数料が割引になる、長期割という手数料の割引サービスもあります。そのため、ウェルスナビで資産運用する場合は、ある程度のまとまった金額を半年以上などで運用するのが一番おすすめです。

WealthNavi(ウェルスナビ)とソーシャルレンディングの比較

続いて、ソーシャルレンディングとウェルスナビを比較してみます。ソーシャルレンディングは、お金を借りたい人・企業とお金を貸したい人・企業を結びつける、金融仲介サービスです。

ソーシャルレンディングは貸したお金が返ってくれば金利分が利益になりますので、株式市場や世界経済の動向などをあまり気にする必要がありません。そのため、資産運用のポートフォリオに入れておくと分散投資ができてバランスが取れると言えるでしょう。

ただし、どのソーシャルレンディングに投資をするかは、自分で選ぶ必要があります。そのため、ロボアドバイザーとは異なり、完全にお任せの資産運用ではありません。

不動産担保付きソーシャルレンディングOwnersBook

例えば、不動産特化型ソーシャルレンディングのOwnersBookの場合、不動産担保を取得してお金を貸し出すビジネスモデルのため、リスクがかなり抑えられています。

ただし、その分ウェルスナビと比べるとリターンは低く、4〜6%程度が一般的です。しかしながらリスクが抑えられていることを好む投資家が多く、OwnersBookの場合は案件の募集が始まるとすぐに埋まってしまいます。

そのため、好きなタイミングで投資ができないというデメリットがあるのです。

そのようなデメリットぐらいであれば許容できるという方は、上場企業が提供するサービスで信頼性も高い不動産投資クラウドファンディングOwnersBookを利用するのも一手でしょう。

ウェルスナビは好きなタイミングで始められて税金面も優遇されている

一方、ウェルスナビであれば、自分の好きなタイミングで、いつでも資産運用を始めることができます。要は、貯金が10万円たまったら、その時点で始められるのです。

また、税金面でも優遇されています。ウェルスナビで得られた利益は申告分離課税となり、一律20.315%の税金がかかります。

一方で、ソーシャルレンディングで得られた利益は雑所得に該当するため、総合課税となります。そのため、給与所得などの他の所得と合算して税金がかかります。

例えば、給与所得がすでに高く、所得が1,800万円を超えてしまう場合、所得税と住民税とを合わせて50%まで税率が上がってしまいますので、税金面では不利と言えます。

これに対してロボアドバイザーは、どんなに利益が出ても一律20.315%で済みますので、税金面でも大きなメリットがあるのです。

WealthNavi(ウェルスナビ)と投資信託との比較

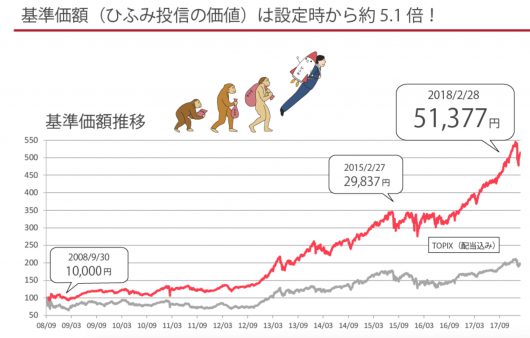

ウェルスナビは、その人のリスク許容度に応じて運用パフォーマンスが異なるため、人によってはリターンは10%を上回らない場合もあるかもしれません。これに対して、例えば日本の成長株にフォーカスした、独立系投資信託のひふみ投信であれば、購入した人のリターンは同じです。

実際に2017年においてはひふみ投信は年20%程度のリターンを得ていますので、WealthNaviよりも高いリターンを出しています。ただし、ウェルスナビは国際分散投資をしていますので、日本市場が低迷してもリスクヘッジできるという利点を持っています。

投資においては「たまごは一つのカゴにもるな」とはよく言われますが、現在投資信託のみで運用している方などは、WealthNaviを併用するのも一手でしょう。

WealthNavi(ウェルスナビ)のポジティブな口コミ

ウェルスナビ増えたなぁー。

2ヶ月弱放置で17000円は良い!

月末に入金されたら、追加しよう。#ウェルスナビ pic.twitter.com/QfpO0ixH3a— TERU (@TERU_biz) 2017年9月22日

ネット上にも、ウェルスナビに対するポジティブな口コミは多く見られます。

実際に銀行に預けておいてもお金は増えませんし、何か良い資産運用はないかな〜と探されている方などにとって、ウェルスナビは新しい資産運用手段となるようです。

WealthNavi(ウェルスナビ)のネガティブな口コミ

ウェルスナビは最初に30万円いれないとダメなんだ。せめて10万円ならすぐにでもできるのに。

トラノコのサービス内容が気になる。早く詳しい内容が発表にならないかな。— カナ@移住検討中 (@kana2484) 2017年5月21日

一方、ネガティブな口コミに関しては、最低投資金額が30万円からだとハードルが高いと感じる方が多いという点があります。

(2023年追記)サービス内容が変更となり、1万円から投資が可能となりました。

また、資産運用をする際には元手が大きければ大きいほど、その分リターンが大きくなります。

ですので、いざ資産運用に取り組まれるのであれば、10万円〜30万円程度は預けた方が、複利効果で将来的には大きな貯蓄になります。

なお、預けた金額に対するシュミレーションも、ウェルスナビでは可能です。一度公式サイトでどのぐらいの金額になるかを、ウェルスナビに無料登録して診断するのもおすすめです。

WealthNavi(ウェルスナビ)のメリットとデメリット

以上を踏まえて、改めてウェルスナビのメリットは、完全にお任せの資産運用で良い点です。

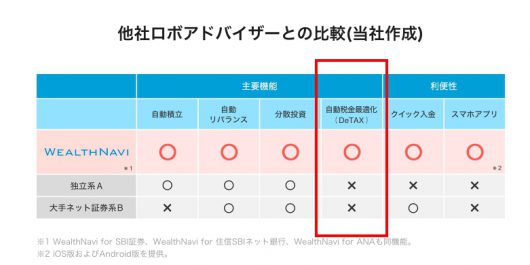

また、自分に合った運用スタイルで運用してくれます。他社ロボアドバイザーと比べて良い点は、税金の自動最適化の仕組みがある点です。

メリット:WealthNavi(ウェルスナビ)なら税金が自動最適化される

ウェルスナビは証券会社と同じ体制が整っているため、「特定口座(源泉徴収あり)」にも対応しています。

そのため、口座開設時に「特定口座(源泉徴収あり)」を選択しておけば、税金の納付もウェルスナビが代わりにやってくれて、原則私たちは確定申告の必要がないのです。

デメリット:WealthNavi(ウェルスナビ)の運用結果は会社の腕次第

一方デメリットは、運用結果はウェルスナビ株式会社の腕次第という点です。

ウェルスナビ株式会社を信頼することになりますので、ウェルスナビに資産運用能力がないと運用結果も当然ダメになります。但し、今のところはパフォーマンスはそれなりに良いと言えるでしょう。

WealthNavi(ウェルスナビ)の経営陣の信頼性は?

そこで、経営メンバーが本当に上手く運用してくれそうか?も確認しておきます。まず前提として、ウェルスナビの株主には保守的な大手の金融機関が出資をしています。

このような金融機関は、今後上場の可能性が高くなければ出資しないかと思われます。ですので、外部からの期待値は高いとは言えるでしょう。続いて、創業者兼代表取締役「柴山 和久」氏の経歴を確認します

東京大学法学部、ハーバード・ロースクール、INSEAD卒業。ニューヨーク州弁護士。日英の財務省で合計9年間、予算、税制、金融、国際交渉に参画する。

その後、マッキンゼーでは、ウォール街に本拠を置く機関投資家を1年半サポートし、10兆円規模のリスク管理と資産運用に携わる。次世代の金融インフラを構築したいという想いから、2015年4月にウェルスナビを創業。

以上のように代表取締役の経歴などを確認した限りでは、ビジネス経験が豊富なメンバーが経営していることが分かりますので、信頼性は高いと言えるでしょう。

(追記)この後、ウェルスナビは無事東証マザーズに上場しました。

WealthNavi(ウェルスナビ)の利用がおすすめな方

以上になりますが、ウェルスナビは投資の初心者や仕事が忙しくて資産運用まで頭が回らない方だけでなく、すでに投資経験のある方にも適した資産運用です。

例えば、自分で資産運用に取り組んでいるものの、年間10%のリターンが得られていない方は、ウェルスナビを利用した方が、手間も時間も削減できると言えます。

自分で株式投資をするよりは、ウェルスナビの方が上手く運用してくれるだろうと考える方は、一度まずはウェルスナビで無料診断をされてみてはいかがでしょうか。