この記事を読まれる方は、①これから1億円を貯めたい方か、②既に1億円を保有していて投資先を探されている方の、どちらかかと思います。

まず、①これから1億円を貯めたい方には、1000万円のおすすめの資産運用の記事の方が参考になるかと思いますので、そちらを確認してみてください。

一方、既に1億円を保有しており投資先を検討されている方の場合は、保有金融資産の総額によって、資産運用スタイルは異なります。

※ちなみに参考までに筆者の場合は、資産5000万円ほどを主に米国株を中心としたETF、株式、債券、fundsなどのソーシャルレンディング(後述)、ロボアドバイザー、投資信託、暗号資産などに分散投資をしています。詳細は筆者の資産運用ブログをご参照ください。

1億円を資産運用する上でまず知っておきたい前提

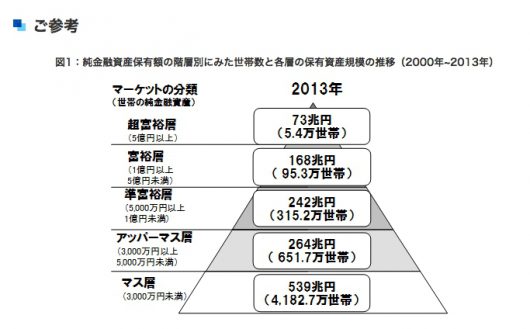

出典:野村綜合研究所

金融資産1億円以上というと「お金持ち」のように思われますが、一般的にお金持ちは上記のように区分されます。区分されたお金持ちの具体的な割合をまとめると、下記になります。

純金融資産保有額別に見たお金持ちの区分5つ

- 超富裕層(金融資産5億円以上):0.1%

- 富裕層(金融資産1億円以上):1.8%

- 準富裕層(金融資産5,000万円以上):6.0%

- アッパーマス層(金融資産3,000万円以上):12.4%

- マス層(3,000万円未満):79.7%

まず、金融資産がすでに5億円以上ある方の場合は、一部の方を除いて、資産を増やすことよりも、資産を減らさないことの方が大切です。

そのため、すでに貴方が日本の人口の0.1%の超富裕層であるのならば、プライベート・バンキングサービス(もしくは海外のプライベートバンク)などを利用されるのも一手です。

日本に住んでいる金融資産5億円以上の超富裕層の場合の資産運用方法

実際のところ、日本に住んでいて超富裕層に属する場合は、投資をすること自体が好きでない限り、日本の金融機関のプライベート・バンキングサービスを利用するのは効率的です。

自分の大切な資産を守っていくことに関しては、外部業者にアウトソースすることで、自分は別のことに時間をさけるからです。なお、5億円以上の金融資産を保有している場合、既に資産管理会社をお持ちの方もいるかもしれません。

そのような方であっても、金融機関のプライベート・バンキングサービスを利用することで、今まで気づけなかった効率的な資産運用方法や合法的な節税スキームなども、金融のプロ集団から提案してもらえます。

税理士だけでなく様々な金融のプロチームが対応してくれますので、彼らと相談しながら効果的な税金対策などに取り組まれるのも一手です。

メガバンクや大手証券会社のプライベートバンキングサービスの落とし穴

ただし、メガバンクや大手証券会社のプライベートバンキングサービスの場合、当然顧客の中には、数十億円や数百億円以上の金融資産を保有している顧客も多数存在します。

そのため、金融資産5億円で手厚い待遇が受けられるかというと、実際のところはそうでない場合もあります。また、担当者との相性が悪かったりするパターンもあります。

ですので、プライベートバンキングサービスを利用される場合は、いくつかの中規模サイズの銀行なども含めて、比較検討されることをおすすめします。

金融資産1億円以上の富裕層の場合の資産運用方法は様々

金融資産1億円以上の富裕層に属する方でも、金融機関によっては、プライベート・バンキングサービスの利用は可能です。

ただし、その資産運用の方法は人によって様々です。例えば、その1億円をリスクの低い金融商品に投資をして、着実に時間をかけて増やしていきたいのか?

それとも、ある程度リスクをとって、短期間で2億円や3億円に増やしていきたいのか?など、運用者の目標金額や運用期間などによって、資産運用スタイルは異なってきます。

そこで今回は、1億円の具体的な投資先候補を5パターンに分けてみましたので、それではそれぞれの詳細を確認していきます。

損する可能性が非常に高い1億円の資産運用の方法

まず、1億円レベルの資産を運用する際に損する可能性が高いというか、全くおすすめできない方法は、金融機関がおすすめする投資信託を鵜呑みにして、実際に購入してしまうことです。

残念ながら統計上は、金融資産1億円以上の人々のお金が一番流れているのは、この投資信託です。なぜかというと、富裕層と一番接点があるのが、銀行や証券会社などの金融機関だからです。

実際のところ、彼らは決してあなたにとって最適な金融商品ではなく、自分たちが売りたい投資信託(=販売手数料が高く、金融機関の収益となる投資信託)を勧めてきます。

金融機関の人々は投資のプロではなく金融商品セールスのプロのため注意

金融機関に勤務するサラリーマンの多くは、あなたほどお金を持っていないことが殆どです。

ただし、彼らは資産運用のプロではないですが、訓練を受けた金融商品セールスのプロではあります。そのため一度相談すると、つい彼らに勧められた投資信託を購入してしまうのです。

実際のところ、彼らはあなたの金融資産が10%減ろうが20%減ろうが、全く気にしていません。彼らが気にしているのは手数料収益であり、彼らの営業成績(=会社での出世)です。

大手の金融機関は超富裕層を優遇する傾向があるので注意

冒頭のプライベート・バンキングサービスと矛盾したような話に聞こえるかもしれませんが、大手金融機関の場合、超富裕層に関しては大切な顧客として重宝します。

なぜならば、金融資産5億円以上の超富裕層に対しては、投資信託以外にも、例えば遺言など様々な金融サービスの提案が可能で、その都度金融機関側に様々な収益が発生するからです。

一方、金融資産が1億円の場合ですと、金融機関側は手間暇かけてあなたに最適な提案をするよりも、一本か二本ぐらい間違って投資信託を買ってもらえた方が、手っ取り早く儲かるため効率的で良いのです。

金融機関が売りたい投資信託は絶対に購入してはいけない

もちろん、全ての金融機関がそのようないい加減な提案をしてくる訳ではありません。

例えば、あなたがとある地方銀行の小さな支店の大口顧客であった場合、丁寧な提案や対応を受けることはできるかもしれません。また、投資信託に限らず、提案された金融商品の中には良いリターンを生み出すものもあるかもしれません。

そして、幸い貴方が、そのような金融商品を購入できることもあるかもしれません。ですが、基本的には金融機関が売りたい手数料の高い投資信託などを買わされる訳です。

そして、この金融機関が売りたい金融商品を購入して、素晴らしいリターンが生み出されたことは、未だかつて一度でもあったでしょうか。。

手堅く年間2〜3%程度の利回りを得たい場合の投資先

続いて、年間2〜3%程度の利回りで良いのでしたら、リスクの低い債券や個人向けの社債、債券ETFなどで、1億円を運用する方針もあります。

また、社債の中でも富裕層向けのCoCo債などであれば、利回りが高くなるものもあります。しかしながら、金融資産の合計が1億円であり、全額債券で運用してしまうとリターンを全然得られません。

そのため、基本的には様々な金融商品に分散投資をするのが王道の手法です。世界株インデックスのETFや、米国株S&P500インデックスのETFなどに投資をするのが王道の資産運用かとは思いますが、それ以外にもポートフォリオに加えた方が良い金融商品があります。

株やETFとも異なるソーシャルレンディング

具体的には、株式や債券などとは性質の異なる金融商品である、ソーシャルレンディングです。

ソーシャルレンディングは、インターネット上でお金を貸したい人と借りたい人を仲介する、金融仲介サービスです。

お金を貸した企業から無事お金が返済されれば、金利分が私たち投資家の収益となり、手堅く年利10数%程度のミドルリスク・ミドルリターンの資産運用をすることが可能なのです。

投資信託などよりも年間利回りが高いですし、株式市場などの影響も受け辛い金融商品であるため、他の金融商品との併用に向いています。

1. 主に上場企業に貸し出しを行う組成ファンドに投資するファンズ(funds)

【公式サイト】https://funds.jp/

ソーシャルレンディングの中でも特におすすめできるのは、2019年にサービスを開始した、主に上場企業向けに貸付を行う『ファンズ(funds)』です。

ファンズは、貸付ファンドに投資できるサービスで、年間予定利回りは高いものでは6%程度です。投資家である私たちは、ファンド組成企業に投資を行い、そのファンド組成企業が上場企業のノンバンクなどの借り手に資金を貸し付けます。

そうして無事その資金が返済されたら、その金利分が私たち投資家に分配される仕組みです。ファンズは、もともとソーシャルレンディングの比較サイトを運営していたクラウドポート株式会社が運営しているため、ソーシャルレンディング事業を熟知しています。

また、運営会社のアドバイザー陣や顧問には、名だたる金融のプロフェッショナルたちが集っており信頼できます。ファンズはこれまでの案件募集はあまりにも人気すぎて募集が即時に完売してしまうほどの人気サービスとなっています。

餃子の王将ファンドなど、投資家への優待がついたファンドなど、次々と新しい案件が誕生していますので、そのようなファンドに投資を検討されたい方は、まずはあらかじめ無料口座開設をされておくのがおすすめです。

資産運用は投資のプロに任せて資産をもっと増やしたい場合

続いて、金融のプロに任せて資産をもっと積極的に増やしていきたい場合は、ロボアドバイザーや資産運用会社を利用する方法があります。

2. ユーザー数NO.1のロボアドバイザーで国際分散投資

ロボアドバイザーは、完全に資産運用をプロにお任せできるサービスです。

ロボアドバイザーのNo.1サービスの『ウェルスナビ』であれば、最初に簡単な6つの質問に答えるだけで、自分にとって最適な資産運用プランをコンピューターから提案してもらえます。

ウェルスナビは2019年12月時点でユーザー数が23万人以上、預かり資産残高は1,700億円以上を突破しており、近年急速に普及している新しい金融サービスです。

始め方も簡単で、ウェルスナビに口座を開設してネットから入金するだけで、海外ETFを用いて自動で国際分散投資をしてくれて、資産のリバランスや税金計算なども自動で行ってくれます。

また、ウェルスナビの場合は預かり資産が3,000万円以上の場合、年間の手数料が1%から0.5%に下がりますので、大きな資金を運用したいと考えている人ほどお得になっています。

3. LINEスマート投資(LINEワンコイン投資)

続いて、2018年からは大手IT企業と提携した、オンライン証券のフォリオ(FOLIO)も、ウェルスナビと同様のロボアドバイザー「おまかせ投資」のサービスを開始しました(追記:今ではLINEスマート投資で運用が可能です)。

手数料はウェルスナビと同じですが、FOLIOの場合はノーベル賞を受賞した「現代ポートフォリオ理論」に、フォリオが改良を加えたアルゴリズムで運用してくれます。

なお、運営会社の株式会社FOLIOは、2018年10月にLINEと提携し「LINEスマート投資」をリリースし、11月には「FOLIOおまかせ投資」をリリースしました。LINEスマート投資であれば、2020年4月末まで手数料も無料ですので、完全にお任せできるロボアドバイザー投資としてはとてもおすすめです。

筆者も毎週10万円を積立投資しています。LINE PAYで勝手に決済されて、かつLINEポイントが付与率2%で2000ptももらえますので非常にお得感満載です。

4. 独立系の資産運用会社の投資信託に資産運用を任せる

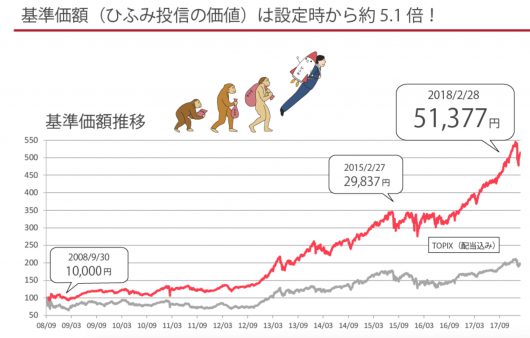

他にも、日本にの独立系資産運用会社である、レオスキャピタル・ワークス株式会社が提供するひふみ投信を利用する方法があります。ただし、こちらは国際分散投資ではなく、主に日本の成長株(一部米国株)にフォーカスしたファンドです。

そのため、現在の金融資産が日本円や日本株に偏っている方にはそこまで最適ではないかもしれませんが、ひふみ投信は4年連続でR&Iファンド大賞を受賞し、毎年のリターンは20%を超えています。

ひふみ投信の良い点は、ハイパフォーマンスなだけでなく、アクティブ型の投資信託やヘッジファンドなどよりも、手数料が安い点です。

投信購入時も解約時も手数料は無料で、かかるのは年1.0584%(税込)の信託報酬だけです。さらに、保有期間5年~10年で0.8584%(税込)、保有期間10年超で年0.6584%(税込)になります。

なぜこのように手数料が安いのかというと、証券会社や銀行の手数料がいらないからです。

ひふみ投信は独立系の資産運用会社ですので、ひふみ投信を運用するレオスキャピタル・ワークスの公式サイトから直接購入することが可能です。証券会社や銀行の販売手数料がかからない分、手数料が安くなっています。

もちろん、ひふみ投信のリターンは絶対的に保証されてはいませんので、資産の全額を投資するのはリスクです。ですが、資産の一部を分散投資する先としては、選択肢として十分ありえるでしょう。

自分で投資を学んで資産をもっと増やしていきたい場合

続いて、自分で資産運用について学び、資産を積極的に増やしていきたい場合には、いくつかの方法があります。

5. 株式投資(国内・海外)でキャピタルゲインを狙う方法

まず、株式投資が挙げられます。株式の売却益(キャピタルゲイン)を狙った資産運用方法です。

この場合は、その企業が今後も成長するかどうかの分析が必要になってきます。ですので、こちらの方法は、自分で株式投資について徹底的に学ぶ意欲のある方のみにおすすめできる方法です。

そうでなければ、資産運用は金融のプロに任せた方が良いでしょう。

6. 株式投資は配当収入(インカムゲイン)を狙うことも可能

また、すでにそれなりの金融資産を保有しているのであれば、毎年の配当収入(インカムゲイン)を目的として、株式投資をするのも一手でしょう。

例えば、業績が安定しており、毎年配当を出してくれる優良企業の株式を大量保有するという方法です。リスクはありますが、成功すれば、限りなく不労所得に近い生活が可能になります。

そのようなライフスタイルを希望される方は、株式の配当生活は適していると言えるでしょう。ただし、どちらの利益を狙うにせよ、株式投資について何も学ばなければ勝てるようにはなりません。

株式投資を知識ゼロから効率よく学ぶ方法は株式投資スクール

それでは、一体どこで株式投資を学べるのか?というと、もちろん書籍などでも学べますが、それではかなり時間がかかります。そこで、おすすめなのが株式投資スクールです。

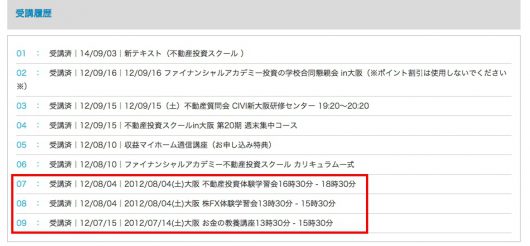

2002年設立で述べ50万人程度が学んだ大手総合マネースクールのファイナンシャルアカデミーでは、株式投資スクールの講座を提供しています。株式投資の成功者(講師)から、株式投資の基礎を効率よく学ぶことができます。受講料も20〜30万円程度ですので、時間を買って効率的に株式投資を学びたい方には適しています。

ファイナンシャルアカデミーでは、毎週株式投資スクールの無料体験会も開催しています。筆者も実際にこちらの無料体験会にはいくつか参加しました。無料体験会は不動産投資、株式投資、外貨投資・FX、お金の教養講座など、幅広い種類があります。

参加したからといって、特段しつこい勧誘などもなく、中立的な立場で情報提供してくれますので、株式投資の基礎を学ぶという観点では適しているかと思います。

7. 未上場企業・ベンチャー企業への社会貢献支援投資も検討の余地あり

【公式サイト】https://fundinno.com/

また、最近では株式投資型クラウドファンディングを利用すれば、ハイリターンを狙える未上場企業・ベンチャー企業への投資も可能になっています。

今後成長が見込まれるベンチャー企業への社会貢献投資は、当たればハイリターンなことに加えて、場合によってはエンジェル税制を適応できるため、節税対策も可能です。

今までは未上場企業への投資は一部の人しかできませんでしたが、今では株式投資型クラウドファンディングの『ファンディーノ』を利用することで、ネットから簡単に投資が可能になりました。

実際に、筆者もある程度まとまった金額のお金の投資先に悩んだ時、最終的にたどり着いた結論は、やはり夢に向かって頑張っている人や企業への投資です。

なぜかというと、単純にそのような社会貢献型の投資の方が、たとえ投資が失敗に終わっても諦めもつきやすいからです。

子供や孫に資産を残したい場合

最後に、自分自身の資産を積極的に増やすのではなく、子供や孫に資産を残したい場合です。

8. 不動産投資(国内・海外)に取り組む

あまり積極的にはおすすめできませんが、王道の方法としては不動産投資が挙げられます。

不動産投資の場合は、資産を増やすことにも活用できますが、相続税が増税されたことで、節税対策としてのニーズも増えているのが現状です。ただし、こちらも何も知らないままいきなり始めるのはおすすめできませんので、まずは不動産投資の無料セミナーなどに参加して情報収拾されるのがおすすめです。

9. 生命保険を活用する

不動産投資以外には、生命保険を利用されるのも一手です。生命保険も、税金対策になります。

生命保険に入るには金融機関で節税スキームを組んでもらっても良いでしょうし、独立系のファイナンシャルプランナーに相談しても良いでしょう。独立系のファイナンシャルプランナーの利点は、特定の保険会社に縛られる必要性が無い点です。様々な保険会社から、総合的にベストな保険を決めたい方には適しています。

10. 実物資産へ投資する

上記の選択肢以外にも、例えば、実物資産(金、絵画、ワイン、宝石、時計など)への投資もあります。

ただし、これらの金以外への投資は趣味が大きく反映されてきます。金に関してはネット証券などからも実物を保有しない形であれば簡単に投資ができますので、資産ポートフォリオのうちの一つに組み入れておくのもおすすめです。

最後までお読みいただき、ありがとうございました。