クラウドバンクは証券会社の日本クラウド証券が提供する、融資型クラウドファンディング(ソーシャルレンディング)の一つです。

筆者のクラウドバンク利用の体験談と使った感想

筆者は2015年に、東京国際フォーラムで開催されていたクラウドバンクの無料セミナーに参加したことがあるのですが、当時はまだまだクラウドファンディングがメジャーではありませんでした。

当時はクラウドバンクが行政処分を受ける以前の社長であった大前和徳氏自らが、プレゼンを行なってサービスの説明をされていたことを思い出します。その後、筆者も信頼できる業者だと感じてクラウドバンクに登録し、現在は米ドル建てのカリフォルニア不動産ファンドに投資を行っています。

クラウドバンクは日本円から海外に簡単に投資ができますので、資産ポートフォリオが日本円にばかり偏っている方などには、良い分散投資の一つになるのではないかと思われます。そこで今回は、そんな筆者の経験も踏まえ、クラウドバンクのリスクやデメリット、メリットなどをご紹介します。

クラウドバンク(CrowdBank)の危険性やリスク・デメリット

【公式サイト】https://crowdbank.jp/

クラウドバンクの危険性やリスクは、主に下記2点に集約されます。

- 案件の貸し倒れリスクがある点

- 金融庁から2回行政処分を受けた点

クラウドバンクの過去の貸し倒れ件数はゼロ

まず、案件の貸し倒れに関してですが、こちらはクラウドバンクだけでなく、どのソーシャルレンディング事業者を利用するとしても起こりうるリスクです。

但し、クラウドバンクには「遅延」はありましたが、2013年12月からサービスを開始してこれまでの貸し倒れ件数は「0」ですので、与信判断能力は高い業者であると言えます。

クラウドバンクの行政処分に関する筆者の見解

続いて「行政処分」に関してですが、クラウドバンクは2015年7月3日と、2017年6月9日に2回ほど処分を受けています。

まず1回目の行政処分は、「顧客と会社の資金の分別管理ができていなかった」ために行政処分を受けました。これによって代表取締役は交代し、同年に営業担当取締役と財務経理担当取締役も交代しましたので、経営体制は変わったと言えるでしょう。

続いて2回目の行政処分は、「HP上の広告が事実と異なっていた」ために行政処分を受けました。こちらも現在はすでに業務改善報告書を提出しています。

クラウドバンクを利用する際には以上のようなリスクやデメリットを認識する必要がありますが、そもそもなぜ他のソーシャルレンディング業者は目立った「行政処分」を受けていないにも関わらず、クラウドバンクだけが2回も受けたのでしょうか?

クラウドバンク(CrowdBank)だけが行政処分を受けた理由

【公式サイト】https://crowdbank.jp/

一番大きな理由として考えられるのは、クラウドバンクは日本で唯一「証券会社」が運営している融資型クラウドファンディング(ソーシャルレンディング)であり、他の事業者よりも金融庁の監視が圧倒的に厳しいからです。

通常のソーシャルレンディング業者の場合、「第二種金融商品取引業者」と「貸金業」の免許を取得すれば事業を開始することができます。ですが、クラウドバンクは取得のハードルが高い「第一種金融商品取引業」の免許を取得しています。

なぜかと言うと、クラウドバンクは「みどり証券株式会社」という証券会社を買収して生まれた会社だからです。当然ですが、ソーシャルレンディング業者よりも「証券会社」を設立して運営する方がハードルは高いです。

例えば、野村証券や大和証券といった大手証券会社などと同じレベルで、クラウドバンクは内部管理体制を構築する必要があると言えば、イメージがつきますでしょうか。このようなハードルの高い基準を、ベンチャー企業のクラウドバンクはクリアする必要があったため、経営して成果を出すのは大変だったことが読み取れます。

ですが、逆にいうとそのような困難を乗り換えて今がありますので、その点ではかなり信頼性は高い業者だと言えるでしょう。

クラウドバンク(CrowdBank)の評判や口コミ

今朝からクラウドバンクの150億突破キャンペーン案件がたくさん出ていて良い感じ( ^ω^ )

当初のプラン通り、10〜15万円ずつで申込完了!4ヶ月で利回り7%は充分です。秋が楽しみ。— pico (@kinopicopico29) 2017年7月5日

ソーシャルレンディングのなかでクラウドバンクに資金が偏っていたので、利回りのいい案件の多いクラウドリースに口座を新規開設して償還があった分を資金移動。ほとんどの業者は出金手数料数百円取られる中、クラウドバンクは無料で素晴らしい。他の業者は手数料高すぎて資金移動がしにくいです。

— インベスターC (@investor_Clay) 2017年8月17日

ここまでクラウドバンクのネガティブな面をお伝えしてきましたが、クラウドバンクへの累計応募額は600億円以上と伸びています。ですので、クラウドバンクを良いと思って実際に利用しているユーザーは筆者の他にも存在します。

クラウドバンクのサービス面でのメリットを分かりやすくするために、伊藤忠商事が出資するソーシャルレンディング事業者の「クラウドクレジット」と比較してみます。

クラウドバンク(CrowdBank)とクラウドクレジットの比較

| クラウドバンク | クラウドクレジット | |

| 案件の種類 | 風力発電、太陽光発電、不動産など多様 | 新興国への海外投資がメイン |

| 平均利回り | 約5.8% | 約10% |

| 運用期間 | 2ヶ月〜1年程度 | 7ヶ月〜3年程度 |

| 最低投資額 | 1万円 | 1万円 |

| 手数料 | 0円 | 0円 |

| ユーザー数 | 非公開(1万人以上) | 3万人以上 |

| 累計応募額 | 2,000億円以上 | 200億円以上 |

| 不動産担保 | 一部あり | 無し |

| サービス開始日 | 2013年12月 | 2013年6月 |

| 運営会社 | 証券会社 | 金融商品取引業第2種 |

| 公式サイト | https://crowdbank.jp/ | https://crowdcredit.jp/ |

上記の表などから読み取れるクラウドバンクのメリットは主に下記です。

クラウドバンク(CrowdBank)のメリット

- 1万円から投資が可能

- 案件の種類が多い

- 運用期間が短い案件が多い

- 累計応募額が多い

- 証券会社運営の安心感

- これまでに貸し倒れがない

上記のメリットを鑑みると、平均利回りはクラウドクレジットと比べて劣りますが、様々な案件に分散投資をしたい方や、運用期間が短い案件が良い方などには適していると言えるでしょう。

一方で、高い利回りを求めたい方や新興国に分散投資をしたい方などは、クラウドクレジットを利用された方が良いでしょう。

クラウドバンク(CrowdBank)に関する総合的な考察

以上になりますが、ソーシャルレンディングは事業者を分散し、案件にも分散投資をすることで、貸し倒れリスクや事業者の倒産リスクをヘッジすることが可能になる金融商品です。

これからソーシャルレンディングを始めようとされている方や、すでに別の事業者の口座を持っている方も、ポートフォリオの一つとしてクラウドバンクを利用されてみても良いでしょう。

さらに、クラウドバンクは以下のように案件の取り扱いが非常に豊富です。

- 太陽光

- 風力

- バイオマス

- 水力

- 地熱

- 建設/不動産事業

- 物流

- 宿泊/飲食

- エンターテイメント

- 医療/ヘルスケア

- 水処理

- 廃棄物処理

- 金融/マイクロファイナンス

- IT/ソフトウェア

様々な案件に分散投資をしたい方は、クラウドバンクの利用を検討されてみても良いでしょう。

クラウドバンクの始め方は簡単!無料登録から口座開設までの流れ

【公式サイト】https://crowdbank.jp/

ここからは投資型クラウドファンディング「クラウドバンク」の始め方を解説します。筆者も実際にクラウドバンクに口座開設をして、10万円ほど投資をしてみましたので、無料登録から口座開設、その後の書類の受け取りからマイページでの数字入力、実際の入金から投資までの流れをご紹介します。

資金の入金はインターネットバンキングがあれば土日でも簡単に行えますので、お休みの日に口座開設や投資を始めることが可能です。まずはこちらからクラウドバンクの公式サイトへ移動します。その後、無料口座開設ボタンをクリックします。そうすると、メールアドレスや個人情報を入力する画面に移りますので、各種必要情報を入力します。

口座開設の流れ自体は簡単で、お申し込みから運転免許証などの本人確認書類の画像や、マイナンバーカードの画像を提出し、後日自宅に届くハガキを受け取ります。

その後、ハガキに記載された数字をマイページで入力すると、口座開設が完了します。

こうしてまずは各種個人情報を入力し、利用規約などに同意し、個人の場合は「個人の方はこちら」をクリックして次に進みます。その後、本人確認書類の画像のアップロードに進みます。

本人確認書類の画像のアップロード

運転免許証の画像の表面と、必要あれば裏面もあわせてアップロードします。

そうすると、2016年1月以降マイナンバーの提出も必要となった旨が記載された画面が表示されますので、続いてマイナンバーの登録に移動します。

マイナンバーの登録

こちらの画面でマイナンバーの数字と、マイナンバーの表面と裏面の画像を登録します。

マイナンバー登録が完了すると、2営業日以内に口座開設審査が完了し、口座開設審査完了の通知が郵送で送られてきます。

クラウドバンクのハガキ受け取り後に着荷証明番号を入力

そちらの通知に記載されている8桁の着荷証明番号をマイページで入力すると、口座開設が完了します。こちらの「着荷証明番号」をマイページで入力しないと、投資ができませんので注意が必要です。

クラウドバンクの案件の投資判断方法

クラウドバンクの案件はどのように分析すべきなのでしょうか。

まず大前提としては、リスクを低減させるために、さまざまな案件に分散投資がおすすめです。性質の違う案件に分散投資をしたり、不動産担保がついている案件に投資をしたり等の取り組みも重要です。

筆者は今回は案件の利回りがそこそこ高く、期間が短い案件を選択しました。筆者は今回は米ドル建カリフォルニア不動産ローンファンド第182号に10万円ほど投資を実行してみました。

資産を米ドル建ての資産に分散できるのと、米国不動産をポートフォリオに追加しておくのは悪くないと考えたからです(ちなみに米国不動産投資に関心のある方には、東証一部上場企業のオープンハウスが開催している、無料の米国不動産投資セミナーがおすすめです)。

やはりこのように期間が短い案件の方が資金効率がよくなりますし、その途中で他の投資対象に資金を振り分けたいことがあっても、柔軟に対応できます。期間が2年などの長い案件に投資をしてしまうと、その間に資金を使うことができませんので、その辺りはよく考えて投資されるのが良いでしょう。

クラウドバンクの入金・投資方法

クラウドバンクの案件に実際に投資を行うためには、まずは資金を入金する必要があります。

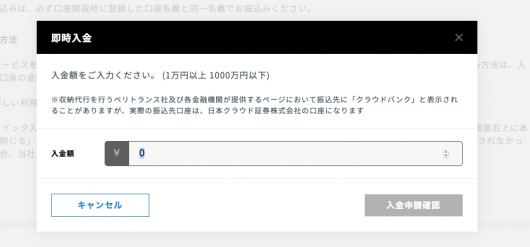

インターネットバンキングを持っていれば、入金画面から「即時入金」を選択する方法が簡単です。通常の銀行振込とはことなり、振込手数料もかかりません。

入金額を入力

その後、入金額を入力します。

こうしてインターネットバンキング経由で簡単に即時資金が可能です。入金したら、あとは案件を選んで投資申請を行うのみです。

両替投資同時申請

筆者は今回は米ドル建カリフォルニア不動産ローンファンド第182号に、10万円ほど投資を実行してみました。そのため、日本円を米ドルに両替し、そこから投資をするという両替投資同時申請となりました。

ちなみにクラウドバンクはドルの口座を保有していれば、出金先としてドル口座を指定することも可能です。

投資申請確認を行い、「投資する」ボタンをクリックすると、資産状況に10万円が反映されます。

投資を行うと、上記のようなメールも登録アドレスに届きます。ちなみに、クラウドバンクの米ドルへの両替スプレッドは6銭です。

クラウドバンクの米ドルへの両替スプレッドは6銭

クラウドバンクの米ドルへの両替手数料は無料ですが、スプレッドがありますので、投資時に投資元本が若干のマイナスになることは認識しておいた方が良いでしょう。筆者の場合は10万円を投資し、残高には99,823円が反映されました。

ですので、例えばかなり少額の金額を投資するとなると、リターンもかなり少なくなってしまいます。1万円から投資を行うこともできますが、それですとリターンもほぼありません。

具体的には今回10万円を投資しても2,000円程度の利益ですので、1万円の場合は200円程度の利益になってしまい、ほぼスプレッド分で利益が相殺されてしまいます。そのため、案件に投資をする際には最低でも10万円程度で投資されるのがおすすめではあります。

ちなみにネットの口コミを確認してみると、筆者と同じく米国不動産のローンファンドに投資をしている方もいるようでした。また、1万円のみを振り分けている人もいれば、30万円程度の資金を投資している方もいるようでした。

この辺りは毎月の給与所得などの金額を鑑み、資金を振り分けられるのがおすすめです。いずれにせよ株式投資などと違って、日々の株価を気にする必要もありませんので、投資をしていても気が楽です。

筆者もクラウドバンクでの投資は当面放置でほったからしの予定ですので、このような気楽さも投資型クラウドファンディングの良い面と言えるでしょう。