年利5%を狙える資産運用には何があるのでしょうか?

今回は実際に筆者も口座開設して利用している投資のみを4つほどご紹介します。4つ目の資産運用では実際に筆者の運用額も公開しています。

1. 貸付ファンド型投資のファンズ(funds)を利用する

【公式サイト】https://funds.jp/

まず初心者にとって一番簡単なのはファンズ(funds)の利用です。ファンズは様々な貸付ファンドに投資ができるサービスです。

あらかじめ利回りと運用期間が決まっている点が特徴で、一度投資をしたらほったらかしで良い資産運用サービスです。利回りは1.5%〜6%程度を狙うことができ、貸付先が上場企業メインな点が他のソーシャルレンディング業者との違いです。

利息でコツコツ資産運用ができるファンズの仕組み

ファンズの仕組みは、投資家である私たちはファンド組成企業に投資をします。その後、ファンド組成企業が上場企業などの借り手に資金を貸し付けます。

例えばこれまでの案件では上場企業のアイフルなどもありました。その借り手が無事にお金を返済すると、私たち投資家に金利収入分の分配がなされる仕組みです。

ファンズの案件は募集が始まるとすぐ埋まってしまうほど人気

ファンズは2019年から始まったサービスですが、このようにかなりリスクが抑えられた仕組みであるため、案件募集が開始されるとすぐに埋まってしまう状況が続いていました。

そのため、途中から申し込み開始すぐの先着順で投資ができる仕組みに加えて、IPO投資と同じように抽選方式が導入されました。ですが、抽選方式も当たるかどうかはわかりませんので、どうしても投資をしたいときはあらかじめPC前で募集開始前は準備しておくのがおすすめです。

ファンズは1円単位で投資ができて、通常の証券会社などと同じように口座開設や口座維持手数料はかかりません。取引手数料も無料ですので、コツコツと資産形成したい方には良いでしょう。

2. 不動産特化型クラウドファンディングを利用する

【公式サイト】https://www.ownersbook.jp/

続いて、資産運用の初心者が年利5%を達成するのに簡単な方法は「不動産特化型クラウドファンディング」の利用です。

上場企業のロードスターキャピタル株式会社が提供する、不動産特化型クラウドファンディング「OwnersBook」であれば、1万円から投資可能で年利回り4〜6%程度を狙うことができます。

OwnersBook(オーナーズブック)は、日本で初めての不動産特化型クラウドファンディングです。

オーナーズブック(OwnersBook)の仕組み

不動産特化型のクラウドファンディングとは、インターネット上で投資家からお金をあつめて、不動産投資会社にお金を投資したり、貸付したりする仕組みになります。

貸付先の企業からお金が無事返済されれば、投資家には配当や利子分を還元されます。オーナーズブック(OwnersBook)の場合は、貸出案件には全て不動産担保がついています。

そのため、万が一貸出先から資金が返済されなかった場合でも、担保を売却することである程度損失を抑えられる仕組みができています。そのため、貸し倒れリスクが抑えられており、2014年のサービス開始から一度も貸し倒れが発生したことがありません。

オーナーズブック(OwnersBook)の運営会社の信頼性

オーナーズブック(OwnersBook)の運営会社は、ロードスターキャピタル株式会社です。

不動産の自己運用・仲介・コンサルティング等を行っている総合不動産会社で、創業以来黒字経営の会社で、2017年には東証マザーズ市場に上場しました。

経営メンバーや社員には、投資銀行・投資ファンド・アセットマネジメント会社等で長年キャリアを積み、経験を積み上げてきた不動産実務のプロフェッショナルが集っています。

そのため、オーナーズブックの投資先の案件は、そのような不動産のプロが厳選しているのです。

不動産特化型クラウドファンディングのメリットとデメリット

不動産特化型クラウドファンディングのメリットとデメリットを整理すると、以下になります。

- 年間利回り4%〜6%が得られる

- 資産運用の初心者でも始めやすい

- 全案件不動産担保付き(=リスクが抑えられている)

- 株式市場の動向に影響を受けづらい

- 一度投資をしたらほったらかしで良い

- 不動産担保付きではあるものの、貸し倒れリスクはある

- 一度投資したら、運用期間中は解約ができない

- 雑所得で総合課税のため、税金面が優遇されていない

年間利回りや不動産担保付きの貸し出しに魅力はありますが、リスクが0な訳ではありません。ただし、案件の貸し倒れリスクに関しては、OwnersBookの場合は、2014年のサービス開始から1件も貸し倒れは発生していません。

ですので、資産運用で安定性や堅実性を重視される方には、OwnersBookでの資産運用は向いているとは言えるでしょう。

税金面ではロボアドバイザーの方がソーシャルレンディングよりも有利

もう一点のOwnersBookのデメリットは、得られた利益が「雑所得」に該当する点です。そのため、得られた利益は給与所得などと合算されて「総合課税」となります。

所得が高くなるほど税率が高くなる「所得税」の税率で課税されてしまいますので、例えば給与所得が900万円以上の高所得者の場合は、税率が33%以上と高くなってしまいます。

WealthNaviなどのロボアドバイザーは「申告分離課税」となっているため、どんなに利益が出ても一律20.315%の税率ですみます。ですので、この点はOwnersBookなどのソーシャルレンディングを利用する投資におけるデメリットとは言えるでしょう。

株式投資や投資信託は、どんなに利益が出ても申告分離課税のため、税金が安いです。ロボアドバイザーのウェルスナビも、完全にほったらかしで年率10〜20%程度の高いリターンが期待できることに加えて、利益も申告分離課税です。

このようなメリットがあるため、筆者もウェルスナビを利用して国際分散投資を行っています。毎月自動引き落としで積立投資ができるため、投資タイミングを気にする必要がない点も、大きなメリットと言えるでしょう。

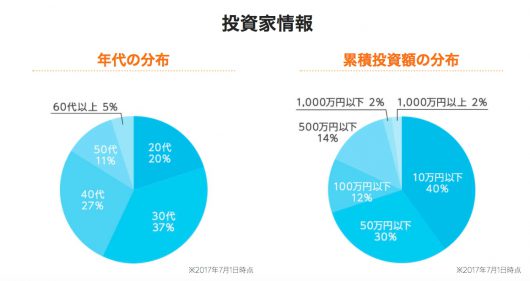

不動産特化型クラウドファンディングの利用者の年齢と投資額

出典:OwnersBook

不動産特化型クラウドファンディング「OwnersBook」は30代〜40代を中心に、20歳〜60歳まで幅広い年齢層の男女に利用されています。一度利用された方のリピーターが多いのが特徴です。

Ownersbookは口座開設も簡単で、口座開設手数料も維持管理手数料も無料です。手堅く利回り5%以上の資産運用を狙いたい方や、投資の初心者の方にも向いている資産運用です。

不動産投資に関心のある方や、不動産特化型クラウドファンディングをポートフォリオの一つに加えてみようと思った方は、一度利用を検討されてみても良いのではないでしょうか。

3. 株式投資を利用する(配当収入・売却益)

続いて、例えば株価が安定している大企業の株式を購入し、株式の配当収入で利回り5%を目指す方法が考えられます。

ただし、配当収入が年間5%以上で、かつ株価が安定している企業はなかなか日本にはありません。

そのため、実際には配当収入に加えて、株式を売却することで得られる利益(キャピタルゲイン)を合計して、年間利回り5%を目指すような形になります。

株式投資を利用するメリットとデメリット

- 投資に成功すれば、不労所得に近いものが得られる

- 税金面で有利(利益に対して一律20.315%の課税)

- 株価の変動リスクがある

- 元本割れのリスクがある

株式投資は、成功すればインカムゲイン(配当収入)もキャピタルゲイン(売却益)も得られる資産運用です。

ただし、当然元本保証の金融商品ではありませんので、しっかりと選定して保有する必要があります。

株式投資の場合は自分で投資する株を選ばないといけない

また、株式投資を利用する場合は、自分で「どの株式に投資すべきか?」を選定しなければなりません。世の中には儲かる株もあれば、損する株もあります。

何も知らずになんとなく株を買って儲かるのであれば、今頃世の中は株の億万長者であふれていることでしょう。

ですが現実にはそうなっていませんので、株式投資で成功するためには、株式投資について学ぶ必要があるということです。

株式投資の初心者には株式投資スクールの無料体験会が最適

ですので、株式投資の経験がない資産運用の初心者の方は、まずは筆者も参加した株式投資スクールの「無料体験会」などに参加されてみるのが良いでしょう。

株式投資について何も学ばずに何となく初めて、大きな損失を出してしまってからでは遅いです。きちんと株式投資の基礎を身につけてから、株式投資を始められることを推奨します。

おすすめは2002年の設立から述べ50万人以上が受講している、総合マネースクールのファイナンシャルアカデミーです。アドバイザーには元官僚の竹中平蔵氏なども参画しており、信頼性のある総合マネースクールとなっています。

ファイナンシャルアカデミーは株式投資に限らず不動産投資やFX、資産運用全般の講座を提供していますので、投資全般を学びたい方には「お金の教養講座」の無料体験会が一番おすすめです。

4. 仮想通貨の貸し出しサービスを利用する

最後に、ビットコインなどの仮想通貨を保有して、その仮想通貨を貸し出しすることで、年間5%以上の金利収入を得るという方法もあります。

筆者もGMOコインという仮想通貨取引所において、一定の金額のビットコインを貸し出すことで、毎年金利収入を得ています。ただし、ビットコインの価格は安定していませんので、こちらはハイリスク・ハイリターンとなります。

ですので、ビットコインなどの仮想通貨の下落リスクを許容できる方、資産の一部をビットコインなどの仮想通貨に振り向けても良い方のみに向いている方法です。

仮想通貨の貸し出しサービスは高い利回りが特徴

- 14日間:年率1%

- 30日間:年率2%

- 90日間:年率3%

- 180日間:年率4%

- 365日間:年率5%

例えば、国内大手の仮想通貨取引所では、仮想通貨の貸し出しサービスの利率は5%を超えています。銀行預金に預けていても年間1%もつきませんので、高い利率が得られる点が魅力です。

また、保有している仮想通貨の価格自体が上昇すれば、株式投資と同じように、大幅なキャピタルゲインを得られる可能性もあります。一方、仮想通貨の貸し出しサービスのリスクは下記になります。

仮想通貨の貸し出しサービスの主なリスク

- 元本割れのリスクがある

- 貸し出し期間中は出金できない

- 仮想通貨の取引所の倒産リスクがある

仮想通貨は元本割れのリスクがある投資対象です。価格の変動も激しくなっていますので、当然数ヶ月後に価格が下がってしまっている可能性はあります。

また、仮想通貨の取引所の倒産リスクもありますので、利用する際には信頼性の高い取引所を利用する必要があります。ですので、高いリターンを狙って仮想通貨の貸出サービスを利用されるのであれば、まずは余剰資金で運用した方が良いでしょう。

基本的には投資初心者の方には、冒頭でご紹介したようなFundsなどの上場企業向け貸付ファンドなど、安定感のあるサービスを利用されるのが一番おすすめです。