筆者もロボアドバイザーのユーザー数No.1のウェルスナビ(WealthNavi)に口座を保有して資産運用をしていますので、今回はロボアドバイザーの税金、確定申告をすると得する場合、効果的な税金対策の方法などについてご紹介します。

ロボアドバイザーの利益には申告分離課税が適応されるため、基本的に利益に対して一律20.315%の税金がかかります。ですが、利用するロボアドバイザーの種類や口座によっては注意が必要です。

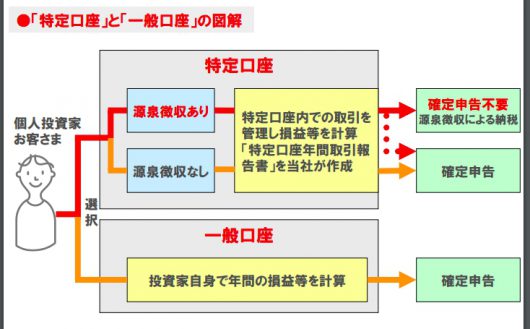

ロボアドバイザーの口座の種類によって税金対応は異なるので注意

- 特定口座(源泉徴収あり)

- 特定口座(源泉徴収なし)

- 一般口座

まず、筆者が利用しているウェルスナビなどのロボアドバイザーでは、証券会社に口座開設する時と同じように、口座開設時に「①特定口座(源泉徴収あり)」「②特定口座(源泉徴収なし)」「③一般口座」の3つから選べます。

基本的に、ロボアドバイザーの口座開設時に「①特定口座(源泉徴収あり)」を選んでおけば、ウェルスナビについては確定申告は不要ですので、特段気にする必要はありません。

それでは特定口座と一般口座では、一体税金に関しては何が違うのでしょうか?

特定口座と一般口座の違いとは?

出典:カブドットコム証券

まず、株式投資を始める際などに証券会社で口座を開設する時には、下記のどれかの口座を選択する必要があります。

- 特定口座(源泉徴収あり)

- 特定口座(源泉徴収なし)

- 一般口座

基本的に多くの会社員の方は、① 特定口座(源泉徴収あり)を選択した方が、原則確定申告が不要になりますので、細かいことは気にせず株式投資に集中することができます。

どういうことかと言うと、①の口座を選ぶと、勝手に証券会社が税金を計算してくれて、売買の都度勝手に税金を徴収してくれますので、確定申告の必要がないのです。

一方で、「③ 一般口座」を選択した場合は、投資家自身で計算して確定申告して納税しないといけませんので、手間がかかります。

ロボアドバイザーの税金と確定申告の有無について

続いて、ウェルスナビなどのロボアドバイザーに関しては、上記の株式投資と同じ仕組みとなります。

1.「特定口座(源泉徴収あり)」を選択した場合

まず、口座開設時にこちらの口座を選んだ場合は、ウェルスナビがETF売買の都度、税金を計算して源泉徴収してくれて、代わりに税務署に納税してくれます。

そのため、売買益が20万円以上であっても、確定申告は原則不要です。

2.「特定口座(源泉徴収なし)」を選択した場合

一方、口座開設時にこちらの口座を選んだ場合、ウェルスナビで20万円以上の売却益があった場合は、原則自分で確定申告をする必要があります。

毎年1月中旬ごろに、ウェルスナビから「年間取引報告書」が交付されますので、それを元に確定申告の手続きを行う形となります。

3.「一般口座」を選択した場合

最後に、口座開設時に「一般口座」を選択した場合ですが、こちらは株式投資などの他の損益と通算して20万円以上の収益があった場合、原則確定申告が必要となります。

他の取引と合わせて自分で年間の損益を計算して、確定申告を行う必要があります。このような違いがありますが、①「特定口座(源泉徴収あり)」さえ口座開設時に選んでおけば、ほとんど気にすることはないでしょう。

税金の確定申告は信頼できる税理士に任せてしまうのが一番楽なのでおすすめ

なお、実際のところ確定申告をするとなると、色々と手間のかかる書類の作成が必要になります。

例えば数百万単位で利益が出た方で、わざわざ自分で税金を計算するのが面倒だと言う方は、会社員の方であっても、税理士に「確定申告」部分のみを任せてしまうというのも一手です。

実は税理士というのは顧問契約をする必要がなく、確定申告や決算時だけに依頼をするという使い方もできるのです。

税理士に確定申告を依頼した時の料金の相場

一般論にはなりますが、個人で所得が1,000万円以下であれば、確定申告の依頼だけであれば数万円で終わることも多いです。仮に、所得の合計が数千万円であっても、1億円以下であれば、高くても10数万円程度ですみます。

毎月の顧問税理士を雇うのではなく、確定申告だけを依頼する形にすれば、安く済ますことができるのです。実際に筆者はこれまでに自分で確定申告を行なったこともあれば、税理士に任せたこともあります。

ですが、例えば年収が数千万円以上ある方であれば、確定申告は税理士に任せてしまった方が、正確かつ楽なのでおすすめです。

最近では無料で税理士を紹介してもらえる「税理士紹介エージェント」がありますので、そちらを利用して、自分にあった近所の税理士を見つけるのが良いでしょう。

ロボアドバイザーで確定申告をするとお得になる場合とは?

続いて、「確定申告」をうまく利用することで、ロボアドバイザーにかかる税金を取り戻せる場合をご紹介します。

1. 海外ETFからの配当がある場合

例えば、ウェルスナビでは「海外ETF」に投資を行うため、海外ETFからの配当があります。ウェルスナビの公式サイトにも記載がありますが、この配当に対して、米国内で租税条約に基づいた税率の税金が課税されています。

その課税後の金額に対して、さらに日本国内でも20%の課税がされていますので、こちらは「二重課税」に該当します。従って、この課税に対して「確定申告」をすることで、海外課税分の税金10%を取り戻すことができるのです。

2. 株式投資などの他の投資で損失が出ている場合

また、ウェルスナビの売却益は、他の株式投資などと「損益通算」が可能です。

そのため、もし仮に株式投資などの他の取引で損失が出ている場合は、確定申告をすることで、ウェルスナビの売却益で源泉徴収された税金が、還付されることもあります。

さらに、前年度までに他の取引で損失が出ていた場合は、その損失を翌年に繰り越して損益通算をすることもできたりします。ただし、ロボアドバイザーによっては損益通算ができないものもあるため、都度注意は必要です。

仮想通貨は総合課税が原則のため所得が高いほど不利

ちなみに、2017年は仮想通貨が暴騰したことで、仮想通貨の売却益にかかる「税金」に関して悩んだ方も多かったかと思います。実は仮想通貨の売却益は雑所得となり、株式投資などに適応される申告分離課税ではなく総合課税となります。

申告分離課税とは、「分離」という単語からわかるように、他の所得とは別に考えるということです。他の所得には何があるのかというと、例えば「給料」などの「給与所得」があります。

ですが、この「給与所得」には「所得税」がかかりますので、もらう金額が大きくなればその分税金も高くなります。

所得税の早見表

では、実際にどのように税率が増えていくのか?を確認するために、以下の「課税される所得金額、税率、控除額」を見てみます。

- 195万円以下:5%(0円)

- 195万円〜330万円以下:10%(97,500円)

- 330万円〜695万円以下:20%(427,500円)

- 695万円〜900万円以下:23%(636,000円)

- 900万円〜1,800万円以下:33%(1,536,000円)

- 1,800万円〜4,000万円以下:40%(2,796,000円)

- 4,000万円超:45%(4,796,000円)

これを見ると、所得4,000万円以上の方は、控除額が500万円近くあるものの、税率45%とかなりの割合を税金で取られてしまうことがわかります。

さきほどの総合課税の話に戻りますが、仮想通貨は、総合課税(他の所得と合算して所得税を課税する方法)が原則です。

つまり、例えば所得が500万円であっても、仮想通貨の売却益500万円があった場合は、所得1,000万円の人と同じ課税がされてしまうということです。

仮想通貨にかかる税金を株式投資にかかる税金と比較

ここで、比較のために株式投資にかかる税金を考えてみます。

株式投資の利益にかかる税金には、①「譲渡益(売却益)」にかかる税金と、②「配当金」にかかる税金の2種類があります。そして、両者ともに平成49年までは、「20.315%(所得税15.315%+住民税5%)」となっています。

また、株式投資の売却益は「申告分離課税」のため、「給与所得」と合算して課税される訳ではありません。

従って、株式投資の場合は、例え株式投資で4,000万円以上の利益が出ようとも、それが「給与所得」などの他の所得と合算されることはなく、4,000万円以上の利益が出ても、税率は約20%のままということです。

給与所得 + 仮想通貨の利益に対する課税

ここでもう一度「所得税の早見表」をみてます。

- 195万円以下:5%(0円)

- 195万円〜330万円以下:10%(97,500円)

- 330万円〜695万円以下:20%(427,500円)

- 695万円〜900万円以下:23%(636,000円)

- 900万円〜1,800万円以下:33%(1,536,000円)

- 1,800万円〜4,000万円以下:40%(2,796,000円)

- 4,000万円超:45%(4,796,000円)

先ほどの年収500万円+仮想通貨の売却益500万円の例を考えて見ます。

この場合は、上記の表から「1,000万円(給与所得500万円+仮想通貨売却益500万円)×33% – 1,536,000円=1,764,000円」もの所得税を取られてしまうことがわかります。

しかも、なんとこれに加えて「住民税」が10%かかってきます。ですので「1000万円×10%=1,000,000円」が更にかかり、最終的には合計2,764,000円もの税金を取られてしまうことがわかります。

給与所得 + 株式投資の利益に対する課税

一方、「給与所得500万円+株式売却益500万円」であった場合を考えてみます。

この場合は、給与所得500万円×20% – 427,500円=572,500円の所得税と、給与所得500万円×10%=500,000万円の住民税と、株式売却益500万円×20%=1,000,000円の、合計2,072,500円になります。

まとめますと、仮想通貨投資と株式投資では、2,764,000円(仮想通貨)と 2,072,500円(株式投資)と、約70万円もの差が生まれるのです。

税金において知っておきたい損益通算とは?

また、税金を考える際に忘れてはいけないのが「損益通算」という考え方です。損益通算とは、損失と利益を相殺できる仕組みのことです。

例えば株式投資の場合であれば、A株で50万円の利益が出た一方で、B株で30万円の損失が出た場合、確定申告をすることで「損益通算」が可能となります。

何もしないとA株の50万円に約20%の税金がかかってしまい、10万円の税金を払うことになります。

ですが、確定申告をして「損益通算」をすれば、50万円-30万円=20万円に約20%の税金がかかることになり、税金は20万円×20%=4万円ですむことになります。つまりは6万円も得をするのです。

仮想通貨は、損益通算できない

一方、仮想通貨に関しては「損益通算」ができないです。例えば、仮想通貨で50万円の利益が出た一方で、C株で50万円の損失が出ても、「損益通算」はできないということです。

現段階では色々と税金面があまり優遇されていない仮想通貨ですが、まだまだ仮想通貨は新しいものであるため、税理士によって見解が別れている部分もあるようです。

おそらく数年以内には法律が固まるとは思いますので、今後この仮想通貨の税金面がどうなるのかは注視しておく必要があるでしょう。

ロボアドバイザーWealthNaviであれば利益に対して一律20.315%の税金

このように仮想通貨は税金面では不利なのですが、ウェルスナビなどのロボアドバイザーであれば、利益に対しては一律20.315%ですみます。

現在仮想通貨のみでの資産運用を行なっている方は、リスク分散の観点などからも、税金めんでも安いロボアドバイザーを併用されるのはおすすめです。

ハイリスクハイリターンでボラティリティの高い仮想通貨とは異なり、ウェルスナビは国際分散投資を基本としています。長期的な資産形成をしていきたい方や、コツコツとお金を貯めていきたい方にはおすすめです。

無料の税理士紹介エージェントの利用もおすすめ

また、確定申告を行う際は、信頼できる税理士を早めに見つけて相談したり、確定申告時には多少お金を払ってでも計算を依頼してしまった方が、手間を省くことができますし、税金も正確な数値が出るでしょう。

とりわけ、すでに数十〜数百万円以上の利益がある方に関しては、税金に関しては税理士に相談した方が効率的ですし、税務署に目をつけられずに済む可能性も高いと言えます。

今まで税理士に相談されたことがない方も、税理士紹介エージェントを使えば、簡単に無料で近所の税理士が見つけられます。税金面が心配な方は、一度きちんと信頼できる税理士を見つけて相談されるのが良いでしょう。