新しいオンライン証券で、LINEと提携したFOLIO(フォリオ)の口コミです。

ちなみに当初はFOLIOお任せ投資を提供していましたが、2021年時点ではFOLIO PRO ROBOという名前でサービスを提供しています。筆者はサービス開始当初から利用していますのでその実績を踏まえてお伝えします。

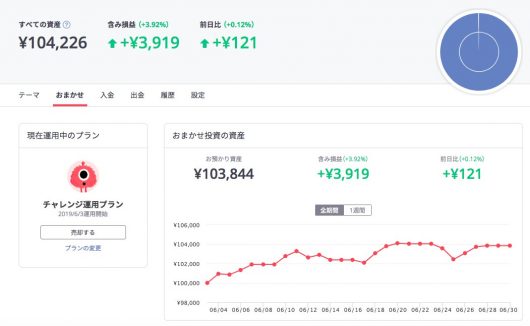

10万円のFOLIOおまかせ投資は儲かった(+月利3.92%)

【公式サイト】https://ai.folio-sec.com/

FOLIOは、元々①テーマ投資と②ロボアドバイザー投資(FOLIOおまかせ投資)の2種類を選ぶことができ、筆者は後者のFOLIOおまかせ投資を実際に1ヶ月(2019年6月1日〜6月30日)ほど利用してみました。

上記の結果のように、筆者の場合は月利+3.92%とそれなりに儲かりましたので、開始タイミングによっては十分にFOLIOでも利益を出せることがわかりました。現在ではFOLIP ROBO PROというサービスを提供していますが、十分に信頼できるサービスであると言えるでしょう。

新しいオンライン証券のFOLIO(フォリオ)とは?テーマ投資とロボアドバイザー投資

【公式サイト】https://ai.folio-sec.com/

ただし、そうは言ってもこちらは筆者の個人的な資産運用結果でしかありませんので、FOLIOのメリット・デメリットなどを踏まえて、FOLIOでの投資は儲かるのか?などを解説していきます。

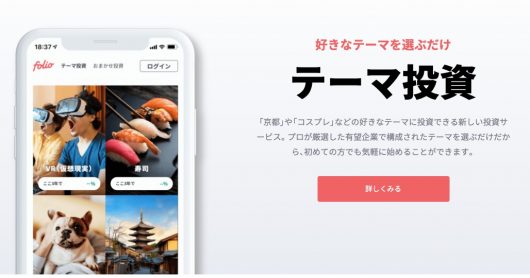

FOLIOは「VR」や「人工知能」、「京都」など、多彩なテーマをえらんで投資ができるオンライン証券サービスです。10社で構成されたテーマに、1万円台から投資ができます。

2018年12月時点では全80種以上のテーマがありましたが、2019年時点ではさらに多くのテーマに投資が可能になっています。実はFOLIOのようなサービスはもとも海外にはありましたので、FOLIOはそれらのサービスの輸入盤のような感じと言えます。

FOLIOはテーマ投資に加えて、完全に資産運用をお任せすることができるFOLIOおまかせ投資(ロボアドバイザー投資)のサービスも提供している点が特徴です。

FOLIO(フォリオ)の手数料は安い?高い?テーマ投資とおまかせ投資の手数料は異なる

【公式サイト】https://ai.folio-sec.com/

FOLIOの手数料は、テーマを売買する際は、各銘柄ごとに売買代金の0.5%(税抜)がかかります。そのため、売買がかさむと手数料もかさみます。

この他には、銀行振込による入金の場合は入金手数料がかかりますが、運用手数料や口座管理手数料はかかりません。この売買手数料は、アクティブ型の投資信託を購入する場合にかかる3~4%程度の手数料と比べると、十分に安い水準ですが、株式投資などと比べると高い水準と言えます。

ただし、取引手数料が0.5%なのは、自分で選択して投資をするテーマ投資の場合です。FOLIOの「おまかせ投資」を選択した場合は、運用報酬料が年率1.08%(運用資産に組み入れられたETFの時価評価額3,000万円超の部分は年率0.54%)かかります。

「おまかせ投資」は、文字通り資産運用を全て自動でおこなえるサービスで、ノーベル賞を受賞した「現代ポートフォリオ理論」に改良を加えたアルゴリズムで運用してくれます。

10秒程度の資産運用プランの診断を受けると、自分に最適な商品が提案されますので、そのまますぐに運用を始められますので、ロボアドバイザーWealthNaviなどと同じようなサービスです。

FOLIOの手数料をNo.1ロボアドバイザーWealthNaviと比較

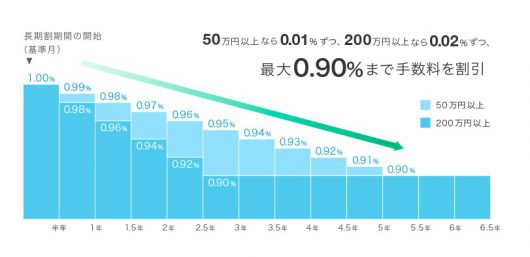

ロボアドバイザーの預かり資産・ユーザー数ともにNo.1のサービスにはWealthNaviがありますが、WealthNaviの手数料は年間で預かり資産の1%です。

FOLIOもおまかせ投資の場合は年率1%程度の手数料ですので、この点はどちらも変わりません。ただし、WealthNaviの場合は長期で資産運用を行うと、手数料が安くなる長期割のサービスがあります。

そのため、例えば50万円や200万円といったまとまったお金をロボアドバイザーで運用する場合は、ウェルスナビの方が手数料面では安くなるでしょう。

ただし、FOLIOもウェルスナビも、預かり資産3,000万円以上の場合は年率0.5%にまで下がりますので、非常に大きな金額の資産運用を行うのであれば、どちらを利用してもあまり変わらないでしょう。

FOLIO(フォリオ)って儲かるの?運用実績を確認してみる

【公式サイト】https://ai.folio-sec.com/

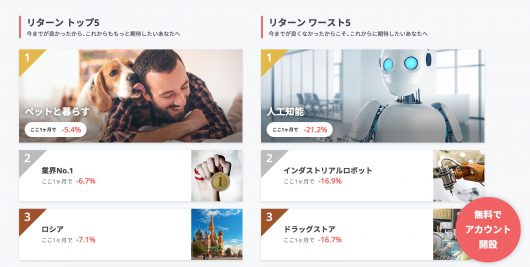

FOLIOの実績を公式サイトで確認してみると、リターントップ5でも直近1年間の実績はマイナスでしたので、投資する期間や投資を始めるタイミングによっては損失の可能性もあります。

ですが、逆にこのように実績が悪いタイミングで購入しておいた方が、今後の伸び代はあるとは言えます。また、3年などの長い目で見るとリターンは高くはなっているようです。

FOLIOなどのオンライン証券の口座開設にはハガキの受け取りが必要なため、いざ投資をしようとしても一定の時間がかかります。ですので、株価が暴落したタイミングなどに投資できるように、まずは口座開設を済ましておいて、投資のタイミング自体は別途検討する形でも良いでしょう。

筆者の場合は米国株式市場が暴落したタイミングでFOLIOのおまかせ投資を始めたことで、1ヶ月でもプラスのリターンを得ることができました。

ちなみにロボアドバイザーの有名サービスには、フォリオとウェルスナビとテオがあります。それぞれに特徴がありますが、初心者は一体どれを利用するのがお得なのでしょうか?

ここからは実際に全てのロボアドバイザーに口座開設している筆者が、それぞれの特徴を踏まえて比較した上で、それぞれの利用がおすすめな方を簡単にご紹介します。

フォリオとウェルスナビとテオの特徴を比較

| フォリオ | ウェルスナビ | テオ | |

| 開始日 | 2018年11月 | 2016年7月 | 2016年2月 |

| 投資先 | 米国上場ETF8種類 | 海外ETF 7種類 | ETF 最大30種類以上 |

| 運用の種類 | 5種類 | 5種類 | 230種類以上 |

| 最低投資金額 | 10万円 | 1万円 | 1万円 |

| 手数料 | 年率1%(預かり資産残高3,000万円未満) 年率0.5%(預かり資産残高3,000万円以上) |

||

| ロボアド以外 | テーマ投資 ワンコイン投資 |

マメタス(お釣りで投資) | My iDeco |

| 提携先 | LINE | じぶん銀行 イオン銀行 ソニー銀行 他 |

DOCOMO |

まず3社のロボアドバイザーサービスをざっくり比較すると、上記のような特徴があります。

WealthNaviで10万円が運用5週目で+6.60%のリターン

上記は筆者の実際のウェルスナビの運用結果ですが、1ヶ月ちょっとの運用で+6.60%の結果となっています。年率手数料が約1%ですので、十分もとが取れている状況です。ウェルスナビは国際分散投資という方針に基づいて運用されるため、長期的にコツコツと資産形成を目指したい方に向いているサービスです。

米国株・日欧株・新興国株・米国債券・金・不動産・現金に自動で分散投資してくれます。ウェルスナビであれば資産のリバランスや、面倒な税金の計算なども自動で行ってくれますので、一度入金したらほとんどやることはありません。

ウェルスナビは必要に応じてすぐに日本円に換金も可能で、筆者も一度解約して出金しましたが、全く問題なく出金できました。実際のところウェルスナビのようなロボアドバイザーは、長期的な資産形成を目的として始める場合、いつ始めてもあまり変わりはありません。

自分で銘柄を選んで投資を行う株式投資などが向いていないという方は、完全にお任せでコツコツと資産形成ができるウェルスナビが良いでしょう。

フォリオの特徴はロボアド投資+テーマ投資+ワンコイン投資

【公式サイト】https://ai.folio-sec.com/

続いて、フォリオの特徴やメリットを簡単にあげてみると、以下があります。

- LINEと提携した新しいオンライン証券

- LINEからログイン可能で使いやすい

- 「渋谷」「VR」などのテーマに投資できる「テーマ投資」がある

- 完全に資産運用をお任せできる「おまかせ投資」がある

- 500円から投資できる「ワンコイン投資」がある

フォリオは、LINEと提携している新しいオンライン証券です。LINEから簡単に投資画面へ遷移出来ますので、ログインなどが便利で、身近なサービスと言えるでしょう。

大きな特徴としては、ロボアドバイザーの「おまかせ投資」だけでなく、自らテーマを選んで投資できる「テーマ投資」のサービスがある点です。「京都」や「コスプレ」など、自分の好きなテーマを選んで投資ができます。

テーマは個別の株式10銘柄程度から構成されているため、投資信託のようなイメージに近くなっています。自分で個別の株式銘柄を選んで投資するのはちょっと気がひけるけど、今後成長しそうな業界などに投資をするのには関心がある方などにおすすめです。

最低投資額1万円からのTHEOの特徴は?

まず、THEOは最低投資額が1万円からと、他のロボアドバイザーよりも敷居が低くなっていることが特徴です。ただし、1万円からの運用の場合、得られるリターンも限定的です。

最低投資金額に加えて、THEOは非常に優秀な人材を採用し、運用会社としての機能に力を入れています。ただし、運用実績は今のところウェルスナビの方が良くなってますので、この点にも注意が必要です。

THEOの運用シミュレーションとして、1年あたりのリターンは年率8.4%となっています。ですが、実際にこうなるかは運用プランや投資タイミング次第の部分があります。

THEOはdポイントユーザーにはおすすめのサービス

通常のTHEOとは異なり、THEOは「THEO+docomo」というサービスも提供しています。こちらのTHEO+docomoでは、資産運用をするだけでdポイントが貯まります。

THEOで運用を開始し、投資一任運用報酬(手数料)の徴収が行われると、2ヶ月以内にdポイントをもらうことができるのです。進呈ポイント数は、投資一任報酬の計算対象となる月末の預り資産額をもとに算出されたりと、色々と細かいルールはありますが、資産運用をしながらポイントをもらうことが出来る点は、他社にはない特徴といえます。

そのため、基本的にTHEOはdocomoユーザーの方や、dポイントを貯めている方におすすめのサービスです。また、その際には通常のTHEOではなく、THEO+docomoがおすすめです。

FOLIO(フォリオ)の運用実績をWealthNavi(ウェルスナビと比較

ロボアドバイザーのWelathNaviでは、毎月の資産運用の実績が公式ホームページに掲載されています。

FOLIOにはこのようなページはありませんが、WealthNaviの場合は日本円だけでなく米ドル建の実績も掲載されています。もちろんWealthNaviであっても開始タイミングなどによってパフォーマンスは人それぞれ異なるでしょうが、このように公式サイトに実績を掲載してくれるのは信頼がおけます。

また、実際にFOLIOと同時に始めたWealthNaviの運用実績はFOLIOのおまかせ投資よりも、パフォーマンスが高くなりました。これはあくまで筆者個人の結果にはなりますが、WealthNaviの運用パフォーマンスは月利+5.02%とFOLIOよりもさらに高くなっています。

ですので、これからロボアドバイザー投資を始めようと考えている方には、基本的にはWealthNaviの方がおすすめではあります。ただし、テーマ投資なども含めて利用したい場合は、FOLIOを利用される方が良いでしょう。

FOLIO(フォリオ)のメリット・デメリットを比較

続いて、FOLIOのメリットとデメリットを改めて検討します。

- 初心者でも始めやすい

- 画面がみやすく、デザインが綺麗

- 運営会社の信頼性が高い(2018年10月にLINEと提携)

- LINEでサイトにログインできる

- テーマに投資できる

- おまかせ投資ができる(ロボアドバイザー)

- 手数料が業界安値水準

- 儲かるかはまだ不透明な部分がある(始めるタミング次第)

- 株式投資ほどのハイリターンは見込めない

正気なところFOLIOには特にこれといったデメリットはありません。テーマ投資で分散投資できるため、その分リスクも抑えられるものの、株式投資の個別株ほどのハイリターンは見込めません。

そのため、そこまでハイリスク・ハイリターンな金融商品ではなく、まずは1万円程度から気軽にやってみたいという、投資の初心者の方などに向いているサービスと言えるでしょう。

FOLIO(フォリオ)の利用がおすすめ方

以上のような観点を踏まえると、FOLIO(フォリオ)は下記のような方におすすめです。

- 投資の初心者

- 1万円ぐらいから資産運用を始めたい方

- 株式投資で失敗した方

- 個別株を選ぶのが難しいと感じている方

- テーマ投資などの新しい投資に興味がある方

基本的には投資に興味があるものの、今一歩踏み出せない方などにおすすめできます。基本的に株式投資などとは異なり、1年間で10倍になったりするものではないです。

ハイリスク・ハイリターンの投資に挑戦したい方は、個別株への株式投資であったり、ベンチャー企業への投資などに挑戦されるのが良いでしょう。FOLIOは年間数%〜数十%程度のリターンを見込みたい方におすすめできるサービスです。

FOLIO(フォリオ)の口座開設(無料)方法

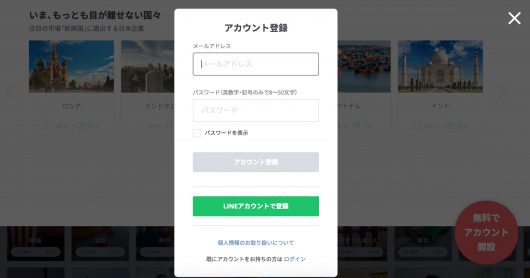

FOLIOの口座開設方法は簡単です。まずはFOLIOの公式サイトに移動し、そこから「無料でアカウント開設」ボタンをクリックします。

その後、メールアドレスとパスワード、もしくはLINEで登録ができきます。口座開設には、マイナンバー記載カードと本人確認書類が必要となります。本人確認書類は、下記のいずれかで可能ですので、あらかじめ写真を取得しておくと便利でしょう。

本人確認書類の例

-

- マイナンバー(個人番号カード)

- マイナンバー(通知カード)+ 運転免許証 or パスポート

- マイナンバー(通知カード)+ 保険証 or 住民票 or 年金手帳(いずれか2つ)

いずれの書類も、「氏名」「現住所」「生年月日」が記載されていることを確認の上、以下の期限内のものの提出が必要です。

- 運転免許証、個人番号カード、パスポート:有効期限内

- 住民票:発行から6ヶ月以内

- 保険証:有効期限があるものについては有効期限内

口座開設自体は簡単ですので、手元に本人確認書類をおいて口座開設に進むとスムーズでしょう。

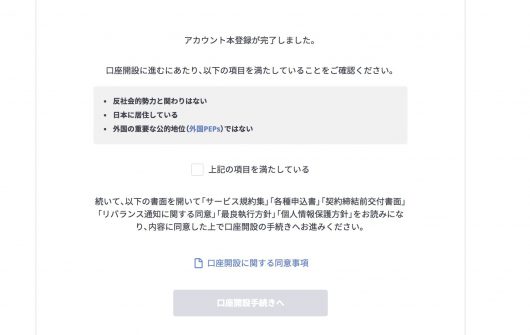

アカウント登録完了後は口座開設へ

アカウント登録が完了すると、登録したメールアドレスにメールが届きますので、そちらをクリックして、口座開設手続きへ進みます。

口座開設のお申し込みではプロフィール、連絡先などを入力します。その後、本人確認書類の写真のアップロードを行います。

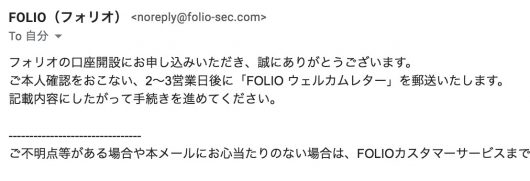

FOLIOウェルカムレターを受け取る

全てが完了すると、FOLIOウェルカムレターに関するメールがFOLIOから届きますので、そちらを確認します。2〜3営業日後にFOLIOからウェルカムレターが届きますので、そちらを受け取りましょう。

取引設定も完了させておく

なお、FOLIOにアカウント登録が完了すると、マイページの左メニューから「取引設定」が可能になります。年収や出金先口座の情報などを入力する箇所がありますので、それらを入力しておくと良いでしょう。

FOLIOの口座開設には手数料がかからず、口座の維持手数料も無料ですので、FOLIOに興味のある方は、まずはネットから口座開設をしてみてはいかがでしょうか。