ソーシャルレンディングは怪しい危ない金融商品なのでしょうか?

今回はほったらかしの資産運用こと、新しい金融商品「ソーシャルレンディング」の概要やリスク、メリットやデメリット、実際の利用者である筆者の口コミなどを、初心者向けにご紹介します。

ソーシャルレンディングとは?

まず、ソーシャルレンディングとは、インターネット上で、「お金を借りたい人や企業と、お金を貸したい人や企業を結びつける」融資の仲介サービスです。

このようなソーシャルレンディングを扱う事業者を、ソーシャルレンディング業者と呼びます。また、業者が提供する金融商品自体を「ソーシャルレンディング」と呼ぶこともあります。

ですので、ソーシャルレンディングとは融資の仲介サービスであり、かつ金融商品のことでもあります。

ソーシャルレンディングの歴史

出典:クラウドクレジット

ソーシャルレンディングは、利回り10%を超える案件がある金融商品のため、もともと欧米諸国で人気な資産運用の対象先となっていました。

2006年にイギリスのZopaがサービスを開始し、2015年にはアメリカのLending ClubがNY証券取引所に上場したことで時価総額1兆円をつけ、市場規模も世界中で拡大しています。

そんなソーシャルレンディングは、2008年に日本でもサービスが始まり、2015年頃からメディアが取り上げるようになったことで、日本でも提供事業者が増え、徐々に人気が出て来ています。

それでは、一体なぜこのような高い利回りを実現できるのでしょうか?

ソーシャルレンディングが高い利回りを実現できる理由

それは、ソーシャルレンディング業者が、お金を借りたい企業に、銀行などよりも高い金利でお金を貸しているからです。

高い金利でお金を貸しますので、当然ソーシャルレンディング業者に入る金利収入も大きくなります。そのため、出資者(投資家)である私たちへのリターンも大きくなるのです。

では、なぜソーシャルレンディング業者は、銀行よりも高い金利で、企業にお金を貸し出すことができるのでしょうか?それは、銀行などからお金を借り辛い貸出先にお金を貸しているからです。

銀行などからお金を借り辛い貸出先というと怪しく感じてしまいますが、世の中には、財務状態は良いものの銀行からお金を借りることができない企業が存在します。

ソーシャルレンディング業者の主な貸出先の例

- 財務状況は良いものの、短期間の資金需要しかない企業

- 財務状況は良いものの、調達予定の金額が少額である企業

- 財務状況は良いものの、設立3年未満のため銀行の融資対象にならない企業

- 銀行からすでに借りているが、他にも資金調達の手段が欲しい企業

例えば、上記のような企業が、ソーシャルレンディングの貸出先の対象となります。

短期間の資金需要しかない企業の場合は、銀行側としては数年単位でお金を貸出して金利収入を得たいため、数ヶ月でお金を返してもらっては、銀行の収益が上がりません。

そのため、例え財務内容が良くても、そのような会社への融資は渋ったりすることがあります。そのような企業に対して、ソーシャルレンディング業者がお金を貸し出すことも良くあるのです。

ソーシャルレンディング業者は融資時にしっかりと審査をする

もちろんソーシャルレンディング業者も、貸し出しの際にはしっかりと審査をします。

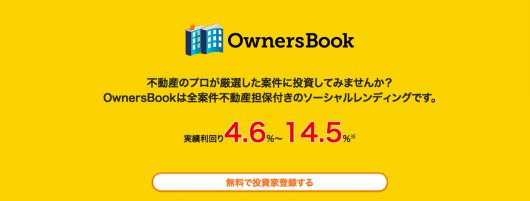

例えば、ソーシャルレンディング業者の「OwnersBook」であれば、過去3年間の貸し倒れ実績は0となっています。これは、OwnersBookの運営会社である「ロードスターキャピタル」の審査能力が高いことを示しています。

なお、ロードスターキャピタルは東証マザーズに上場している会社ですので、企業としての信頼性も高いです。また、全案件に不動産担保が付いていますので、リスクも抑えられています。

口座開設も無料で口座維持手数料も無料ですので、初心者が初めてソーシャルレンディングを利用する際には、おすすめできるソーシャルレンディング業者の一つです。

ソーシャルレンディングのリスク(危険性)やデメリット

続いて、ソーシャルレンディングのデメリットや最大のリスク(危険性)は何なのでしょうか?

まず、一番のリスクは、一般的には「お金の貸出先の貸し倒れリスク」と言われていますが、他のデメリットもまとめると下記になります。

- 資金の貸し倒れリスクがある

- ソーシャルレンディング業者の倒産リスクがある

- 案件に投資している間は、途中解約ができない

- 投資する案件を、自分で判断する必要がある

ですが、さきほどもお伝えしたように、実際に「OwnersBook」などの優良なソーシャルレンディング業者の貸し倒れは、過去3年間0%です。

これはつまり、「貸し倒れリスク」に関しては、ソーシャルレンディング業者にきちんとした審査能力(=与信判断能力)があれば、貸し倒れ率はかなり低く抑えることができるということです。

ソーシャルレンディング業者の信頼性が何よりも大切

従って、一番注意しなければいけないのは、貸し倒れリスクよりも何よりも、案件を扱っている「ソーシャルレンディング業者」の信頼性や倒産リスクです。

つまりソーシャルレンディングの本質とは、お金を預ける企業を「信頼」できるかどうか?につきるのです。実は、これは全ての金融サービスにも共通して言えることです。

全ての金融サービスは信頼・信用がもっとも大切

例えば、なぜあなたは「銀行」にお金を預けるのでしょうか? それはきっと、その銀行に預金を預けておけばある程度安心できるという、銀行に対する「信頼」があるからですよね?

ですので、自分の大事なお金を預ける訳ですから、「信頼」できないソーシャルレンディング業者にお金を預けるのだけは、絶対にやめた方が良いでしょう。

ソーシャルレンディングは途中解約ができない

その他の細かいデメリットとしては、ソーシャルレンディングは一度投資したら、数ヶ月〜数年間は途中解約することができない点が挙げられます。

この点は投資信託などとは異なり、お金の流動性は若干低いと言えます。ただし、不動産特化型クラウドファンディングなどは途中解約が可能です。

ですので、自分が投資するソーシャルレンディングの案件に関しては、きちんと投資前に「本当に投資すべきかどうか?」の判断をする必要があります。

ソーシャルレンディングの5つのメリット

以上のようにリスクはありますが、もちろんメリットもあります。

- 高い利回り(5%〜10数%)が実現可能

- 少額投資が可能(1万円〜)

- 一度投資をしたら放ったらかしで良い

- 投資案件を自分で選べる(=分散投資が可能)

- 経済情勢に左右されない

ここまででご紹介したように、ソーシャルレンディングは高い利回りの実現が可能です。また、多くの業者が1万円程度の少額から投資が可能です。

ソーシャルレンディングの案件には、期間の短いものもあれば、不動産担保を取得したものもあったり、新興国の成長企業に投資する場合もあったりと、事業者によっても案件の種類は様々です。

ですので、どの案件に投資するのかを自分で選び、分散投資することができます。

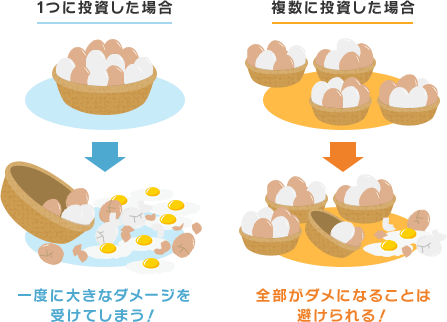

資産運用の基本は「分散投資」

出典:セゾン投信株式会社

ですので、例えば1案件に10万円や100万円を投資するのではなく、2案件に5万円ずつや50万円ずつ分散投資することが可能なのです。

そもそもソーシャルレンディングの貸し倒れ率は低いため、例えば3業者にそれぞれ1件ずつ投資をして3件とも貸し倒れになるというのは、確定はできませんがほぼありえないかと思われます。

また、ソーシャルレンディングの案件に一度投資をしたら、毎月収益が分配される案件もありますが、期日に一括で返済される案件もありますので、数年間ほったらかしで運用が可能になります。

さらに、ソーシャルレンディングの利回りは「貸したお金が返ってくるかどうか?」に左右されますので、日本経済の影響をあまり受けません。言ってしまえば、世界経済や日本経済が悪くなろうとも、きちんと貸出先の企業が返済できれば、私たち投資家の利益が損なわれることもないのです。

ですので、株式投資と異なり、経済情勢もそこまで気にしなくて良いとも言えるでしょう。

ソーシャルレンディングでの資産運用が向いている人

以上を踏まえて、ソーシャルレンディングの利用が向いている人は、下記のような方です。

- 投資信託よりも、高い利回りを得たい人

- 一度投資したら、しばらくは放ったらかしにしたい人

- 年利10%前後の、ミドルリターンの資産運用を探している人

- 株式投資や不動産投資などに手を出すのは躊躇している人

上記のようなタイプに当てはまる方は、一度ソーシャルレンディングでの資産運用を検討してみても良いのではないでしょうか。ぜひ自分にあった資産運用に取り組み、豊かな老後を迎えましょう。

ソーシャルレンディングの税金と対策方法について

続いて、ソーシャルレンディングの税金と対策方法についてご紹介します。

まず、基本的にソーシャルレンディングの配当金や分配金は「雑所得」に該当し「総合課税」となります。まず、所得の種類の詳細は下記になります(関心のない方は読み飛ばして構いません)。

10種類の所得の詳細

| 所得の種類 | 詳細 | |

| 1 | 利子所得 | 預貯金や公社債の利子並びに合同運用信託、公社債投資信託及び公募公社債等運用投資信託の収益の分配に係る所得 |

| 2 | 配当所得 | 株主や出資者が法人から受ける配当や、投資信託(公社債投資信託及び公募公社債等運用投資信託以外のもの)及び特定受益証券発行信託の収益の分配などに係る所得 |

| 3 | 不動産所得 | 土地や建物などの不動産、借地権など不動産の上に存する権利、船舶や航空機の貸付け(地上権又は永小作権の設定その他他人に不動産等を使用させることを含む)による所得 (事業所得又は譲渡所得に該当するものを除く) |

| 4 | 事業所得 | 農業、漁業、製造業、卸売業、小売業、サービス業その他の事業から生ずる所得 (不動産の貸付けや山林の譲渡による所得は、原則として不動産所得や山林所得になる) |

| 5 | 給与所得 | 勤務先から受ける給料、賞与などの所得 |

| 6 | 退職所得 | 退職により勤務先から受ける退職手当や厚生年金基金等の加入員の退職に基因して支払われる厚生年金保険法に基づく一時金などの所得 |

| 7 | 山林所得 | 山林を伐採して譲渡したり、立木のままで譲渡することによって生ずる所得 (ただし、山林を取得してから5年以内に伐採又は譲渡した場合には、山林所得ではなく、 事業所得又は雑所得になる) |

| 8 | 譲渡所得 | 土地、建物、ゴルフ会員権などの資産を譲渡することによって生ずる所得 建物などの所有を目的とする地上権などの設定による所得で一定のもの(ただし、事業用の商品などの棚卸資産、山林、減価償却資産のうち一定のものなどを譲渡することによって生ずる所得は、譲渡所得とならない) |

| 9 | 一時所得 | 上記1から8までのいずれの所得にも該当しないもので、営利を目的とする継続的行為から生じた所得以外のものであって、労務その他の役務の対価としての性質や資産の譲渡による対価としての性質を有しない一時の所得 |

| 10 | 雑所得 | 上記1から9までの所得のいずれにも該当しない所得 |

ソーシャルレンディングは「雑所得」に該当します。

3種類の課税制度の詳細

| 課税制度 | 詳細 | |

| 1 | 総合課税 | 各種の所得金額を合計して総所得金額を求め、所得税額を計算する |

| 2 | 申告分離課税 | 他の所得金額と合計せず、分離して税額を計算する (例:山林所得、土地建物等の譲渡による譲渡所得、株式等の譲渡所得等及び一定の先物取引による雑所得、平成21年1月1日以後に支払を受けるべき上場株式等の配当所得など) |

| 3 | 源泉分離課税 | 他の所得と全く分離して、所得を支払う者が支払の際に一定の税率で所得税を源泉徴収し、それだけで所得税の納税が完結する |

続いてソーシャルレンディングは「総合課税」に該当します。

一方、投資信託の解約で得た利益や、株式投資の株の売却益などで得た利益は「申告分離課税」になりますので、他の給与所得などと合算されずにどんなに利益が出ても一律20.315%の税率で済みます。

現時点で税金面は他の投資と比べて不利な面もありますが、もともとFXも「総合課税」でしたが、FXが普及するとともに「申告分離課税」へと変わりましたので、ソーシャルレンディングなどの新しい投資もいずれ課税制度が変更になる可能性はあるでしょう。

ソーシャルレンディングの分配金にかかる税金の計算方法

ソーシャルレンディングは「総合課税」になりますので、所得税の税率が適応されます。

所得税の早見表

| 課税される所得金額 | 税率 | 控除額 |

| 195万円以下 | 5% | 0円 |

| 195万円〜330万円以下 | 10% | 97,500円 |

| 330万円〜695万円以下 | 20% | 427,500円 |

| 695万円〜900万円以下 | 23% | 636,000円 |

| 900万円〜1,800万円以下 | 33% | 1,536,000円 |

| 1,800万円〜4,000万円以下 | 40% | 2,796,000円 |

| 4,000万円超 | 45% | 4,796,000円 |

これは例えば課税される所得金額が800万円の場合は、「800万円×23% – 636,500円=1,203,500円」が税金として徴収されるということです。全ての合算所得が900万円以下の方に関しては、あまり税金に関して気にしなくても良いようには思います。

所得が195万以下の方は確定申告をするとお得

一方、所得が195万円ぐらいの方は「確定申告」をするとお得になります。ソーシャルレンディングの分配金については、ソーシャルレンディング業者によって20%の源泉徴収が事前にされています。

所得が195万円以下の方の場合は、「所得税5%+住民税10%=合計15%」で税金が計算されることになりますので、20%の源泉徴収ですと5%余分に税金が差し引かれていることになります。そのため「確定申告」をすると、この5%分を取り戻すことが可能なのです。

すでに所得が数千万円以上の方は法人設立も選択肢の一つ

また、所得がすでに数千万円以上ある方は所得税の税率が40%とかなり高くなってきますので、「資産管理会社」を設立してしまうのも一つの節税対策手法としてあり得ます。

ソーシャルレンディングでも仮想通貨でもそうですが、多くの業者では「法人口座」を作ることが可能だからです。そして法人の場合は徴収される「源泉所得税」は、最終的に決算後に納税する「法人税」から差し引くことができます。

また、赤字で法人税から差し引けない場合などは、申請すれば源泉所得税は還付もされます。さらに法人であれば「損失の繰越」が10年使えますので、万一ソーシャルレンディングで貸し倒れなどが発生した場合でも、その損失を10年繰り越すこともできます。

資本金1億円未満で、最終的に課税される所得が800万円未満の法人でしたら、実行税率も20%超ぐらいになりますので、個人ですでに数千万円を稼いでいて、かつソーシャルレンディング投資も始めようとされている方などは、法人設立を検討しても良いでしょう。

ソーシャルレンディングの経費に参入可能な費用例

最後に、ソーシャルレンディングには経費算入が可能です。例えば下記のような費用は参入可能性が非常に高いと思われます。

- ソーシャルレンディング関連の書籍

- ソーシャルレンディング関連のセミナー(参加費用・会場までの交通費など)

- ソーシャルレンディング業者からの出金手数料

このような経費を参入して、課税される所得を減らすこともできますので、書籍の領収書などは保存しておいた方が良いでしょう。また、これ以外にも参入が可能な経費はいくつかあるとは思いますが、詳細は税理士に相談するのが良いかと思われます。

ソーシャルレンディングの税金への対策方法

以上になりますが、現時点ではソーシャルレンディングは、すでにかなり所得がある人にとっては「株式投資」や「投資信託」よりも、税金面では不利な点もあります。

実際のところ多くの人にとってはそこまで気にする話ではありませんが、大きな金額を投資されていて「節税対策」を検討されたい方は、実際に税理士に相談されるのが一番良いかと思います。